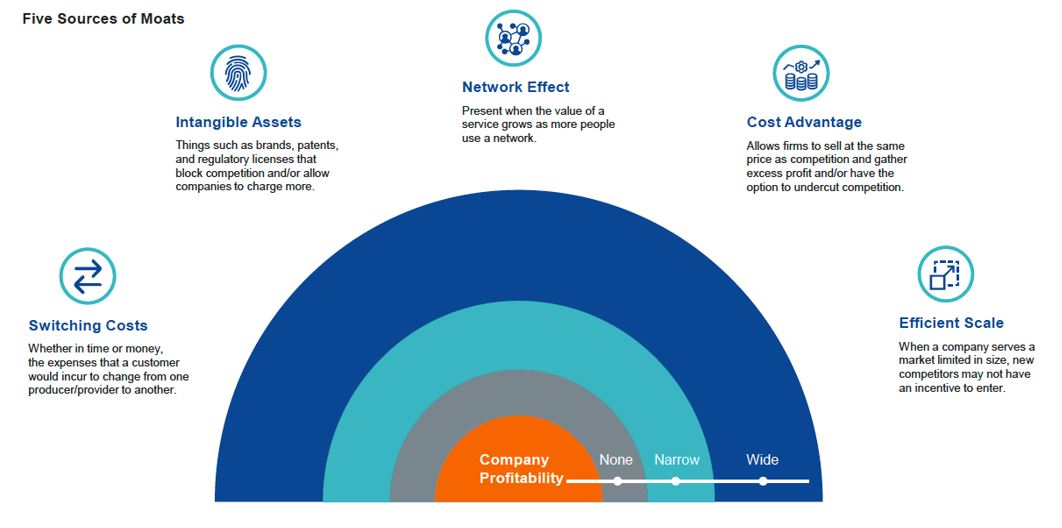

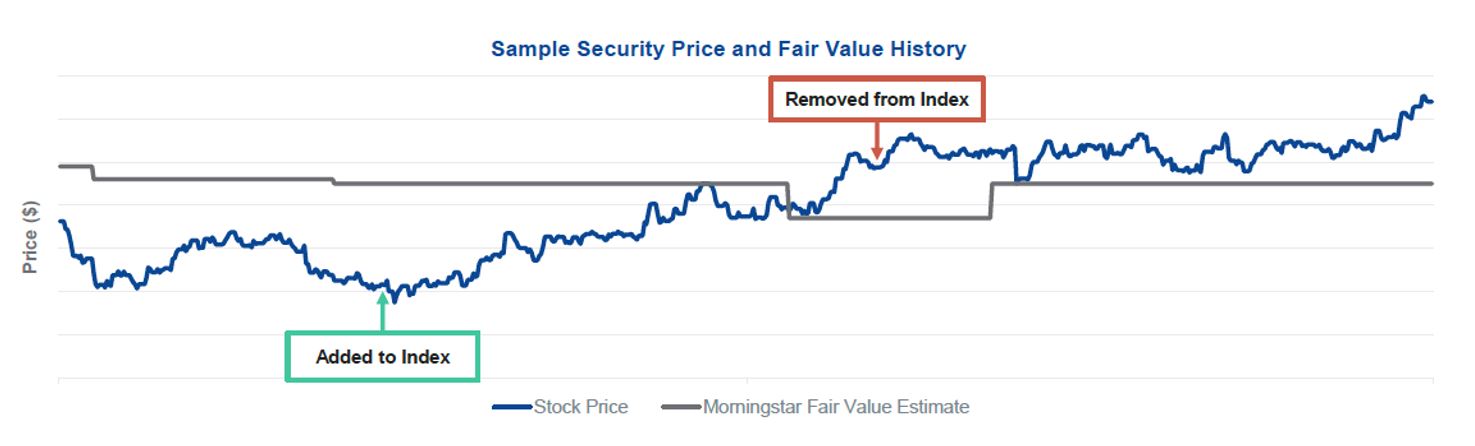

VanEck Small Cap ETF est unique en Europe car il se concentre sur les petites entreprises américaines de haute qualité. Au fil du temps, les actions SMID ont surperformé (voir le graphique ci-dessous)2. Cependant, cet ETF à petite capitalisation cherche également à se concentrer sur la qualité, en sélectionnant des entreprises présentant des avantages concurrentiels sur le long terme, selon Morningstar. Le marché américain des actions, vaste et diversifié, est considéré comme un terrain de chasse riche pour trouver des actions de qualité négligées à des valorisations relativement bon marché.

2Les performances passées ne garantissent pas les résultats futurs.