Neue Titel im Moat-Index: Boeing und Bank of America

25 März 2020

Neue Titel im Moat-Index: Boeing und Bank of America

Der Morningstar® Wide Moat Focus IndexTM (der „Index“) schloss am Freitag, den 20. März 2020 seine vierteljährliche Neugewichtung und Neuzusammensetzung ab und weist nach der Überprüfung der Bewertungschancen von „Wide Moat“-Unternehmen aus den USA nun eine neue Struktur auf. So wurde die seit langem im Index bestehende Übergewichtung von Gesundheitstiteln zurückgefahren, während Finanztiteln nach der übermäßigen Teilhabe dieses Sektors an dem jüngsten Markteinbruch nun ein stärkeres Indexgewicht zukommt. Ein bemerkenswerter, neu hinzugefügter Titel in dieser Woche war Boeing Co. (BA).

Bewertungen von Boeing nur schwer zu ignorieren

Die Aktien von Boeing gingen letzte Woche mit knapp unter 100 USD je Aktie aus dem Handel, nachdem sie zu Beginn des Jahres bei über 300 USD je Aktie notierten. Dieser Kursrückgang bedeutet, dass das Luftfahrt- und Verteidigungsunternehmen derzeit einen Abschlag von rund 70% gegenüber dem von Morningstar geschätzten Fair Value aufweist. Am 18. März 2020 senkte Morningstar seine Schätzung zum Fair Value um 5% auf 328 USD je Aktie und gab als Grund dafür eine auf kurze Sicht niedrigere Produktion und einen längeren Ausfall der Maschinen des Typs 737 MAX an. Letztere könnten nach Einschätzung von Morningstar bis Ende 2020 aus dem Verkehr gezogen bleiben.

Ungeachtet der unlängst reduzierten Prognose zum Fair Value bedeutet der beträchtliche Abverkauf von Boeing, dass das Unternehmen immer noch einen deutlichen Bewertungsabschlag unterhalb jeglichem Kursniveau aufweist, das seit Beginn der Abdeckung durch Morningstar im Jahr 2002 zu verzeichnen war. Das einzigartige Neugewichtungsmerkmal des Index ermöglicht indes eine Allokation in Boeing auch zu den derzeit extrem niedrigen Bewertungen. Sollte am Markt die aktuelle Fehlbewertung erkannt werden, wäre dadurch eine Teilnahme an der Kurserholung möglich. Hierbei handelt es sich jedoch um eine beträchtliche Unwägbarkeit. Die Strategie ist unterdessen langfristig konzipiert, und einige Allokationen machen sich, im Gegensatz zu anderen, erst nach längerer Zeit bezahlt.

In einem Update vom 18. März 2020 bemerkte Morningstar-Analyst Burkett Huey: „Obwohl wir Anlegern ungern empfehlen, ein fallendes Messer aufzufangen, sind wir letztlich der Ansicht, dass die Bewertung von Boeing derzeit attraktiv ist. Wir bleiben zuversichtlich, dass Boeing langfristig von der zunehmenden Flugneigung in den Schwellenländern und dem Ersatzzyklus in den Märkten der Industrieländer profitieren wird.“ Abgesehen von dieser langfristigen Perspektive weist Morningstar trotz der gut dokumentierten Probleme bei dem Flugzeug des Modells 737 MAX Boeing einen „Wide Moat“-Status zu. denn laut Morningstar bieten Eintrittsbarrieren und Kosten sowie die Schwierigkeit, den Hersteller zu wechseln, Boeing einen immateriellen Vermögenswert sowie den Vorteil von Wechselkosten, was die Wettbewerbsposition des Unternehmens auf Jahre sichern wird.

Verlass auf Banken

Die US-Notenbank (Fed) setzte mit ihrer jüngsten Zinssenkung die Finanzdienstleister, insbesondere den Bankensektor, unter Druck. Bedenken über die Nettozinserträge zu den aktuell niedrigen Zinsniveaus beunruhigten die Anleger. Allerdings bot am 15. März 2020 der Morningstar-Analyst Eric Compton in einem Research-Bericht eine gewisse Perspektive: „Wir möchten die Anleger daran erinnern, dass ein paar Quartale mit schwachen Gewinnzahlen in Bezug auf den inneren Wert eines Unternehmens während dessen Lebensdauer kaum eine Rolle spielen. Wenn die Aktienkurse von Banken nahelegen, dass die schlechten Zeiten niemals zu Ende gehen werden, verschieben sich unseres Erachtens die Chancen zugunsten der langfristig vorgehenden Anleger. Vor diesem Hintergrund sollten die Anleger daher Bankaktien genau im Auge behalten und in Erwägung ziehen.“

Angesichts dessen wurden während des Quartals in das Indexportfolio einige Finanzdienstleister aufgenommen, darunter American Express (AXP), US Bancorp (USB) und Bank of America (BAC). Im Zuge des Neuausrichtungsverfahrens wurden außerdem die Allokationen in Wells Fargo (WFC) und Charles Schwab (SCHW) erhöht.

Bank of America, ein Titel, der zuletzt im März 2009 im Index vertreten war, ist ein überzeugender Neuzugang. Hierbei handelt es sich um die zweitgrößte Geschäftsbank in den USA, die nach den Übernahmen von Merrill Lynch, Countrywide Financial und MBNA ein Jahrzehnt lang damit beschäftigt war, im Rahmen eines Transformationsprozesses ihr Geschäft zu verschlanken und die Kosten zu senken. Vor den Marktauswirkungen des Coronavirus waren viele der Ansicht, das US-Bankensystem befände sich in einer guten Verfassung. Dass ein Institut wie Bank of America zu Bewertungen gehandelt wird, wie sie derzeit vorherrschen, ist folglich gelinde gesagt verlockend.

Nachstehend finden Sie eine Zusammenfassung der im Rahmen dieser Quartalsüberprüfung aufgenommenen und entfernten Aktien.

Überprüfung des Morningstar® Wide Moat Focus IndexTM – März 2020

Neuzugänge & erhöhte Allokationen im Index

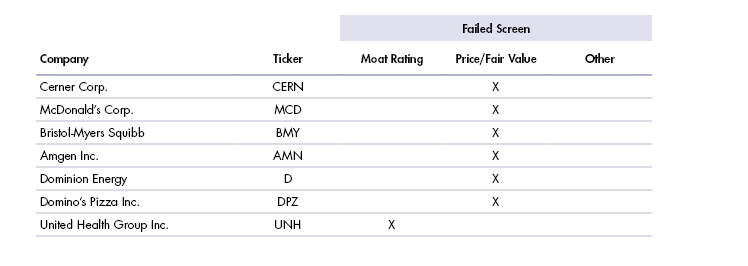

Abgänge & verringerte Allokationen im Index

Quelle: Morningstar. Angaben zu Kurs/Fair Value per 10. März 2020. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse. Nur zu Illustrationszwecken.

Der VanEck Morningstar Wide UCITS ETF (MOAT) strebt die möglichst exakte Nachbildung der Kurs- und Renditeentwicklung (vor Gebühren und Aufwendungen) des Morningstar Wide Moat Focus Index an.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

14 Februar 2025

20 Januar 2025

15 Januar 2025

14 März 2025

14 Februar 2025

20 Januar 2025

15 Januar 2025

17 Dezember 2024