Ofrecemos diferentes ETF ecológicos:

VanEck Economía Circular UCITS ETF

- Invertir en contribuidores a la eficiencia de los recursos

- Acceda al nuevo modelo económico

- Invierta en un planeta más limpio

Detalles de ETF

Detalles de ETF

Ticker base:: REUSISIN: IE0001J5A2T9

TER: 0.40%

Activos gestionados: $6,1 M (A 28 mar. 2025)

Clasificación SFDR: Artículo 9

Menor riesgo

Mayor riesgo

Usualmente menos recompensa

Usualmente mayor recompensa

1

2

3

4

5

6

7

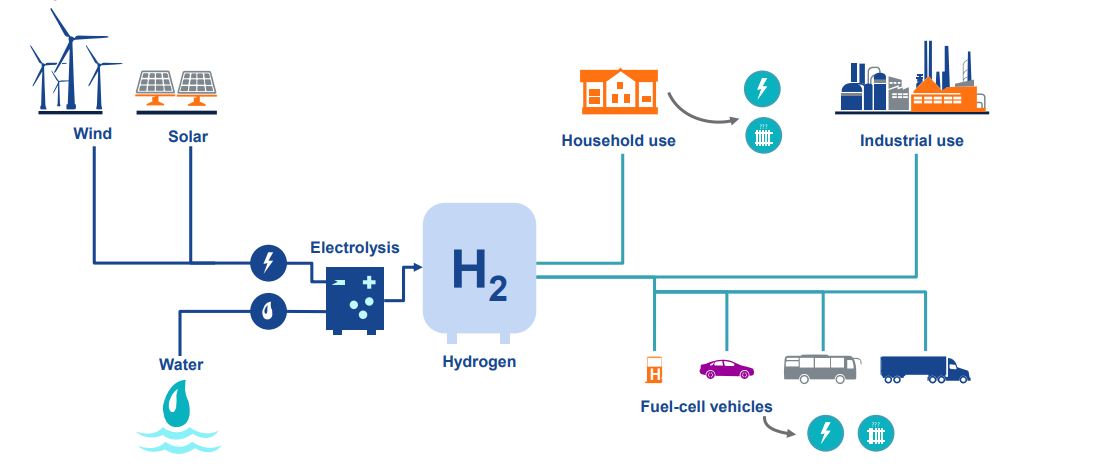

VanEck Hydrogen Economy UCITS ETF

- Invertir en la fuente de energía potencial del futuro

- Principales contribuyentes al ecosistema del hidrógeno

- Tendencia apoyada por gobiernos de todo el mundo

Detalles de ETF

Detalles de ETF

Ticker base:: HDROISIN: IE00BMDH1538

TER: 0.55%

Activos gestionados: $50,1 M (A 28-03-aaaa)

Clasificación SFDR: Artículo 9

Menor riesgo

Mayor riesgo

Usualmente menos recompensa

Usualmente mayor recompensa

1

2

3

4

5

6

7

VanEck Sustainable Future of Food UCITS ETF

- Invierta temprano en la transformación de varias décadas del sector

- Exposición pura a empresas implicadas en la revolución alimentaria

Detalles de ETF

Detalles de ETF

Ticker base:: VEGIISIN: IE0005B8WVT6

TER: 0.45%

Activos gestionados: $7,3 M (A 28 mar. 2025)

Clasificación SFDR: Artículo 9

Menor riesgo

Mayor riesgo

Usualmente menos recompensa

Usualmente mayor recompensa

1

2

3

4

5

6

7