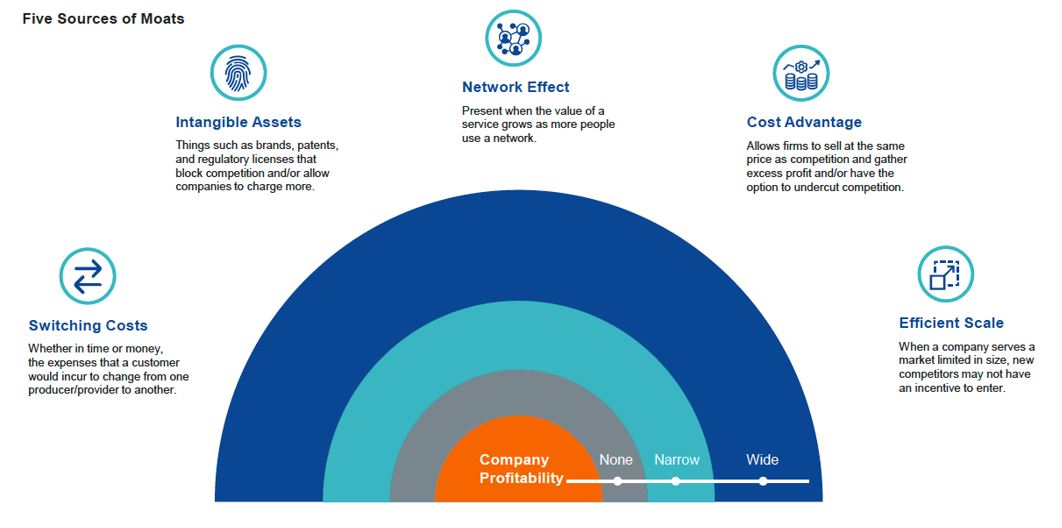

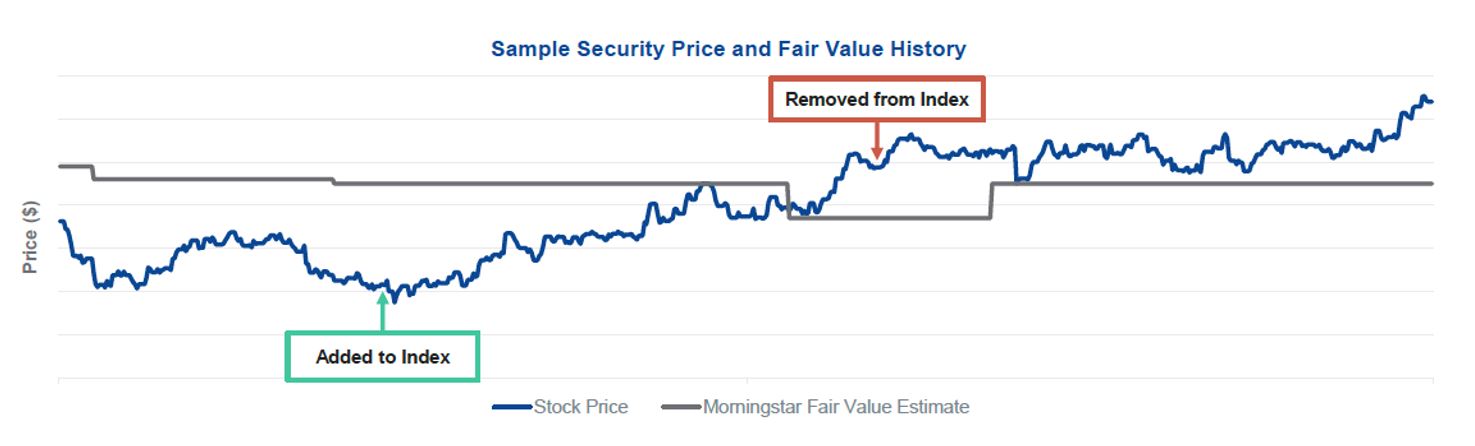

L'ETF Small Cap di VanEck è unico in Europa e si concentra sulle società statunitensi di piccole dimensioni e di alta qualità. Nel tempo, le azioni SMID hanno sovraperformato (vedere il grafico riportato di seguito)2. Tuttavia, questo ETF small cap cerca anche di concentrarsi sulla qualità, selezionando le aziende con vantaggi competitivi a lungo termine, secondo Morningstar. Il mercato azionario statunitense, ampio e diversificato, è considerato un terreno di caccia ricco per trovare azioni di alta qualità trascurate a valutazioni relativamente economiche.

2 Le performance passate non sono garanzia di risultati futuri.