VanEck Global Real Estate UCITS ETF

- 100 titoli immobiliari

- 85% REIT e 15% non REIT

- Diversificati a livello globale

- Ribilanciamento semestrale

Rischio di un ETF REIT: è possibile perdere il proprio capitale e addirittura l'intero investimento a causa dei principali fattori di rischio quali il rischio del mercato azionario e il rischio di concentrazione settoriale, che sono descritti di seguito nella sezione Principali fattori di rischio, nel KID e nel prospetto.

Il VanEck REIT ETF investe, tra l'altro, in REIT, che sono veicoli di investimento immobiliare fiscalmente trasparenti.

Un REIT (o Real Estate Investment Trust) è un veicolo legale specificamente progettato per investire in immobili. I REIT sono stati introdotti per la prima volta negli Stati Uniti nel 1960 per incoraggiare gli investitori individuali a investire nel settore immobiliare attraverso obbligazioni o azioni. In passato, solo gli investitori con un patrimonio netto elevato potevano permettersi di investire nel settore immobiliare, poiché si trattava di acquistare edifici fisici. In sostanza, i REIT sono società che possiedono, gestiscono o finanziano immobili generatori di reddito in diversi settori, tra cui strutture residenziali, commerciali e sanitarie.

Dal 1960, sempre più paesi hanno introdotto regimi REIT come quello statunitense. Le caratteristiche locali variano, ma la maggior parte dei regimi REIT ha in comune gli aspetti descritti di seguito.

Secondo Nareit, a dicembre 2023 si contavano 940 REIT, rispetto ai 845 di dicembre 2020. Nella maggior parte delle regioni, negli ultimi anni il numero di REIT è aumentato, poiché un maggior numero di paesi ha istituito regimi di REIT. Una crescita particolarmente forte si osserva in Europa, dove il settore ha registrato un'impennata del 31%. Un'eccezione degna di nota è stata il Nord America, dove le fusioni e le acquisizioni hanno dato vita a un numero minore di REIT di grandi dimensioni. Spesso, i nuovi REIT vengono creati come risultato di grandi sviluppatori immobiliari, come Blackstone, che quotano parte delle loro attività in borsa.

Fonte: Nareit, https://www.reit.com/sites/default/files/2024-05/2024_Global_REIT_Brochure_MAIN.pdf

Fonte: NAREIT, https://www.reit.com/investing/global-real-estate-investment

La tabella seguente indica, per ogni paese, quando è stato introdotto un regime REIT:

| 1960 | Stati Uniti |

| 1969 | Paesi Bassi |

| 1969 | Nuova Zelanda |

| 1969 | Taiwan |

| 1971 | Australia |

| 1993 | Brasile |

| 1993 | Canada |

| 1995 | Belgio |

| 1995 | Turchia |

| 1999 | Grecia |

| 1999 | Singapore |

| 2000 | Giappone |

| 2001 | Corea del Sud |

| 2003 | Francia |

| 2003 | Hong Kong |

| 2005 | Bulgaria |

| 2005 | Malesia |

| 2005 | Thailandia |

| 2006 | Dubai |

| 2006 | Israele |

| 2007 | Germania |

| 2007 | Italia |

| 2007 | Regno Unito |

| 2008 | Pakistan |

| 2009 | Costa Rica |

| 2009 | Finlandia |

| 2009 | Spagna |

| 2010 | Messico |

| 2010 | Filippine |

| 2011 | Ungheria |

| 2013 | Irlanda |

| 2014 | India |

| 2014 | Kenya |

| 2015 | Bahrain |

| 2015 | Vietnam |

| 2016 | Arabia Saudita |

| 2018 | Oman |

| 2019 | Portogallo |

| 2020 | Sri Lanka |

| 2021 | Cina |

| 2023 | Mauritius |

Fonte: NAREIT, https://www.reit.com/investing/global-real-estate-investment

I REIT sono tenuti per legge a distribuire annualmente agli azionisti almeno il 90% del loro reddito imponibile sotto forma di dividendi, il che spesso si traduce in rendimenti più elevati rispetto ad altre azioni.

Poiché molti REIT sono quotati sulle principali borse valori, offrono la liquidità delle azioni, rendendo agevole l'acquisto e la vendita di titoli.

L'investimento in REIT offre una diversificazione del portafoglio d'investimento con un'esposizione a vari segmenti del mercato immobiliare, tra cui immobili commerciali, residenziali, sanitari e al dettaglio.

I REIT sono in genere gestiti da professionisti esperti del settore immobiliare, riducendo l'onere per i singoli investitori di gestire le proprietà.

Oltre all'elevato rendimento dei dividendi, i REIT offrono anche un potenziale di rivalutazione del capitale, in quanto il valore delle attività immobiliari possedute può aumentare nel tempo.

Per molti investitori individuali, l'investimento diretto in immobili commerciali è fuori portata; tuttavia, i REIT consentono di accedere a questo segmento di mercato attraverso l'acquisto di azioni REIT o tramite l'ETF REIT.

Essendo quotati in borsa, i REIT vengono valutati regolarmente, fornendo agli investitori una chiara visione della loro salute e performance finanziaria.

Esistono due tipi di ETF REIT, che comprendono diversi sottotipi. Il primo è l'ETF REIT ampio, che offre un portafoglio diversificato di REIT, il secondo tipo è quello degli ETF REIT settoriali, che si concentrano prevalentemente su sotto-settori specifici.

Nell'ambito degli ETF REIT specifici per settore, distinguiamo i seguenti:

I REIT residenziali sono specializzati nella proprietà e nella gestione di vari tipi di immobili residenziali, come complessi di appartamenti, alloggi per studenti e abitazioni multifamiliari. Questi REIT generano ricavi principalmente dai pagamenti degli affitti dei loro inquilini. La performance dei REIT residenziali spesso riflette condizioni economiche più ampie, come i tassi di occupazione e la crescita demografica, che influenzano la domanda di alloggi.

I REIT per uffici investono in edifici per uffici e guadagnano reddito affittando spazi ad aziende e professionisti. Il successo di questi REIT dipende da diversi fattori, tra cui la posizione e la qualità delle loro proprietà, la salute economica della regione e la stabilità degli affittuari commerciali. I REIT per uffici sono particolarmente sensibili ai cicli economici, in quanto le flessioni economiche possono ridurre la domanda di spazi per uffici.

I REIT industriali si concentrano su strutture industriali come magazzini, centri di distribuzione e fabbriche. Questi immobili sono fondamentali per i settori della catena di approvvigionamento e dell'e-commerce, e guidano la domanda di spazi logistici. I REIT industriali beneficiano delle tendenze dello shopping online e del commercio globale, mostrando spesso una certa resistenza durante i cambiamenti economici.

I REIT del settore alberghiero possiedono e gestiscono hotel e resort, generando ricavi dai servizi di accoglienza, ristorazione e di altro tipo. La performance dei REIT alberghieri è molto sensibile allo stato dell'industria dei viaggi e del turismo, rendendoli più volatili in quanto reagiscono ai cambiamenti economici, ai modelli stagionali e alle preferenze dei consumatori.

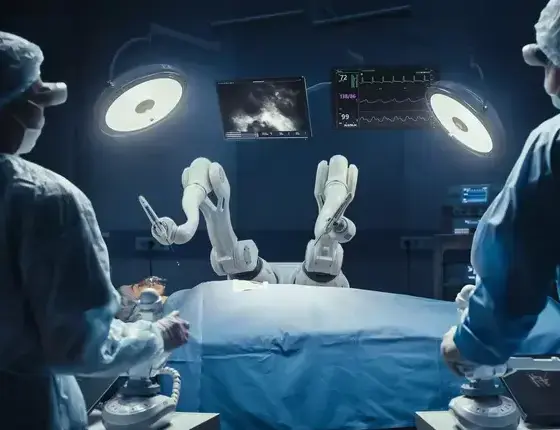

I REIT sanitari investono in immobili come ospedali, strutture di cura, uffici medici e case di riposo. Questi REIT tendono a offrire rendimenti stabili grazie alla natura essenziale dei servizi sanitari e all'invecchiamento della popolazione. La domanda di immobili legati al settore sanitario è in qualche modo protetta dai periodi di crisi economica offrendo un'opzione di investimento resiliente.

I REIT retail possiedono e gestiscono spazi retail come centri commerciali, mall e negozi indipendenti. I ricavi dei REIT retail derivano dall'affitto di spazi ai rivenditori. Questi REIT sono strettamente legati alle abitudini di spesa dei consumatori e all'ambiente economico, e devono affrontare le sfide dei cambiamenti nella vendita al dettaglio, come l'ascesa dell'e-commerce, che influenza il panorama della vendita al dettaglio fisica.

Gli investitori in REIT potrebbero beneficiare non solo di un flusso di dividendi, ma anche di un apprezzamento del prezzo di queste azioni. A lungo termine, un ETF REIT potrebbe addirittura sovraperformare i grandi benchmark diversificati, come l'indice MSCI World.

Source: VanEck.

L'investimento in questo Fondo può comportare dei rischi. Queste includono:

Poiché l'intero fondo o una parte di esso è investito in titoli denominati in valuta estera, la sua esposizione ai cambi e alle loro variazioni di valore rispetto alla valuta di riferimento può generare ritorni inferiori e il valore di alcune valute estere potrebbe subire forti oscillazioni.

Le attività del Fondo possono essere concentrate in uno o più settori o industrie specifici. Il fondo potrebbe essere esposto al rischio che determinate condizioni economiche, politiche o di altro tipo, che incidono negativamente sulle industrie e sui settori interessati, penalizzino la sua performance in misura maggiore di quanto non accada quando le attività del fondo sono investiti in una gamma più ampia di settori o industrie.

A differenza degli Stati Uniti, in Europa non sono disponibili ETF REIT puri. Gli ETF immobiliari europei investono tutti una parte del loro portafoglio in titoli immobiliari non REIT, poiché la natura frammentata dell'Europa fa sì che non esista un regime REIT omogeneo. Ciò significa che esistono meno REIT e che un ETF REIT puro escluderebbe alcuni dei titoli immobiliari più interessanti.

Ad esempio, il VanEck Global Real Estate ETF è investito per il 85% in REIT, mentre il 15% in titoli immobiliari diretti1. Inoltre, l'investimento al di fuori dell'universo REIT favorisce la diversificazione del rischio. Esempi di titoli non REIT presenti nel VanEck Global Real Estate ETF sono:

1 Al 31 maggio 2024