Scopri la suite di ETF Moat di VanEck

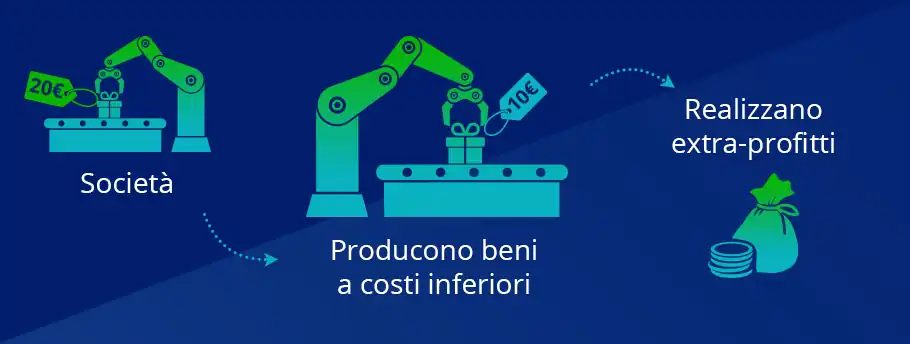

Gli ETF si basano su un concetto semplice: Investire in società che presentano vantaggi competitivi sostenibili e che hanno prevalentemente valutazioni interessanti. Nel tempo, queste società potrebbero generare ritorni superiori rispetto al mercato più ampio. La ricerca azionaria orientata al futuro di Morningstar trasforma la filosofia moat investing in una strategia d'investimento concreta. Questa strategia è accessibile attraverso quattro ETF di VanEck e può essere presa in considerazione per un'allocazione azionaria statunitense o globale.

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore che identifica le opportunità di valutazione in tutto il mercato

- Evita la concentrazione su poche megacapitali

- Screening ESG applicato

- Si tenga conto dei rischi, compreso il rischio di investire in azioni statunitensi.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: MOATISIN: IE00BQQP9H09

TER: 0.49%

AUM: $400,2 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 8

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore e allo stile, incentrata su titoli a piccola e media capitalizzazione

- Titoli valutati in modo attraente da Morningstar con vantaggi competitivi

- Si tenga conto dei rischi, compreso il rischio di investire in società di piccole dimensioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: SMOTISIN: IE000SBU19F7

TER: 0.49%

AUM: $14,9 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat globali

- Scelte basate su regole per i mercati globali, in base alle opportunità di valutazione

- Include sia i mercati sviluppati che quelli emergenti

- Si tenga conto dei rischi, compreso il rischio di investire in azioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: GOATISIN: IE00BL0BMZ89

TER: 0.52%

AUM: $94,5 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore e allo stile che identifica le azioni statunitensi sottovalutate secondo gli analisti di Morningstar

- Approccio equamente ponderato per rafforzare la diversificazione

- Si tenga conto dei rischi, compreso il rischio di investire in titoli statunitensi.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: MOTUISIN: IE0007I99HX7

TER: 0.46%

AUM: $54,8 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore che identifica le opportunità di valutazione in tutto il mercato

- Evita la concentrazione su poche megacapitali

- Screening ESG applicato

- Si tenga conto dei rischi, compreso il rischio di investire in azioni statunitensi.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: MOATISIN: IE00BQQP9H09

TER: 0.49%

AUM: $400,2 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 8

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore e allo stile, incentrata su titoli a piccola e media capitalizzazione

- Titoli valutati in modo attraente da Morningstar con vantaggi competitivi

- Si tenga conto dei rischi, compreso il rischio di investire in società di piccole dimensioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: SMOTISIN: IE000SBU19F7

TER: 0.49%

AUM: $14,9 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat globali

- Scelte basate su regole per i mercati globali, in base alle opportunità di valutazione

- Include sia i mercati sviluppati che quelli emergenti

- Si tenga conto dei rischi, compreso il rischio di investire in azioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: GOATISIN: IE00BL0BMZ89

TER: 0.52%

AUM: $94,5 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore e allo stile che identifica le azioni statunitensi sottovalutate secondo gli analisti di Morningstar

- Approccio equamente ponderato per rafforzare la diversificazione

- Si tenga conto dei rischi, compreso il rischio di investire in titoli statunitensi.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: MOTUISIN: IE0007I99HX7

TER: 0.46%

AUM: $54,8 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore che identifica le opportunità di valutazione in tutto il mercato

- Evita la concentrazione su poche megacapitali

- Screening ESG applicato

- Si tenga conto dei rischi, compreso il rischio di investire in azioni statunitensi.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: MOATISIN: IE00BQQP9H09

TER: 0.49%

AUM: $400,2 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 8

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat statunitensi

- Strategia indifferente al settore e allo stile, incentrata su titoli a piccola e media capitalizzazione

- Titoli valutati in modo attraente da Morningstar con vantaggi competitivi

- Si tenga conto dei rischi, compreso il rischio di investire in società di piccole dimensioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: SMOTISIN: IE000SBU19F7

TER: 0.49%

AUM: $14,9 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato

- Esposizione: Azioni Moat globali

- Scelte basate su regole per i mercati globali, in base alle opportunità di valutazione

- Include sia i mercati sviluppati che quelli emergenti

- Si tenga conto dei rischi, compreso il rischio di investire in azioni.

Informazioni sull'ETF

Informazioni sull'ETF

Base-Ticker: GOATISIN: IE00BL0BMZ89

TER: 0.52%

AUM: $94,5 Mln (dati al 28-03-2025)

Classificazione SFDR: Articolo 6

Rischio più basso

Rischio più elevato

Rendimento normalmente più basso

Rendimento normalmente più elevato