Wells Fargo, Boeing e Biogen possono aggiungere valore?

15 ottobre 2020

Negli ultimi mesi ho spesso scritto sulle valutazioni dei mercati e l'ho fatto a ragion veduta. Non è un segreto che, come spiegato nell'analisiun numero ridotto di azioni ha contribuito a una quota sproporzionata del ritorno del mercato. Un numero crescente di investitori in titoli statunitensi deve affrontare una decisione difficile: seguire un benchmark e ottenere un alfa pari a zero, o solo leggermente positivo, oppure sottopesare i titoli delle grandi aziende tecnologiche a mega capitalizzazione in favore di altre potenziali opportunità sul mercato?

Il rischio di un'allocazione "fuori benchmark", nel tempo ha premiato molto meno di quanto non abbia punito, in particolare per quanto riguarda i titoli delle large cap statunitensi, dove il mercato è verosimilmente più efficiente. Di recente S&P Dow Jones Indices ha rilasciato i risultati della ricerca SPIVA® (S&P Indices Versus Active) per il secondo trimestre 2020. I dati testimoniano che negli ultimi cinque anni i fondi large cap statunitensi gestiti attivamente che hanno sottoperformato l'indice S&P 500 sono molto più numerosi di quelli che lo hanno sovraperformato. Fino al 30 giugno 2020, il 78% dei fondi ha sottoperformato a cinque anni, il 71% a tre anni e il 63% a un anno. Questi ultimi dati sono importanti perché indicano che ben oltre la metà dei fondi large cap attivi non è riuscita a sovraperformare l'indice S&P 500 in un periodo che includeva una notevole volatilità di mercato, situazione in cui la gestione attiva avrebbe dovuto essere in vantaggio.

Per i periodi a uno, tre e cinque anni considerati nella ricerca SPIVA, il Morningstar® Wide Moat Focus IndexSM (“Indice”) ha sovraperformato l'S&P 500, sebbene in alcuni periodi si sia verificata una sottoperformance, ad esempio negli ultimi tre mesi a causa della selezione dei titoli in diversi settori, in particolare industriali e tecnologici.

Ritorno annualizzato medio (%)

Dati aggiornati al 30 giugno 2020

| 1 anno | 3 anni | 5 anni | |

| Morningstar Wide Moat Focus Index | 10.49 | 11.78 | 13.47 |

| Indice S&P 500 | 7.51 | 10.73 | 10.72 |

Dati aggiornati al 30 settembre 2020

| 3 mesi | 1 anno | 3 anni | 5 anni | |

| Morningstar Wide Moat Focus Index | 4.64 | 10.73 | 12.67 | 16.60 |

| Indice S&P 500 | 8.93 | 15.15 | 12.28 | 14.14 |

Fonte: Morningstar. I ritorni per i periodi superiori a un anno sono stati annualizzati. Le performance passate non sono indicative dei risultati futuri. Un investitore non può investire direttamente in un indice.

L'impatto di moat e valutazioni

Nonostante i fattori sfavorevoli a breve termine, la filosofia di investimento orientata alla valutazione di Morningstar ha portato a una sovraperformance rispetto al mercato nel suo complesso a partire dalla data di lancio di febbraio 2007. Andrew Lane, strategist di Morningstar, ha recentemente pubblicato un documento che esamina l'impatto delle prime tre caratteristiche di questa metodologia: economic moat, equiponderazione e valutazioni. Nella propria storia, ciascuno di questi tre elementi ha migliorato gradualmente la sovraperformance annualizzata dell'Indice.

In primo luogo, cosa non insolita per il mercato, l'Indice adotta un approccio di equiponderazione che consente a ogni titolo sottostante di contribuire al ritorno totale, contrariamente a quanto avviene con gli indici che privilegiano società più grandi e più liquide. Il secondo fattore, più difficile da replicare, è costituito dalle valutazioni proprietarie di Morningstar del fair value e dai rating economic moat. Le società che ricevono il rating economic moat ampio ("wide") di Morningstar fanno parte di un gruppo esclusivo che possiede vantaggi competitivi che Morningstar ritiene consentiranno loro di mantenere una redditività del capitale investito superiore al proprio costo medio ponderato del capitale per 20 o più anni.

Non è detto tuttavia che Morningstar consideri il rating economic moat come una previsione della performance. Poiché sono molto ricercate dagli investitori, le società wide moat tendono a essere negoziate a multipli più elevati e spesso sono difficili da trovare "in offerta", secondo le parole di Lane. È in questo scenario che interviene la struttura di valutazione di Morningstar: l'indice include società wide moat negoziate a valutazioni interessanti. Questa combinazione tra equiponderazione, rating economic moat ampio e valutazioni interessanti ha generato extra-rendimenti durante tutta la storia dell'Indice.

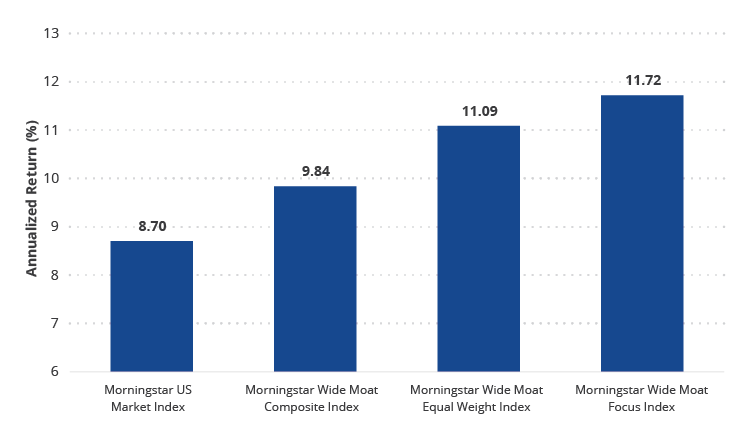

Sovraperformance a lungo termine rispetto al mercato Usa guidata da moat, valutazioni ed equiponderazione

Ritorno totale annualizzato 14/2/2007 – 30/9/2020

Fonte: Morningstar. La data di lancio del Morningstar Wide Moat Focus Index è il 14/2/2007. Il Morningstar® US Market Index rappresenta il 97% della capitalizzazione di mercato azionaria statunitense. Il Morningstar Wide Moat Composite Index è un indice ponderato per la capitalizzazione di mercato di tutte le società wide moat statunitensi. Il Morningstar Wide Moat Equal Weight Index è un indice a pari ponderazione di tutte le società wide moat statunitensi. Un investitore non può investire direttamente in un indice.

Principali opportunità di valutazione

Pensando alla valutazioni, è utile evidenziare alcuni dei titoli più sottovalutati nell'Indice. Se l'opinione di Morningstar viene premiata tramite il riconoscimento sul mercato dell'attuale anomalia delle quotazioni e le quotazioni dei titoli aumentano verso il fair value, l'Indice ne trarrà vantaggio.

Wells Fargo & Co. (WFC): sconto del 48% sul fair value

Wells Fargo è un ottimo esempio di componente costante dell'Indice nel lungo termine e la cui posizione non è stata ridimensionata negli anni. È stata aggiunta a giugno 2016 e da allora è rimasta nell'Indice. Questo testimonia la persistenza dell'attrattiva relativa del proprio prezzo di mercato rispetto al fair value a essa assegnato da Morningstar. È anche una delle società più spesso citate nelle domande che riceviamo qui a VanEck da investitori e potenziali investitori. La banca è da anni oggetto di notizie negative, ma secondo Morningstar rimane una delle banche che raccoglie più depositi negli Stati Uniti. I ricavi della banca hanno facilmente superato il costo dell'equity per decenni e continuano ancora a farlo e Morningstar considera stabile il suo rating economic moat ampio.

Wells Fargo si è guadagnata il proprio rating economic moat ampio grazie a vantaggi di costo e costi di transizione. Morningstar cita le dimensioni e la quota di mercato della banca in molte business unit in cui compete. Dispone della più ampia rete di filiali negli Stati Uniti, cosa che contribuisce al suo successo nella raccolta. I vantaggi di costo derivano da una base di depositi a basso costo, eccellente efficienza operativa ed erogazioni prudenti. Si noti che, durante la crisi finanziaria globale, Wells Fargo ha performato meglio di molti competitor.

Il 2 ottobre 2020 Wells Fargo era scambiata con uno sconto del 48% sulla stima del suo fair value di 46 dollari per azione assegnata da Morningstar. Questo nonostante la riduzione del fair value della banca da 50 dollari per azione avvenuta a metà luglio 2020, come conseguenza dell'andamento reddituale e della possibilità al 50% di una vittoria di Biden a novembre, con l'implementazione del suo piano fiscale. Morningstar ritiene che la banca affronterà difficoltà a breve e medio termine a causa di bassi tassi d'interesse nel lungo periodo, pressioni sul margine commissionale e potenziali maggiori perdite sui crediti causate dalla pandemia. Tuttavia, ritiene anche che la banca si concentrerà molto sul taglio delle spese nel 2021 e 2022, garantendo la valutazione del proprio fair value.

Boeing Co. (BA): sconto del 37% sul fair value

Negli ultimi mesi anche Boeing ha attirato l'attenzione dei media. È stata un'aggiunta importante all'Indice a marzo, quando era scambiata a un minimo storico con uno sconto di circa il 70% rispetto alla stima del suo fair value di Morningstar. L'azienda del settore aerospaziale e della difesa ha quindi registrato un aumento della sua ponderazione nell'Indice a giugno, in quanto aveva mantenuto un prezzo interessante.

Il 2 ottobre 2020 Boeing era scambiato con uno sconto del 37% sulla stima del suo fair value di 264 dollari per azione assegnata da Morningstar. Il suo fair value riflette la posizione di Morningstar secondo cui, all'inizio del quarto trimestre 2020, Boeing otterrà una direttiva aggiornata di aeronavigabilità dall'aviazione federale per il suo modello 737 MAX. La variabile più difficile da prevedere è il possibile impatto della pandemia globale sulle compagnie aeree commerciali. Morningstar ritiene che una grave riduzione a breve termine dei ricavi sarà seguita da una rapida ripresa del traffico aereo dopo che il vaccino anti COVID-19 sarà reso disponibile e distribuito entro metà del 2021.

A causa del fermo del modello 737 MAX, si è verificato un ritardo nella domanda. Morningstar ritiene che uno spostamento del settore verso gli aeromobili a fusoliera stretta come il 737 MAX sarà più sostenuto a breve termine. Infatti, la domanda di aeromobili a fusoliera larga ha una ripresa più lenta a causa del loro utilizzo in tratte a più lungo raggio, che richiederanno un vaccino affidabile prima di tornare ai livelli precedenti la pandemia.

Biogen Inc. (BIIB): sconto del 29% sul fair value

Biogen è entrata a far parte dell'Indice a dicembre 2015, sebbene la sua ponderazione abbia oscillato più volte nel tempo a seconda dei cambiamenti nelle dinamiche di valutazione. Il suo sconto attuale sul fair value non è storicamente il più basso, ma Morningstar ritiene che oggi il titolo sia piuttosto sottovalutato.

Biogen ha ottenuto un rating economic moat ampio grazie a un portafoglio focalizzato sul mercato specialistico e una nuova filiera orientata alla neurologia. La leadership nella sclerosi multipla e nelle patologie neurodegenerative, abbinata alla collaborazione in campo oncologico con Roche, hanno portato a una redditività del capitale investito superiore al proprio costo del capitale e Morningstar prevede che la situazione rimarrà tale per almeno altri dieci anni.

La stima del fair value di Biogen è diminuita a giugno da 413 dollari per azione a 389 dollari per azione, riflettendo la previsione di Morningstar su Tecfidera (terapia per il trattamento della sclerosi multipla), insieme ad alcuni aumenti previsti per la concorrenza sui generici a seguito di contenziosi legali. Gran parte della stima del fair value di Biogen si basa sulle approvazioni attese in diversi segmenti, alcune delle quali potrebbero essere posticipate a causa dei ritardi nei trattamenti correlati al coronavirus.

L’obiettivo del VanEck Morningstar US Wide Moat UCITS ETF (MOAT) è replicare il più fedelmente possibile, al lordo di commissioni e spese, la performance di prezzo e di rendimento del Morningstar Wide Moat Focus Index.

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

14 marzo 2025

20 gennaio 2025

15 gennaio 2025

14 marzo 2025

14 febbraio 2025

20 gennaio 2025

15 gennaio 2025

17 dicembre 2024