VanEck Global Real Estate UCITS ETF

- 100 Immobilienaktien

- 85% REITs und 15% Nicht-REITs

- Global diversifiziert

- Halbjährliche Neugewichtung

Risiko eines REIT-ETFs: Sie können aufgrund des Aktienmarktrisikos und des Branchenkonzentrationsrisikos, wie im Hauptrisikofaktoren, KID und Prospekt beschrieben, Geld verlieren. Auch ein Totalverlust Ihrer Anlage kann dabei nicht ausgeschlossen werden.

Der VanEck REIT ETF investiert u.a. in REITs, die steuerlich transparente Immobilieninvestmentvehikel sind.

Ein REIT (oder Real Estate Investment Trust) ist ein juristisches Instrument, das speziell für Investitionen in Immobilien entwickelt wurde. REITs wurden erstmals 1960 in den USA eingeführt, um Privatanleger zu ermutigen, über Aktien oder Anleihen in Immobilien zu investieren. Früher konnten sich in der Regel nur vermögende Anleger leisten, in Immobilien zu investieren, da dafür Gebäude gekauft werden mussten. Im Wesentlichen handelt es sich bei REITs um Unternehmen, die ertragsbringende Immobilien in einer Vielzahl von Sektoren besitzen, verwalten oder finanzieren, darunter Wohn-, Gewerbe- und Gesundheitsimmobilien.

Seit 1960 haben immer mehr Länder REIT-Systeme wie in den USA eingeführt. Die lokalen Besonderheiten sind unterschiedlich, aber die meisten REIT-Systeme haben Folgendes gemeinsam:

Nach Angaben des Nareit gibt es im Dezember 2023 940 REITs, gegenüber 845 im Dezember 2020. In den meisten Regionen ist die Zahl der REITs in den letzten Jahren gestiegen, da mehr Länder REIT-Regelungen eingeführt haben. Ein besonders starkes Wachstum ist in Europa zu beobachten, wo der Sektor dramatisch um 31% wuchs. Eine bemerkenswerte Ausnahme ist Nordamerika, wo Fusionen und Akquisitionen zu einer geringeren Anzahl größerer REITs geführt haben. Häufig entstehen neue REITs, wenn große Immobilienentwickler wie Blackstone einen Teil ihres Vermögens an die Börse bringen.

Quelle: Nareit, https://www.reit.com/sites/default/files/2024-05/2024_Global_REIT_Brochure_MAIN.pdf

Quelle: NAREIT, https://www.reit.com/investing/global-real-estate-investment

In der folgenden Tabelle ist für jedes Land angegeben, wann ein REIT-System eingeführt wurde:

| 1960 | USA |

| 1969 | Niederlande |

| 1969 | Neuseeland |

| 1969 | Taiwan |

| 1971 | Australien |

| 1993 | Brasilien |

| 1993 | Kanada |

| 1995 | Belgien |

| 1995 | Türkei |

| 1999 | Griechenland |

| 1999 | Singapur |

| 2000 | Japan |

| 2001 | Südkorea |

| 2003 | Frankreich |

| 2003 | Hongkong |

| 2005 | Bulgarien |

| 2005 | Malaysia |

| 2005 | Thailand |

| 2006 | Dubai |

| 2006 | Israel |

| 2007 | Deutschland |

| 2007 | Italien |

| 2007 | Vereinigtes Königreich |

| 2008 | Pakistan |

| 2009 | Costa Rica |

| 2009 | Finnland |

| 2009 | Spanien |

| 2010 | Mexiko |

| 2010 | Philippinen |

| 2011 | Ungarn |

| 2013 | Irland |

| 2014 | Indien |

| 2014 | Kenia |

| 2015 | Bahrain |

| 2015 | Vietnamkrieg |

| 2016 | Saudi-Arabien |

| 2018 | Oman |

| 2019 | Portugal |

| 2020 | Sri Lanka |

| 2021 | China |

| 2023 | Mauritius |

Quelle: NAREIT, https://www.reit.com/investing/global-real-estate-investment

REITs sind gesetzlich verpflichtet, jährlich mindestens 90% ihres steuerpflichtigen Einkommens in Form von Dividenden an die Anteilseigner auszuschütten, was oft zu höheren Erträgen im Vergleich zu anderen Aktien führt.

Da viele REITs an grossen Börsen gehandelt werden, bieten sie die Liquidität von Aktien, sodass es einfach ist, Aktien zu kaufen und zu verkaufen.

Die Anlage in REITs bietet eine Diversifizierung in einem Anlageportfolio mit Engagement in verschiedenen Segmenten des Immobilienmarktes, einschließlich Gewerbe-, Wohn-, Gesundheits- und Einzelhandelsimmobilien.

REITs werden in der Regel von erfahrenen Immobilienfachleuten verwaltet, wodurch sich die Belastung der einzelnen Anleger bei der Verwaltung der Immobilien verringert.

Neben der hohen Rendite aus Dividenden bieten REITs auch das Potenzial für Kapitalzuwachs, da der Wert der Immobilien, die sie besitzen, im Laufe der Zeit steigen kann.

Für viele Privatanleger sind Direktinvestitionen in Gewerbeimmobilien unerschwinglich. REITs ermöglichen jedoch den Zugang zu diesem Marktsegment durch den Kauf von REIT-Aktien oder über den REIT-ETF.

Da REITs börsennotiert sind, werden sie regelmäßig bewertet, was den Anlegern einen klaren Einblick in die finanzielle Gesundheit und die Performance des Unternehmens ermöglicht.

Man kann sagen, dass es zwei Arten von REIT-ETFs gibt, die verschiedene Untertypen umfassen. Zum einen gibt es breit angelegte REIT-ETFs, die ein diversifiziertes Portfolio von REITs anbieten, und sektorspezifische REIT-ETFs, die sich vorwiegend auf bestimmte Teilsektoren konzentrieren.

Innerhalb der sektorspezifischen REIT-ETF-Variante unterscheiden wir Folgendes:

Wohn-REITs sind auf den Besitz und die Verwaltung verschiedener Arten von Wohnimmobilien spezialisiert, wie z.B. Apartmentkomplexe, Studentenwohnheime und Mehrfamilienhäuser. Diese REITs erzielen ihre Einnahmen hauptsächlich aus den Mietzahlungen ihrer Mieter. Die Wertentwicklung von Wohn-REITs spiegelt häufig die allgemeinen wirtschaftlichen Bedingungen wider, wie z.B. die Beschäftigungsquote und das Bevölkerungswachstum, die die Nachfrage nach Wohnraum beeinflussen.

Büro-REITs investieren in Bürogebäude und erzielen Einnahmen durch die Vermietung von Flächen an Unternehmen und Freiberufler. Der Erfolg dieser REITs hängt von mehreren Faktoren ab, darunter die Lage und Qualität ihrer Immobilien, die wirtschaftliche Gesundheit der Region und die Stabilität der gewerblichen Mieter. Büro-REITs reagieren besonders empfindlich auf Konjunkturzyklen, da ein wirtschaftlicher Abschwung die Nachfrage nach Büroflächen verringern kann.

Industrie-REITs konzentrieren sich auf Industrieanlagen wie Lagerhäuser, Vertriebszentren und Fabriken. Diese Immobilien sind von zentraler Bedeutung für die Lieferkette und den elektronischen Handel und treiben die Nachfrage nach Logistikflächen an. Industrie-REITs profitieren von den Trends im Online-Shopping und im globalen Handel und zeigen sich in Zeiten wirtschaftlicher Schwankungen oft widerstandsfähig.

Hotel-REITs besitzen und betreiben Hotels und Resorts und erzielen Einnahmen aus Unterkünften, Restaurants und anderen Dienstleistungen. Die Wertentwicklung von Hotel-REITs ist in hohem Maße von der Entwicklung der Reise- und Tourismusbranche abhängig. Dadurch sind sie volatiler, da sie auf wirtschaftliche Veränderungen, saisonale Muster und Verbraucherpräferenzen reagieren.

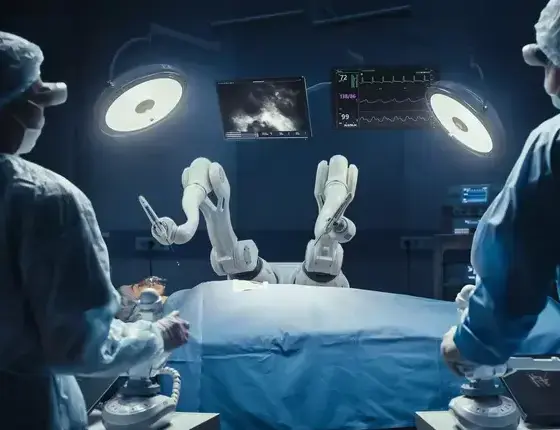

Healthcare REITs investieren in Immobilien wie Krankenhäuser, Pflegeeinrichtungen, Arztpraxen und Altenheime. Diese REITs bieten in der Regel stabile Renditen, da die Gesundheitsdienstleistungen unverzichtbar sind und die Bevölkerung immer älter wird. Die Nachfrage nach Immobilien im Gesundheitswesen ist in gewissem Maße von wirtschaftlichen Abschwüngen abgeschirmt, was sie zu einer widerstandsfähigen Anlageoption macht.

Einzelhandels-REITs besitzen und verwalten Einzelhandelsflächen wie Einkaufszentren und freistehende Geschäfte. Die Einnahmen von Einzelhandels-REITs stammen aus der Vermietung von Flächen an Einzelhändler. Diese REITs sind eng mit den Konsumgewohnheiten und dem wirtschaftlichen Umfeld verbunden und sehen sich den Herausforderungen durch Veränderungen im Einzelhandel gegenüber, wie z.B. dem Aufstieg des E-Commerce, der die physische Einzelhandelslandschaft beeinflusst.

Anleger in REITs können nicht nur von der Dividende, sondern auch von einem Kursanstieg dieser Aktien profitieren. Langfristig gesehen kann ein REIT-ETF sogar große, diversifizierte Benchmarks wie den MSCI World Index übertreffen.

Source: VanEck.

Eine Anlage in diesen Fonds kann mit Risiken verbunden sein. Dazu zählen:

Da der Fonds ganz oder teilweise in Wertpapieren anlegt, die auf Fremdwährungen lauten, können das Engagement des Fonds in Fremdwährungen und deren Wertveränderungen gegenüber der Basiswährung die Renditen des Fonds schmälern. Der Wert bestimmter Fremdwährungen kann starken Schwankungen unterliegen.

Das Vermögen des Fonds kann in einem/einer oder mehreren bestimmten Sektoren oder Branchen konzentriert sein. Der Fonds kann dem Risiko unterliegen, dass wirtschaftliche, politische oder andere Bedingungen, die sich negativ auf die betreffenden Sektoren oder Branchen auswirken, die Wertentwicklung des Fonds in größerem Maße negativ beeinflussen, als wenn das Fondsvermögen in einer größeren Vielfalt von Sektoren oder Branchen investiert wäre.

Im Gegensatz zu den USA gibt es in Europa unseres Wissens nach keine reinen REIT-ETFs. Alle europäischen Immobilien-ETFs investieren einen Teil ihres Portfolios in Nicht-REIT-Immobilienwerte, da es aufgrund der Fragmentierung Europas kein einheitliches REIT-System gibt. Das bedeutet, dass es weniger REITs gibt und ein reiner REIT-ETF einige der interessantesten Immobilienwerte ausschließen würde.

So ist beispielsweise der VanEck Global Real Estate ETF zu 85% in REITs investiert, die restlichen 15% in einfache Immobilienwerte1. Außerdem tragen Investitionen außerhalb des REIT-Universums zur Risikodiversifizierung bei. Beispiele für Nicht-REIT-Werte im VanEck Global Real Estate ETF sind:

1 Stand: 31. Mai 2024