Wij bieden verschillende ETF’s aan met een focus op het milieu:

*De term "Groene ETF" wordt hier gebruikt als een algemene, niet-officiële aanduiding om ETF’s te beschrijven die zich richten op milieugerelateerde of duurzaamheidsgerelateerde thema’s. Het gebruik van deze term impliceert geen naleving van een specifieke EU-regelgeving zoals de EU-taxonomie of het Paris-Aligned Benchmark. De vermelde ETF’s zijn geclassificeerd onder Artikel 9 van de Sustainable Finance Disclosure Regulation (SFDR) en hebben tot doel duurzame beleggingen te doen met een milieudoelstelling. Voor meer informatie over de ESG-strategie en de wettelijke classificatie van elk ETF, raadpleeg de betreffende fondsdocumentatie en openbaarmakingen.

- Investeer in de circulaire economie

- Toegang tot het nieuwe economische model

- Beleg in een schonere planeet

ETF-details

ETF-details

Basisticker:REUSISIN:IE0001J5A2T9

TER:0,40%

AUM:$12,6 Mln (per 17-12-2025)

SFDR classificatie:Artikel 9

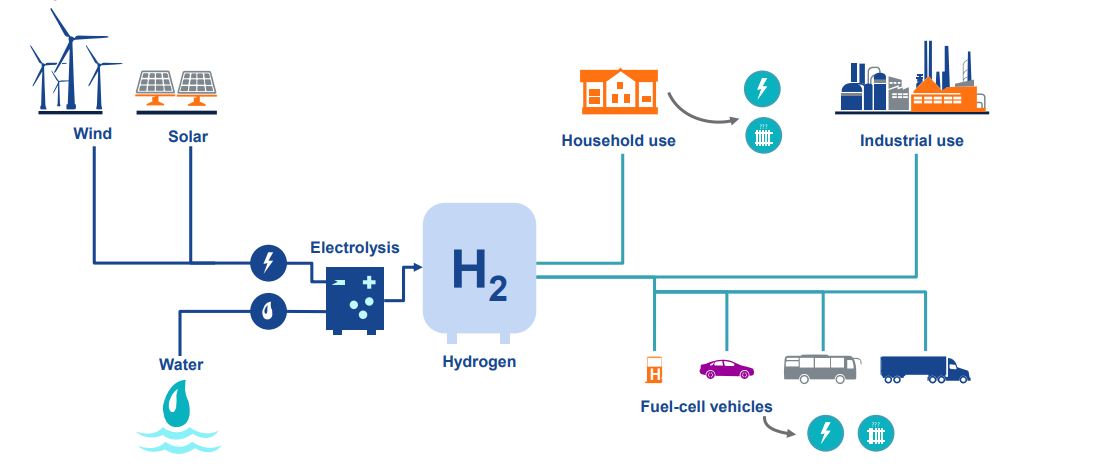

- Essentiële bijdragers aan waterstof ecosysteem

- Tendens ondersteund door overheden wereldwijd

ETF-details

ETF-details

Basisticker:HDROISIN:IE00BMDH1538

TER:0,55%

AUM:$79,1 Mln (per 17-12-2025)

SFDR classificatie:Artikel 9

- Beleg in de transformatie van de voedingssector

- Pure-play blootstelling aan bedrijven die voedselrevolutie mogelijk maken

ETF-details

ETF-details

Basisticker:VEGIISIN:IE0005B8WVT6

TER:0,45%

AUM:$11,6 Mln (per 17-12-2025)

SFDR classificatie:Artikel 9