Terras Bitcoin-Gambit: Der Schlüssel zum Erfolg dezentraler Stablecoins?

23 März 2022

Zusammenfassung:

Terras Entscheidung, seinen Stablecoin mit Bitcoin-Reserven zu unterlegen, ist ein wichtiger Schritt zur Entkopplung des algorithmischen Stablecoins von seinem Fiat-Anker.

„Dezentralisierte Volkswirtschaften brauchen dezentralisiertes Geld. Behörden werden zentralisierte Stablecoins immer aggressiver regulieren und sie dann im Wesentlichen wie Banken führen. Und ich glaube, dass dieser Aufwand für die Einhaltung der Vorschriften allmählich auf die Chain übergreift. … Wenn das zugrunde liegende Geld zentralisiert ist, kann es Druck auf alles ausüben, was darauf aufbaut …. Einfach gesagt: Das Problem mit den bestehenden algorithmischen Stablecoins war, dass sie ihren Wert zu früh verloren haben.” - Do Kwon, Terra-Gründer, auf Twitter Spaces, 18. März 2022

Wir haben bereits drei Vektoren für die Krypto-Asset-Allokation beschrieben, die sich in aggressiven Portfolios auf insgesamt 15% summieren können. Wir sind auf Family Offices gestoßen, die bei der Allokation so verfahren:

- Bitcoin als Wertspeicher (Allokation von 1–5% neben oder anstelle von Gold)

- Token als Wachstumstechnologie, eine fundamentale Absicherung für Web 2.0 (Allokation von 1–5%)

- Einkünfte aus dem Verleih von Stablecoins und anderen Kryptowährungen (Allokation von 1–5%)

Um diese Allokation von 15% in die richtige Perspektive zu rücken, muss die Größe der US-Branche für Geldmarktfonds berücksichtigt werden: 312 Fonds halten 5 Billionen USD an Kundengeldern.1 15% „Marktanteil“ für Kryptowährungen würde eine Gesamtmarktkapitalisierung für Stablecoins von 750 Milliarden USD gegenüber den derzeitigen 183 Milliarden USD bedeuten (von denen 95% in den 20 größten Stablecoins gehalten werden) – und das nur in den USA.2 Wie würden wir dorthin gelangen? Wir glauben, dass drei große Trends diese Marktanteilsverschiebung katalysieren werden: 1) Der regulatorische Umgang mit konkurrierenden „Instant“-Zahlungssystemen wie CashApp und PayPal sollte mit der „Stablecoin“-Aufsicht harmonisiert werden, da sich die Geschäftsmodelle grundsätzlich ähneln (Abb. 1). 2) Die Akzeptanz von Stablecoins bei den Händlern wird drastisch zunehmen (vor allem in den Schwellenländern), nicht nur durch das dezentrale Finanzwesen (DeFi), sondern auch durch Mainstream-Web3-Anwendungen wie NFT-fähiges Ticketing, Gaming und Social Messaging und vor allem physische Waren und Dienstleistungen; und 3) Algorithmische Stablecoins, deren Code ein derivatives Engagement in einem anderen Vermögenswert oder einem Korb von Vermögenswerten verspricht, könnten endlich ein gewisses Maß an Erfolg haben. Tatsächlich sind diese Katalysatoren alle miteinander verbunden.

Im Hinblick auf die Regulierung hat VanEck vorgeschlagen, dass Stablecoin-Sponsoren mit Depotfunktion wie USDC und Tether sich freiwillig der Aufsicht der SEC unterstellen dürfen, ähnlich wie ein Fonds, der nach dem Investment Company Act von 1940 arbeitet.3 Dies würde bedeuten, dass die SEC die Verwahrung und Bewertung einiger Stablecoin-Vermögenswerte überwachen würde. Praktisch gesehen wären diejenigen, die sich dafür entscheiden, wahrscheinlich die einfachsten Stablecoin-Sponsoren, die ihre Coins 1x1 mit Dollar oder Gold in einem Tresor sichern. Eine solche Offenlegung ist einfach und verrät keine Geschäftsgeheimnisse. In Zeiten der Volatilität oder des Risikoabbaus könnten die Anleger zu diesen registrierten Coins strömen, sodass der Markt den Wert von Aufsicht schätzen kann. Auf jeden Fall bieten „Fintech“-Zahlungssysteme wie PayPal bereits eine ähnliche Offenlegung wie Tether. Werfen Sie einen Blick darauf, wie jedes dieser Systeme seine Kundengelder verwahrt.4 Was denken Sie, ist sicherer?

Abb. 1. PayPal vs. Tether: Was ist sicherer?

| Kundengelder (Millionen USD) |

PayPal | Tether |

| Zahlungsmittel, Zahlungsmitteläquivalente | $ 17,805 | $ 65,881 |

| 49% | 84% | |

| Zur Veräußerung verfügbare Schuldtitel | $ 18,336 | $ 7,771 |

| 51% | 10% | |

| Sonstiges (digitale Vermögenswerte) | $ - | $ 5,023 |

| 0% | 6% | |

| Summe | $ 36,141 | $ 78,676 |

Quelle: PayPal-Einreichungen (12/2021), Bericht über die konsolidierten Rücklagen von Tether (12/2021).

Leider ignorieren die vorgeschlagenen regulatorischen Rahmenbedingungen für Stablecoins im Allgemeinen die Feinheiten der „algorithmischen“ oder quasi-gebundenen Stablecoins, deren digitale Vermögenswerte durch das gestützt werden, was die Krypto-Asset-Taskforce der Europäischen Zentralbank (EZB) als „die Erwartung ihres zukünftigen Marktwertes“ bezeichnet.5 Diese Protokolle verbreiten sich weiter, wenn auch mit einer allgemein schlechten Performance (Abb. 2), aber sie sind keine „Fonds“ oder „Banken“ im klassischen Sinne. Die Hauptrisiken, die mit ihnen verbunden sind, sind 1) der Wert der zugrunde liegenden Wertpapiere (wenn auch nicht unbedingt über das direkte Gegenparteirisiko, da viele Wertpapiere mithilfe von Daten-„Orakeln“ und nicht über Swaps bewertet werden), 2) die Treue des zugrunde liegenden Codes und 3) die Beständigkeit der Gemeinschaft. Doch algorithmische Stablecoin-„Sponsoren“ dazu zu zwingen, sich als Banken zu registrieren, hilft in keiner Weise, da viele von ihnen lediglich Open-Source-Smart-Contract-Plattformen sind, die keine Kredite vergeben. Es würde auch keine Geldwäscheprobleme lösen, wenn algorithmische Stablecoin-Protokolle dazu gezwungen werden, eine Bank-Charta zu erwerben – selbst regulierte US-Fonds kennen die Namen der zugrunde liegenden Eigentümer nicht und unterliegen daher keiner Aufsicht in den Bereichen „Know your customer“ und Geldwäschebekämpfung. Dieser Mangel an Wissen erstreckt sich im Allgemeinen auf algorithmische Stablecoins und alle Open-Source-Blockchain-Protokolle. (Tether und USDC sind keine Open-Source-Protokolle. Sie sind geschlossene Systeme, weshalb sie Sanktionen durchsetzen können.)

Abb. 2. Stablecoins ohne Depotfunktion: Erfolge und Misserfolge

| Name | Ticker | Höchste Marktkapitalisierung (Millionen) | Unterhalb des Allzeithochs | Kommentare |

| Erfolge | ||||

| Terra USD | UST | $15,206 | 0% | Der am schnellsten wachsende und mittlerweile größte algorithmische Stablecoin wird DAI im 4. Quartal 2021 in der Marktkapitalisierung übertreffen. |

| UXD | UXD | $20 | 0% | Erster algorithmischer Stablecoin auf Solana. |

| Frax | FRX | $2,921 | -3% | Hybrider Stablecoin, der teilweise mit Sicherheiten unterlegt und algorithmisch stabilisiert ist. |

| Dai | DAI | $10,380 | -5% | Ältester funktionierender algorithmischer Stablecoin. |

| FlexUSD | FLEXUSD | $531 | -62% | Bindung hat gehalten, erzielt weiterhin Rendite. Erfolgsgeschichte. |

| Misserfolge | ||||

| Ampleforth | AMPL | $687 | -70% | Der „Re-base“ Token verspricht einen konstanten Eigentumsanteil an der ausstehenden Marktkapitalisierung. Die Volatilität hat ein wenig nachgelassen. |

| Wonderland | TIME | $2,083 | -98% | Der Gründer stellte einen anonymen, verurteilten Verbrecher als Finanzmanager ein. Es kam zu einem Bank-Run, nachdem die Nutzer davon erfahren hatten. |

| OlympusDAO | OHM | $4,356 | -98% | Ausverkauf der Großaktionäre. |

| Dynamic Set Dollar | DSD | $243 | -99% | Nicht dynamisch genug. |

| GYRO | GYRO | $96 | -99% | Stimmungseinbruch nach dem Scheitern von OHM und TIME. Bank-Run. |

| Empty Set Dollar | ESD | $560 | -99% | In der Tat leer. |

| KlimaDAO | KLIMA | $1 | -100% | Stimmungseinbruch nach dem Scheitern von OHM und TIME. Bank-Run. |

| IRON | TITAN | n.z. | -100% | Dumping von Großaktionären verursachte einen Bank-Run, der auch zu Fehlfunktionen bei Smart Contracts führte. |

| Basis Cash | BAC | $93 | -100% | Es ist nicht mal ein Basispunkt übrig. |

| Based Money | BASED | $75 | -100% | Offensichtlich keine Basis. |

Quelle: Recherchen von VanEck, Messari, Stand: 17. März 2022.

Trotz der oben dargestellten allgemein enttäuschenden Entwicklung haben einige Stablecoins ohne Depotfunktion in letzter Zeit beträchtliche Erfolge auf dem Markt erzielt. Dai von MakerDao und UST von Terra erreichten am 17. März zusammen eine Marktkapitalisierung von 25 Milliarden USD, was nahe an ihren Allzeithochs liegt.6 Zur weiteren Definition: Stablecoins ohne Depotfunktion wie UST und Dai verlassen sich auf eine Mischung aus Marktanreizen, Arbitragemöglichkeiten, automatisierten Smart Contracts und Reserve-Token-Anpassungen, um eine stabile Bindung aufrechtzuerhalten.

Abb. 3. Drei Arten von Stablecoins

| Art | Beispiele für Token | Beschreibung |

| Stablecoins mit Depotfunktion | USDC, Tether | Gesichert von einem zentralen Rechtsträger, der einen „Gegenwert“ in Dollar usw. hält. Die Token sind im Wesentlichen Schuldscheine, die am Herkunftsort eingelöst werden können. |

| Überbesicherte Stablecoins mit Schuldtiteln | Dai | Ähnlich wie Depotmünzen sind sie durch eine Währung gesichert, aber diese Währung kann eine volatile digitale Währung wie ETH sein. Um die Bindung zu schützen, müssen Nutzer, die Dai minten wollen, mehr als 150% der Dai, die sie erhalten wollen, besichern, indem sie sie in eine CDP (Collateralized Debt Position) einschließen. Das Protokoll erleichtert die Abwicklung von Kreditnehmern zum Schutz der Bindung. |

| Algorithmische Stablecoins | Terra UST | Sie können eine breite Palette von Mechanismen einsetzen, um ihre Bindung aufrechtzuerhalten, die von Anleihekäufen über eine teilweise Besicherung bis hin zu einer programmatischen Verringerung und Ausweitung der Geldmenge reichen (oder eine Kombination aus allem). |

Stellen Sie sich die gesamte Terra-Wirtschaft als zwei Pools vor: einer für Terra (die Stablecoin-Suite einschließlich UST) und einer für LUNA (das native Staking-Token des Terra-Protokolls, das die Preisvolatilität der Stablecoins auffängt). Um den Preis des UST-Stablecoins aufrechtzuerhalten, erhöht oder verringert der LUNA-Pool die UST-Menge. Die Nutzer verbrennen LUNA, um UST zu minten, und sie verbrennen UST, um LUNA zu minten. Der „Marktmodul“-Algorithmus des Protokolls ermöglicht Swaps zwischen verschiedenen Stablecoin-Währungen sowie zwischen UST und LUNA, immer im Wert von 1 USD.7 Die Preisstabilität wird durch Arbitrage-Aktivitäten gegen den „Constant Product“-Market-Making-Algorithmus des Protokolls erreicht, der die Liquidität für Terra/Luna-Swaps sicherstellt und Swap-Gebühren (35 bps Tobin-Steuer und 50 bps Mindestspanne) durchsetzt, um Preisverzögerungen zu vermeiden und die Netzwerkteilnehmer zu belohnen.8

Bis vor Kurzem waren die Terra-Stablecoins nur durch die eigenen Sicherheiten (d. h. LUNA selbst) sowie durch das Marktvertrauen in das Marktmodul von Terra abgesichert, das es den Nutzern ermöglicht, immer LUNA im Wert von 1 USD gegen 1 UST zu tauschen und umgekehrt. Ein Teil dieses Vertrauens beruht auf dem Vertrauen in den aggressiven Gründer von Terra, Do Kwon, einen ehemaligen Entwickler bei Microsoft und Apple, der in Stanford Informatik studiert hat. Das Stablecoin-Modell von Terra steht im Gegensatz zum schuldenbasierten Algo-Stablecoin, der von MakerDao eingeführt wurde. Das Minting von Dai-Stablecoins kann durch Einzahlung externer Vermögenswerte wie USDC, ETH usw. in einen Smart Contract erfolgen, doch der Stablecoin muss mit Vermögenswerten überbesichert werden (in der Regel 150%), die automatisch liquidiert werden können, wenn ihr Wert unter ein bestimmtes Niveau fällt.9 UST ist daher kapitaleffizienter und kann schneller wachsen als Dai, hat aber auch ein höheres Tail-Risiko, da er 1x1 durch LUNA abgesichert ist (20% der LUNA-Ausgabe wurden für „Stabilitätsreserven“ verwendet, um die Bindung aufrechtzuerhalten).10 Dai hingegen ist mindestens 1,5x überbesichertmit einer Mischung von Vermögenswerten (bei der letzten Zählung 59% USDC, 21% ETH). Dai braucht einen guten Zinsalgorithmus, der bei einem plötzlichen Zusammenbruch von USDC und ETH zusammenbrechen könnte; UST braucht kontinuierliche Nettozuflüsse aus dem LUNA-Ökosystem, sonst riskiert er eine Asset-spezifische Todesspirale. Doch schauen Sie sich Abbildung 3 an: Die Volatilität von UST ist jetzt niedriger als die von Dai.

Abb. 4. Rollenumkehrung bei der Stablecoin-Volatilität: Dai vs. UST Annualisierte tägliche Volatilität

Quelle: Messari, VanEck. Stand: 17.03.2022.

Der greifbarste Katalysator für die Rollenumkehrung war der private Token-Verkauf der gemeinnützigen LUNA-Stiftung im Februar in Höhe von 1 Milliarde US-Dollar. Er zielte darauf ab, einen dezentralisierten, auf Bitcoin lautenden Währungsreservefonds einzurichten, damit Terra-Stablecoins in Bitcoin und nicht nur in LUNA eingelöst werden können. Do Kwon erläuterte später, dass die Bitcoin-Reserven von UST irgendwann 10 Milliarden USD erreichen werden, um sicherzustellen, dass der Preis der Stablecoins bei starken Ausverkäufen auf den Kryptomärkten an ihre Fiat-Gegenstücke gebunden bleibt.11 In einem Twitter „Spaces“ am 18. März erklärte er: „Man kann jederzeit Bitcoin im Wert von 1 USD eintauschen und erhält dafür UST im Wert von 1 USD. Anschließend kann man UST im Wert von 1 USD eintauschen und erhält dafür Bitcoin im Wert von etwas weniger als 1 USD. Dies bewahrt die Eigenschaft, dass diese Reserve nur dann aktiv gehandelt wird, wenn UST nach unten tendiert, aber es bewahrt auch die Eigenschaft, dass die Bitcoin-Reserven bei wachsender UST-Menge linear mitwachsen.“12 Dadurch, dass die UST-Inhaber das Recht haben, Bitcoin im Wert von 1 USD einzulösen, anstatt nur neue LUNA zu minten, hat Terra möglicherweise das Argument des „Null-Endwertes“ umgangen, das von den meisten Algo-Stablecoin-Bären vorgebracht wird. (Abb. 4).

Abb. 5. „Todesspirale“ abgemildert?

Die Mitglieder der LUNA-Community und die Investoren haben den Schritt begrüßt, und LUNA hat sich in den letzten drei Monaten unter den Large-Cap-Kryptowährungen bei Weitem am besten entwickelt. Sie ist in den 30 Tagen, die am 17. März endeten, um 55% auf 33 Milliarden USD gestiegen und hat damit die 29 Milliarden USD von Solana übertroffen.13 Doch um glauben zu können, dass das Ökosystem nachhaltig sein wird, müssen wir die offensichtliche Frage stellen: Was nützen all diese UST, wenn sie nicht zum Kauf von Waren und Dienstleistungen verwendet werden können? Irgendwann wird die Liquidität abfließen, und bei einer Flucht würde UST vor Bitcoin einbrechen, sagen die Bären. In diesem Zusammenhang sei an den ersten Absatz dieses Artikels erinnert: Um Stablecoin-Vermögenswerte von mehr als 800 Milliarden USD zu unterstützen, sind drei Bedingungen notwendig. Eine davon ist die Akzeptanz der „Händler“. Dai wird zum Beispiel von den meisten DeFi-Anwendungen wie Uniswap und Aave akzeptiert. Diese Anwendungen sind eine Art von Händlern, aber nur für Finanzdienstleistungen. Es gibt auch eine Reihe von Wohltätigkeitsorganisationen, Blockchain-Spielen und Debitkarten-Partnerschaften, die Dai akzeptieren.14 Aber da Terra eine Layer-1-Blockchain mit einer größeren Auswahl an Stablecoins und dezentralisierten Anwendungen (DApps) ist, kann er seine Liquidität mit weniger Volatilität, konsistenter und ohne Rückgriff auf die Jahreszinssätze von +7000% steigern, die schließlich zum Ruin früherer Algo-Stablecoin-Angebote wie OHM geführt haben.15 Das ist es, worauf sich Do Kwon in dem Zitat am Anfang dieses Artikels bezog.

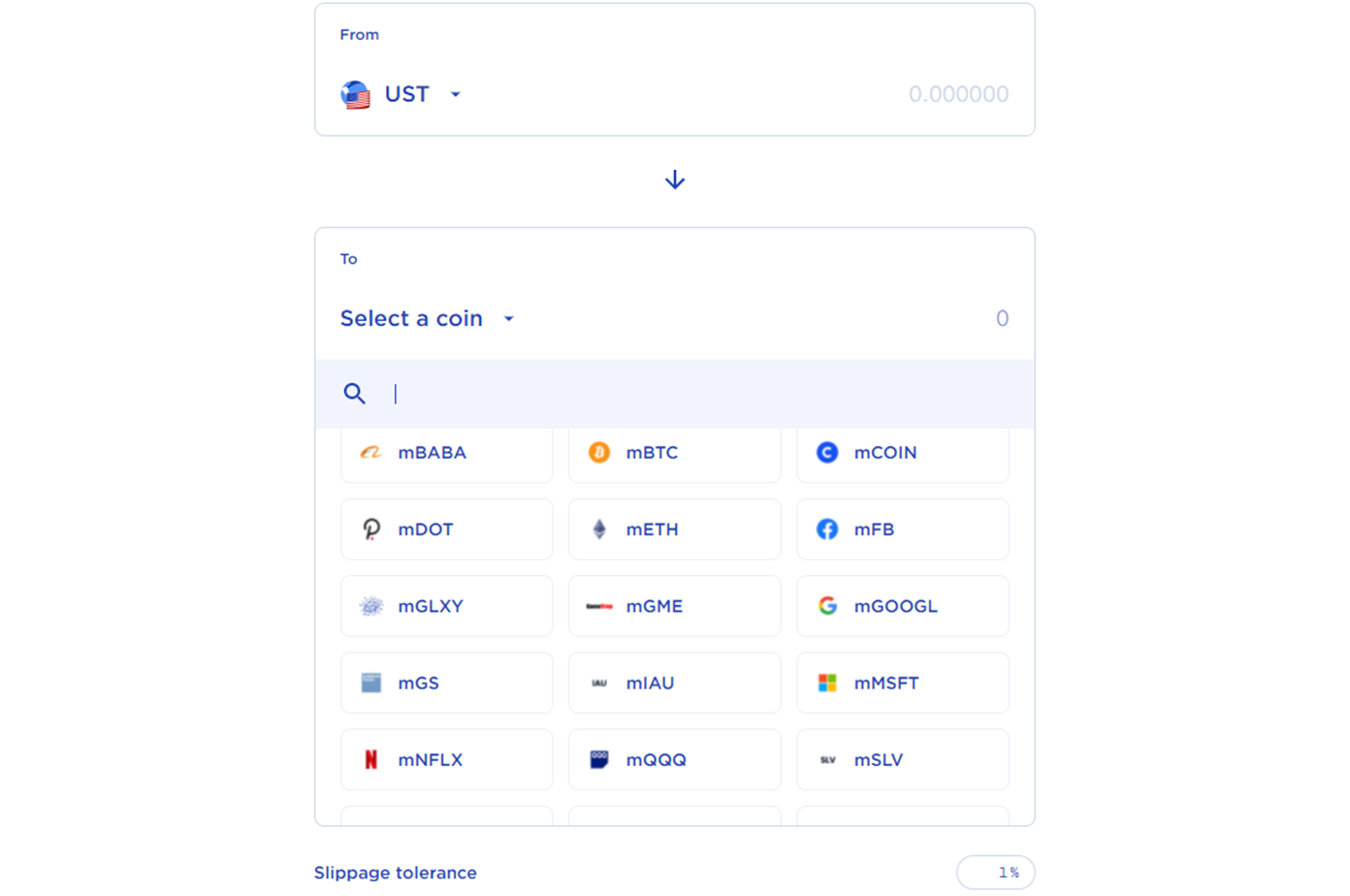

Die Händlerakzeptanz erfolgt bei Terra auf mehrere zusätzliche Arten, um die UST aufzusaugen, deren Marktkapitalisierung seit November von 3 Milliarden USD auf 15 Milliarden USD angestiegen ist.16 Erstens betreibt LUNA neben dem USD-Stablecoin auch eine Reihe anderer algorithmischer, Fiat-gebundener Stablecoins, die einen sofortigen grenzüberschreitenden Werttransfer zu Gebühren zwischen 10 bps und 200 bps ermöglichen, abhängig von der zugrunde liegenden Liquidität des Paares. (Die Gebühren werden in LUNA angegeben und verbrannt, um einen deflationären Anker für die Ausgabe von Token zu schaffen. LUNA wird auch jedes Mal verbrannt, wenn ein Marktteilnehmer UST kauft.)17 Diese Multi-Fiat-Funktionalität ist nützlich für den grenzüberschreitenden Handel in Schwellenländern wie den ASEAN-Staaten. Die Inhaber von Terra-Stablecoins können ihre Coins dann in LUNA-unterstützte DApps wie Mirror investieren (eine Plattform für synthetische Vermögenswerte, die den Zugang zu US-„Aktien“ ermöglicht, siehe Abb. 5) und Anchor (ein dezentralisiertes Kredit- und Darlehensprotokoll, das durch einen diversifizierten Strom von Staking-Belohnungen zusammen mit Zinsen von Kreditnehmern gestützt wird, die derzeit einen zweistelligen Jahreszins zahlen).18 Mongolische Taxifahrer akzeptieren Berichten zufolge seit 2020 mongolische Terra-Stablecoins, und die Washington Nationals der MLB erwägen, Händler im Stadion dazu zu ermutigen, im Rahmen des 5-jährigen Sponsoring-Vertrags von Terra über 40 Millionen Dollar UST zu akzeptieren.19 In Südkorea nimmt Terras „Chai“-Zahlungsgateway Händler auf, die mit Apple Pay und Android integriert sind, obwohl die Daten hier begrenzt sind. Terra hat ähnliche Ambitionen für das „Alice“-Zahlungsgateway in den USA, aber da die SEC Do Kwon vorlädt, um Dokumente über Mirror zu erhalten, und seine Anwälte fehlende Gerichtsbarkeit geltend machen, ist es vielleicht ratsam, das Potenzial des US-Marktes zu ignorieren.20 Tatsächlich bieten große US-Börsen wie Coinbase immer noch keine institutionelle Verwahrung der Coins an.

Abb. 6. Tausch von Stablecoins gegen synthetische Aktien auf Terras „Mirror“-Protokoll

Es ist auffallend, dass Terra aus Südkorea kommt, das seit langem führend in den Bereichen Online-Gaming, E-Sport und Kryptowährungen ist. Im März hatte dieser Analyst das Vergnügen, Kwan-Ho Park, den CEO von Wemade (112040 KS, Marktkapitalisierung 3 Milliarden USD), zu treffen. Wemade ist ein südkoreanischer Spieleentwickler, der aggressiv in den Bereich der Blockchain-Spiele expandiert hat und inzwischen sieben kryptobasierte Spiele anbietet, die jeweils über einen eigenen Token verfügen, zusammen mit dem nativen Token WEMIX, der eine zirkulierende Marktkapitalisierung von 500 Millionen USD aufweist.21 Laut Park machen Play-to-Earn-Blockchain-Spiele derzeit 1% der unternehmensweiten Einnahmen aus, könnten aber mit 20 Spielen in der Entwicklung bis Ende des Jahres 50% erreichen. Weiterhin wird WEMIX sein Mainnet im Laufe dieses Jahres von der Smart-Contract-Plattform Klaytn auf eine mit Ethereum Virtual Machine (EVM) kompatible Chain migrieren, wodurch es noch einfacher wird, Werte zwischen offenen Metaverse-Plattformen zu tauschen, während der „Status“, den die Spieler in einem anderen Spiel erworben haben, im Wesentlichen erhalten bleibt. Die Aktie von Wemade wird mit dem 7-fachen des aktuellen Umsatzes gehandelt, was im Vergleich zu den meisten Layer-1-Blockchains und einigen Spieleplattformen wie Axie Infinity (AXS) relativ günstig ist.22 Unabhängig von den Entwicklungen im koreanischen Metaverse hat die Blockchain-Gaming-Plattform C2X im Rahmen einer Finanzierungsrunde in Höhe von 25 Millionen USD mit einer Bewertung von 500 Millionen USD mitgeteilt, dass sie in Zusammenarbeit mit dem südkoreanischen Spieleentwickler Com2Us (078340 KS, Marktkapitalisierung 1 Milliarde USD) Spiele entwickeln wird. FTX, Jump Crypto und Animoca Brands haben sich alle an C2X beteiligt, die ihre Plattform auf der Terra-Chain aufbauen werden.23 Die Zahl der Blockchain-Spieler übersteigt die Zahl der DeFi-Nutzer auf der Chain inzwischen um mehr als 2:1, und die unterhaltsamen neuen Spiele sind ein weiterer wichtiger realer Anwendungsfall für die UST-Inhaber von Terra.24 Südkoreas neuer Präsident Yoon Suk-yeol, der im März gewählt wurde, hat unterdessen versprochen, die vorteilhaften Krypto-Steuern zu verlängern und den ICO-Markt (Initial Coin Offering) wieder zu beleben, obwohl Play-to-Earn-Spiele in dem Land weiterhin illegal sind.25

Um auf die Schnittstelle von Stablecoins und Händlerakzeptanz zurückzukommen, die für unser Bullenargument für Kryptowährungen so entscheidend ist, müssen wir die folgende Geschichte beachten, die Beobachter diesen Monat verblüffte: AMC Entertainment, die größte Kinokette der Welt, gab bekannt, dass sie 22% des in Nevada ansässigen Gold- und Silberproduzenten Hycroft Mining Holdings erwerben wird. Bei der Beschreibung des Geschäfts verwies AMC CEO Adam Aron auf seine Erfahrung im Umgang mit Kleinanlegern und der Beschaffung von Liquidität.26 AMC akzeptiert bereits Bitcoin und Ethereum und hat mehrere NFT-Kampagnen durchgeführt. Physische Kinos könnten angesichts der Veränderungen im Vertrieb von Inhalten nach COVID unter noch größeren strukturellen Druck geraten.27 Es fällt diesem Analysten nicht schwer, sich in einigen Jahren eine Kette von E-Sport-fähigen AMC-Kinos vorzustellen, die beim Eintritt KYC-pflichtig sind und in denen ein mit Gold gesicherter AMC-Stablecoin das Tauschmittel darstellt. Zur Veranschaulichung: Der größte goldgebundene Stablecoin PAX Gold hat nur eine Marktkapitalisierung von 600 Millionen USD gegenüber dem größten physisch besicherten Gold-ETF mit 57 Milliarden USD.28 Sogar der japanische Handelsriese Mitsui plant Berichten zufolge die Ausgabe einer mit Gold besicherten Kryptowährung.29 Vielleicht blickt AMC mit etwas Neid auf Terras Stablecoin-Suite.

Unser Investitionsabschluss mit Terra wurde durch die Tatsache erschwert, dass einer unserer Fondsverwahrer die LUNA Coins nicht unterstützt. Darüber hinaus haben wir keine geeignete Quelle gefunden, um die im Terra-Netz anfallenden Gebühren zu verfolgen, obwohl dies auch für einige frühe Layer-1-Chains in unserem Benchmark gilt. Wir fragen uns auch, ob die Chain nicht besonders anfällig für die SEC-Durchsetzung ist. Doch diese Ausreden können unser größtes Gefühl, das Bedauern über das Fehlen dieser Coin, nicht auslöschen. Wir applaudieren Do Kwon und dem Terra-Team dafür, dass sie die Risiken ihres Ökosystems mit dem größten Bitcoin-Gambit des Jahres 2022 erheblich entschärft haben, und bereuen unser Versäumnis. LUNA ist im MVIS CryptoCompare Smart Contract Leaders Index auf eine Gewichtung von 15% angewachsen, was wir angesichts unserer Rahmenbedingungen für die Asset-Allokation und der Tatsache, dass Terra die einzige dezentralisierte Stablecoin-Plattform unter den Layer-1-Chains ist, bemerkenswert finden. Unterm Strich sind wir kleine LUNA-Käufer, wenn auch untergewichtet.

VanEck übernimmt keine Haftung für den Inhalt verlinkter Websites Dritter und/oder für Inhalte, die auf externen Websites aufgeführt werden. Bitte beachten Sie, dass Anlagen mit Risiken verbunden sind, die auch einen möglichen Verlust des eingesetzten Kapitals bis hin zu einem Totalverlust einschließen können.

Der Basisindex ist das ausschließliche Eigentum der MV Index Solutions GmbH, welche die CryptoCompare Data Limited mit der Führung und Berechnung des Index beauftragt hat. Die CryptoCompare Data Limited verwendet größtmögliche Sorgfalt darauf, die korrekte Berechnung des Index sicherzustellen. Ungeachtet ihrer Verpflichtungen gegenüber der MV Index Solutions GmbH ist die CryptoCompare Data Limited nicht verpflichtet, Dritte auf Fehler im Index aufmerksam zu machen.

1 SEC-Informationen zu Geldmarktfonds, Feb. 2022, https://www.sec.gov/files/mmf-statistics-2022-02_1.pdf.

2 Messari, Stand: 15. März 2022.

3„What the government's recommendations for stablecoins got wrong, and how to do better“, von Jan van Eck Barron's, 9. Feb. , 2022.

4PayPal-Einreichungen, 31.12 2021; Tether-Quartalseinreichungen, 31.12 2021.

5 „The inherent fragility of algorithmic stableoins“, Wake Forest Law Review, Oktober 2021.

6Messari, Stand: 17. März 2022.

7 Terra-Website.

8 Terra-Website.

9 Whitepaper: „The Maker Protocol: MakerDAO’s Multi-collateral Dai system.“

10Recherchen von Delphi Digital, 17.3 2022.

11Do Kwon Twitter-Konto, 14.3 2022.

12Do Kwon auf Twitter „Spaces“, 18.3 2022.

13Messari, 17. März 2022.

14 MakerDao Website.

15 „OlympusDAO might be the future of money (or it might be a ponzi).“ Coindesk, 12.5.2021.

16Messari, 17. März 2022.

17 Terra-Website.

18„Polychain, Arca propose Anchor protocol yield cut.“ 11.3.2022.

19Terra Twitter-Konto 12.12.2019; „Washington Nationals to 'explore' Terra's UST stablecoin in DAO-approved partnership deal“, 9.2.2022.

20„Terraform Labs hits back at SEC: ‘No jurisdiction over Do Kwon.’“ 20.12.2021.

21Interview mit CEO; Bloomberg vom 17.3 2022.

22TokenTerminal, Bloomberg-Konsens vom 17.3 2022.

23Bloomberg vom 17.3 2022; „C2X announces $25M funding round led by FTX Ventures.” Pressemitteilung, 18.3 2022.

24DappRadar vom 17.3 2022.

25„South Korea's incoming president vows big cryptocurrency push.“ Nikkei News, 15.3 2022.

26„AMC Entertainment Holdings announces significant investment, buying 22% of Hycroft Mining.“ Pressemitteilung, 15.3 2022.

27„Cinema owners say simultaneous streaming has become a scourge.“ FT, 12.11.2021.

28Messari, Stand: 20. März 2022.

29„Mitsui & Co. to issue cryptocurrency linked to gold prices.“ Nikkei News, 4.2.2022.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

07 November 2024

17 April 2025

14 März 2025

17 Januar 2025

07 November 2024