We offer different ETFs with a focus on the environment:

* The term "Green ETF" is herein used as a general, non-official label to describe ETFs that focus on environmental or sustainability-related themes. It does not imply compliance with any specific EU regulatory designation such as the EU Taxonomy or Paris-Aligned Benchmark. The ETFs listed are classified under Article 9 of the Sustainable Finance Disclosure Regulation (SFDR) and aim to make sustainable investments with an environmental objective. For more details on each ETF’s ESG strategy and regulatory classification, please refer to the respective fund documentation and disclosures.

- Invest in resource efficiency contributors

- Access the new economic model

- Invest in a cleaner planet

ETF Details

ETF Details

Basis-Ticker:REUSISIN:IE0001J5A2T9

TER:0.40%

AUM:$12.6 M (as of 15-12-2025)

SFDR Classification:Article 9

Lower risk

Higher risk

Typically lower reward

Typically higher reward

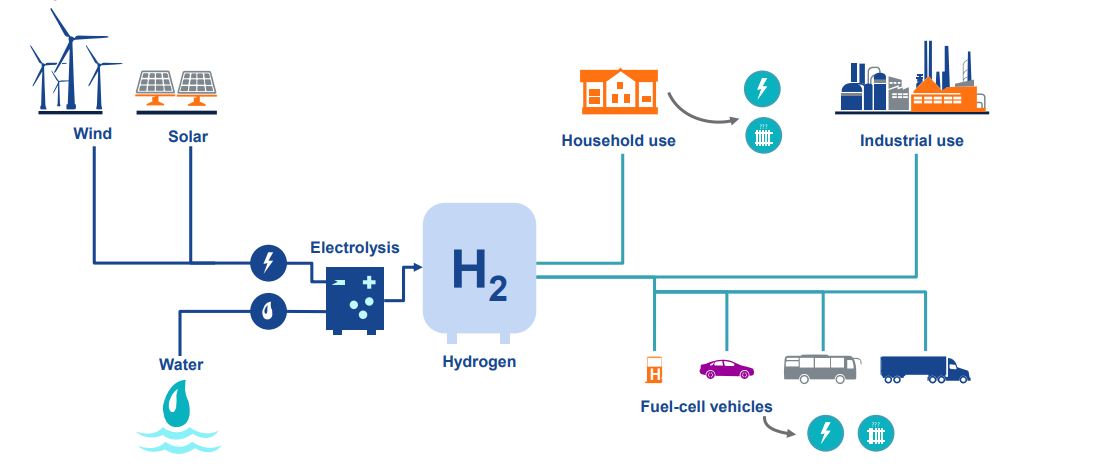

- Invest in the potential energy source of the future

- Key contributors to the hydrogen ecosystem

- Trend supported by governments around the world

ETF Details

ETF Details

Basis-Ticker:HDROISIN:IE00BMDH1538

TER:0.55%

AUM:$83.1 M (as of 15-12-2025)

SFDR Classification:Article 9

Lower risk

Higher risk

Typically lower reward

Typically higher reward

- Invest early in the sector’s multi-decade transformation

- Pure-play exposure to companies involved in the food revolution

ETF Details

ETF Details

Basis-Ticker:VEGIISIN:IE0005B8WVT6

TER:0.45%

AUM:$11.6 M (as of 15-12-2025)

SFDR Classification:Article 9

Lower risk

Higher risk

Typically lower reward

Typically higher reward