Moat-Aktien: Vor einem Comeback?

12 November 2020

Da die Märkte die Turbulenzen rund um die US-Wahlen verarbeiten, fühle ich mich an einen Research-Bericht erinnert, der in diesem Frühjahr von Andrew Lane bei Morningstar veröffentlicht wurde. Dieser Bericht widmete sich dem Morningstar® Wide Moat Focus IndexSM (der „Index“) und seinen Überschussrenditen im Vergleich zu den breiten Aktienmärkten nach Monaten sowohl beträchtlicher als auch moderater Verluste. Wir wiesen auf diese Einblicke an dieser Stelle vor einigen Monaten hin. Die wesentliche Schlussfolgerung lautet, dass der Index nach Monaten der Ausverkäufe auf Ein- und Drei-Jahressicht im Durchschnitt beeindruckende Überschussrenditen erzielte. Ein Blick auf die Daten zeigt jedoch, dass der Index im Durchschnitt auch nach Monaten einer guten Marktentwicklung obenauf liegt.

Bei Überschussrenditen gilt es, ein bestimmtes Problem im Auge zu behalten. Seit Ende Juni ist der Index hinter dem S&P 500 Index zurückgeblieben. Die Underperformance konzentrierte sich in erster Linie auf die Monate Juni, Juli und August, und die Renditen erholten sich im September und Oktober wieder auf Niveaus entsprechend dem S&P 500 Index. Allerdings haben die Sommermonate in dem Index durchaus ihre Spuren hinterlassen. Per Ende Oktober betrug die Gesamtrendite seit Jahresbeginn im Index -2,90%. Dagegen lag der S&P 500 in diesem Zeitraum mit 2,77% im Plus.

Aktienauswahl: in guten wie in schlechten Zeiten

In der Vergangenheit war die Aktienauswahl für Überschussrenditen in guten Zeiten ausschlaggebend. Dergleichen traf auch auf diesen kurzen Zeitraum der Underperformance zu. Obschon sich der Index von Big Tech auf ausgewählte Substanzaktien verlagerte, trug die Aktienauswahl in den Sektoren Industrie und Informationstechnologie (und nicht die Untergewichtung von Informationstechnologie) am stärksten zur Underperformance des Index während der Sommermonate bei.

Im März und Juli kam es im Index zu Allokationen in dem Industriewert Boeing (BA) bei historisch niedrigen Bewertungen. Da die Unsicherheit in Bezug auf die globale Pandemie zunahm, verloren die Aktien von Unternehmen aus dem Sektor Luftfahrt und Verteidigung unvermindert an Wert. Morningstar bleibt indes zuversichtlich, dass die langfristigen Faktoren, die den Luftverkehr beherrschen, nach Überwindung der Pandemie wieder Gültigkeit haben werden. Darüber hinaus wurden regulatorische Fortschritte im Hinblick auf eine Lufttüchtigkeitsanweisung der FAA erzielt, die Boeing den Erwartungen von Morningstar zufolge noch dieses Quartal erhalten sollte. Es mag einige Zeit dauern, bis ein potenzieller Nutzen aus der Boeing-Allokation im Index realisiert werden kann. In der Zwischenzeit dürfte das Unternehmen laut Einschätzung von Morningstar dank seiner beträchtlichen Barmittel und seines kurzfristigen Anlageportfolios aber in der Lage sein, den Sturm zu überstehen, bis sich das Makro-Umfeld stabilisiert.

Innerhalb des Technologiesektors war das Engagement in Blackbaud (BLKB), Intel (INTC) und Guidewire Software (GWRE) für die Performance relativ zum S&P 500 von Nachteil.

Blackbaud bietet verschiedene Softwarelösungen für die Gemeinschaft des "sozialen Gutes" an, etwa für gemeinnützige Organisationen, Stiftungen, Unternehmen, Bildungseinrichtungen, Einrichtungen des Gesundheitswesens und einzelne Aktivisten. Nach Überzeugung von Morningstar ist Blackbaud in dieser Gemeinschaft zutiefst involviert und sein breiter Economic Moat fußt auf hohen Wechselkosten für die Kunden sowie auf seinen immaterielle Vermögenswerte. Allerdings bleibt das Unternehmen anfällig für nachteilige makroökonomische Bedingungen, da seine Kundenbasis einem stetigen Kostendruck ausgesetzt ist. Laut Morningstar bestehen nicht unbedingt kurzfristige Katalysatoren für Wertpotenzial. Für geduldige Anleger sind die Aktien jedoch attraktiv.

Intel veröffentlichte Ende Oktober gemischte Ergebnisse für das dritte Quartal. Daran wurden die sich gegenseitig aufhebenden Vor- und Nachteile der durch die Pandemie forcierten Trends ersichtlich. Während Intel von dem beschleunigten Wandel der Digitalisierung profitierte, der für eine stärkere Nachfrage nach Cloud- und Notebook-PCs zur Unterstützung des Arbeitens und Lernens von zu Hause sorgte, hebt Morningstar neben anderen ausgleichenden Negativfaktoren die nachteiligen Auswirkungen auf das Internet der Dinge hervor. Da die Aktien des Unternehmens jedoch zu beinahe 40% des Fair Value gehandelt werden, erachtet Morningstar den langfristigen Ausblick als vielversprechend.

Guidewire ist ein führender Softwareanbieter für Immobilien- und Sachversicherer, der sich von Downloads auf cloudbasierte Softwarelösungen verlagert hat. Der breite Economic Moat des Unternehmens basiert, wie so häufig in der Softwarebranche, auf den Wechselkosten für die Kunden. Die Verlagerung auf das SaaS-Modell (Software as a Service) wurde durch die Überzeugung des Unternehmens vorangetrieben, dass die Preischancen beim Übergang auf SaaS zwei bis drei Mal über den Niveaus von lokalen Installationen liegen, so Morningstar. Die Aktien des Unternehmens bleiben unterdessen gegenüber dem geschätzten Fair Value von Morningstar um 15% unterbewertet.

Moat-Index Outperformance folgte auf Underperformance in der Vergangenheit

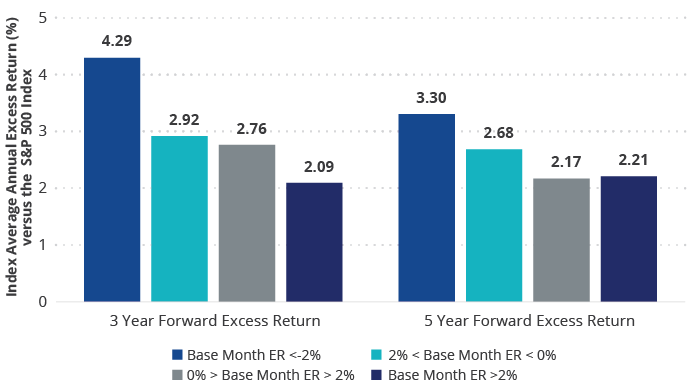

Trotz des offensichtlich langfristigen Erfolgs des Index im Vergleich zum S&P 500 sorgen Zeiträume mit einer unterdurchschnittlichen Performance zweifelsohne für viel Aufmerksamkeit. Ein Blick auf vorherige Perioden der unterdurchschnittlichen Wertentwicklung kann daher informativ sein. Nachstehende Grafik vergleicht die durchschnittlichen Überschussrenditen des Index gegenüber dem S&P 500 nach Monaten, in denen der Index gegenüber dem S&P 500 in unterschiedlichem Maße zurückgeblieben war oder ihn übertraf. Wir können beobachten, dass der Index in Perioden einer monatelangen Unterperformance im Durchschnitt stärkere annualisierte Überschussrenditen erzielt hat als nach einer Outperformance gegenüber dem S&P 500. Die größten durchschnittlichen Überschussrenditen wurden erzielt, nachdem der Index einen Monat mit einer Unterperformance von mehr als 2% zu verbuchen hatte. Diesen Sommer blieb der Index hinter dem S&P 500 im Juni, Juli und August um 1,6%, 3,2% bzw. 1,1% zurück.

Moat-Index Outperformance am stärksten nach Underperformance

28/2/2007 – 31/10/2020

Quelle: Morningstar. Stand der Daten: 31.10.2020. Die Grafik illustriert die Überschussrenditen des Morningstar Wide Moat Focus Index gegenüber dem S&P 500 Index über Drei- und Fünf-Jahres-Zeiträume nach Monaten, in denen der Morningstar Wide Moat Focus Index gegenüber dem S&P 500 Index in unterschiedlichem Maße entweder zurückblieb oder obenauf lag. Die angegebenen Performancedaten beziehen sich auf die Vergangenheit. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse. Die Wertentwicklung eines Index ist kein Indikator für die Wertentwicklung eines Fonds. Die historische Entwicklung des VanEck Morningstar US Wide Moat UCITS ETF beginnt erst ab dem 16. Oktober 2015. Die aktuelle Fondsperformance bis zum Ende des letzten Monats finden Sie auf vaneck.com.

Der VanEck Morningstar US Wide Moat UCITS ETF (MOAT) strebt die möglichst exakte Nachbildung der Kurs- und Renditeentwicklung des Morningstar Wide Moat Focus Index (vor Gebühren und Aufwendungen) an.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

14 Februar 2025

20 Januar 2025

15 Januar 2025

14 März 2025

14 Februar 2025

20 Januar 2025

15 Januar 2025

17 Dezember 2024