La forte crescita globale porterà a una delusione?

27 novembre 2020

Le nostre prospettive di investimento trimestrali comprendono le nostre osservazioni generali sul mercato. Ogni trimestre pubblichiamo un video con una breve sintesi di uno o due temi.

Panoramica

Sebbene la pandemia abbia portato a lockdown in gran parte del mondo, la crescita globale è stata sostenuta, come abbiamo affermato in precedenza. nelle prospettive di investimento dell'ultimo trimestre. Abbiamo osservato che questa tendenza persiste analizzando indicatori chiave come gli indici PMI (Purchasing Managers Index) globali: stiamo tenendo d'occhio gli indici PMI cinesi e il ritmo di ripresa, nonché il prezzo del rame, vicino ai massimi su quattro anni. La disoccupazione sta diminuendo anche negli Stati Uniti, un segnale molto positivo. La forte crescita non è poi così sorprendente, alla luce delle significative misure di stimolo fiscale e dell'abbassamento dei tassi da parte delle banche centrali. Negli ultimi mesi estivi anche le economie hanno inoltre iniziato a mostrare segni di ripresa, con la sospensione dei lockdown.

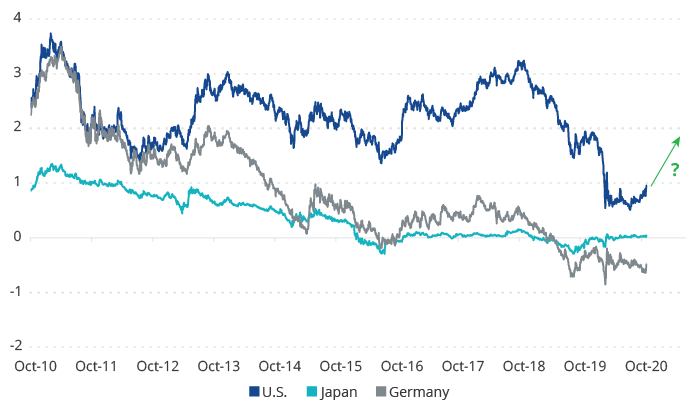

La crescita globale eserciterà spinte al rialzo sui tassi di interesse?

Guardando al 2021, la mia opinione attuale è la seguente: "Prepariamoci a restare delusi". Non tutte le forze stanno operando a favore dei mercati finanziari. Se la crescita globale continuerà ad essere sostenuta, potrebbe spingere al rialzo i tassi di interesse a 10 anni. L'aumento potrebbe non essere significativo, ma anche un rialzo all'1,5-2% non sarebbe positivo per i mercati azionari e obbligazionari. Potrebbe non essere eccessivamente negativo, ma non sarà positivo. In altre parole, c'è un detto secondo cui "Non tutto ciò che è vantaggioso per Wall Street lo è anche per Main Street". Ebbene, può essere vero anche il contrario.

Una crescita globale costante potrebbe spingere al rialzo i tassi di interesse

Fonte: Bloomberg. Dati del 10 novembre 2020. Le performance passate non costituiscono una garanzia di risultati futuri.

Ritengo vi siano due scenari da prendere in considerazione. Nel primo caso, ci troveremmo in un'economia definita "goldilocks"1, con tassi di interesse bassi a lungo e strumenti finanziari che continuano a registrare un andamento positivo. Nel secondo scenario, se nel 2021 la crescita economica continuerà a rafforzarsi esercitando una spinta al rialzo sui tassi di interesse, come già detto, dobbiamo prepararci a qualche delusione.

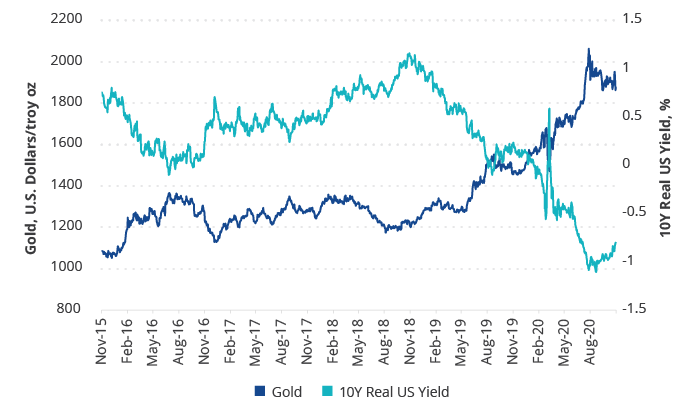

Se i tassi nominali aumentano, dobbiamo anche analizzare le ricadute sui tassi di interesse reali e le implicazioni per l'oro. I tassi di interesse nominali sono scesi ma, poiché l'inflazione è più alta, i tassi reali sono negativi. I tassi reali negativi sarebbero uno scenario fantastico per l'oro.

Se i tassi nominali aumentano, aumenteranno anche i tassi reali, danneggiando l'oro?

Fonte: Bloomberg. Dati aggiornati al 30 settembre 2020. Le performance passate non sono indicative dei risultati futuri. La raffigurazione ha scopo puramente illustrativo.

Dobbiamo tenere presente che se i tassi di interesse aumentano e non si verifica un incremento dell'inflazione, lo scenario non sarà positivo per l'oro. Un dollaro più debole può contribuire a spingere al rialzo l'inflazione e la nostra prospettiva complessivamente rialzista sull'oro resta inalterata, ma dobbiamo restare all'erta. Esiste inoltre il rischio potenziale che i tassi a lungo termine aumentino, sebbene non prima del 2022 o 2023.

Crediamo ancora in un portafoglio azionario equilibrato

Quest'estate abbiamo sottolineato che i titoli growth potrebbero essersi "surriscaldati". Da allora, abbiamo assistito alla riorganizzazione del mercato azionario. Le azioni delle small-cap hanno registrato buone prestazioni e anche il value ha avuto un buon momento. E i titoli a domanda elevata di Tesla (TSLA) non hanno toccato nuovi massimi, finora, rispetto alle nostre previsioni estive. Soprattutto ora, riteniamo che gli investitori debbano cercare un'esposizione azionaria che non sia eccessivamente orientata al growth.

Tassi di interesse più elevati potrebbero anche favorire settori svantaggiati, come quello finanziario. Il perdurare della crescita globale potrebbe esercitare una spinta al rialzo anche sui prezzi del petrolio e contribuire a dare sollievo al tormentato settore energetico. Entrambi questi settori potrebbero dover affrontare alcune sfide a lungo termine, ma nel complesso le azioni dovrebbero registrare un andamento positivo.

In che modo gli investitori possono interpretare i risultati delle elezioni

Prima delle elezioni, i nostri professionisti dell'investimento hanno condiviso le proprie idee sull'impatto delle elezioni sulle rispettive asset class e su cosa possono aspettarsi gli investitori dopo il voto. Indipendentemente dai risultati, sapevamo che la Federal Reserve avrebbe cercato di mantenere i tassi bassi a lungo ed è improbabile che questa situazione possa cambiare.

Per quanto riguarda la politica fiscale, è probabile che i falchi del Senato, preoccupati per le spese eccessive, mantengano sotto controllo la spesa fiscale. Questo è stato uno dei motivi per cui non è stato raggiunto un accordo sulle spese prima delle elezioni. In tal caso, come già detto, prepariamoci a una delusione. Probabilmente nel 2021 non vedremo alcuni dei fattori favorevoli che in questa fine d'anno stanno spingendo il mercato azionario.

1Un'economia "goldilocks" è un’economia non sufficientemente calda da causare inflazione né sufficientemente fredda da causare una recessione.

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

13 agosto 2024

06 agosto 2024

01 maggio 2024

13 dicembre 2024

06 agosto 2024

01 maggio 2024

08 dicembre 2023