Come incideranno le elezioni americane sul vostro portafoglio?

02 novembre 2020

Tutti gli occhi sono puntati sulle elezioni, sull'esito che avranno e su cosa accadrà in seguito. Secondo l'analisi del nostro partner Ned Davis Research, dal 1952 il partito in carica non vince quando i mercati subiscono un calo del 20% o entrano in recessione nell'anno delle elezioni, eventi che si sono verificati entrambi nel 2020.

I partiti in carica non riescono a restare alla Casa Bianca quando il mercato perde il 20% o è in recessione

| Calo del 20% o recessione | |||

| Dal 1900, il partito in carica: | Sì | No | |

| Vince | 5 | 13 | |

| Perde | 9 | 3 | |

| Dal 1952, il partito in carica: | Sì | No | |

| Vince | 0 | 8 | |

| Perde | 6 | 3 | |

Calo del 20% in base all'indice Dow Jones Industrial Average. I dati sulla recessione sono tratti da National Bureau of Economic Research.

Copyright 2020, Ned Davis Research, Inc. È vietata la diffusione senza previa autorizzazione. Tutti i diritti riservati.

Si veda il disclaimer di NDR all'indirizzo www.ndr.com/copyright.html. Per i disclaimer dei fornitori di dati, consultare www.ndr.com/vendorinfo/.

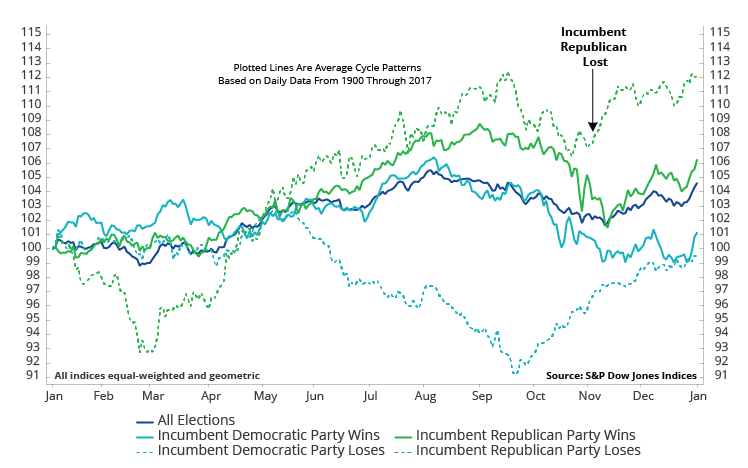

Storicamente, sebbene nei mesi successivi alle elezioni i mercati siano stati in genere penalizzati dalla sconfitta del partito repubblicano in carica, l'anno successivo si sono registrate performance straordinarie.

La condizione di debolezza del partito in carica si ribalta nell'anno successivo alle elezioni

Copyright 2020, Ned Davis Research, Inc. È vietata la diffusione senza previa autorizzazione. Tutti i diritti riservati.

Si veda il disclaimer di NDR all'indirizzo www.ndr.com/copyright.html. Per i disclaimer dei fornitori di dati, consultare www.ndr.com/vendorinfo/.

Nonostante queste tendenze storiche possano fornire alcune riflessioni, va detto che il 2020 è stato un anno assolutamente fuori dal comune. Date le attuali incertezze, gli investitori vorrebbero poter comprendere quali saranno le possibili ripercussioni sui propri portafogli d'investimento.

Il CEO Jan van Eck spesso ricorda agli investitori che è difficile investire seguendo gli umori della politica. Li invita, quindi, a ignorare i clamori politici e a comprendere invece, prima di modificare i propri portafogli, se si verificherà un cambiamento di politiche. A nostro avviso, a prescindere da chi sarà eletto, è improbabile che la Federal Reserve (Fed) modifichi drasticamente il proprio orientamento. Crediamo, inoltre, che debba consolidarsi un clima di grande fiducia nella ripresa economica prima che uno shock fiscale, quale un consistente aumento delle imposte, possa divenire realtà.

Per fornire agli investitori ulteriori indicazioni su come gestire i propri portafogli in questo scorcio di anno, abbiamo parlato con un gruppo di professionisti degli investimenti perché ci indicassero dove focalizzare l'attenzione nelle rispettive classi di attività.

Quali questioni legate alle elezioni incideranno maggiormente sulle vostre previsioni?

Joe Foster, Portfolio Manager, strategia sull'Oro: Nella sostanza, le elezioni non modificano le nostre previsioni di un mercato dell'oro fortemente rialzista, trainato da livelli straordinari di rischi sistemici, finanziari ed economici. A prescindere da chi sarà eletto, le sfide della pandemia, gli enormi livelli di debito, il rallentamento economico e i disordini sociali saranno forze inarrestabili. Tuttavia, una vittoria schiacciante dei democratici potrebbe favorire l'insorgere dei suddetti rischi. I democratici tendono ad aumentare le imposte, innalzare il grado di regolamentazione ed espandere la spesa in deficit oltre i livelli tipicamente repubblicani. Ciò penalizzerebbe ulteriormente la crescita economica.

David Semple, Portfolio Manager, strategia Emerging Markets Equity: Per i mercati emergenti, i due aspetti più importanti sono la potenziale modifica delle relazioni sino-statunitensi e le possibili ripercussioni sul dollaro prodotte da maggiori stimoli fiscali e/o dall'incertezza sull'esito delle elezioni. Nel primo caso, il nostro scenario di base è che l'amministrazione a guida Biden potrebbe avere inizialmente un atteggiamento più amichevole nei confronti della Cina solo grazie a un approccio alle politiche più multilaterale e prevedibile. Ci aspettiamo, inoltre, che presti maggiore attenzione ai diritti umani. Nel secondo caso, notiamo movimenti nel segmento a lungo termine del mercato obbligazionario statunitense tesi a riflettere le aspettative di una vittoria dei democratici, ma riteniamo che le ripercussioni più evidenti sui listini azionari dei mercati emergenti saranno probabilmente legate alla possibilità che la debolezza del dollaro osservata di recente persista. Uno dei motivi del relativo scarso entusiasmo che suscitano le azioni dei mercati emergenti è che il mercato azionario statunitense, trainato dai titoli tecnologici, ha offerto alternative interessanti. Se i democratici aumentano le imposte societarie, scoraggiano i riacquisti di azioni e intervengono per attenuare il dominio dei giganti tecnologici, le azioni dei mercati emergenti potranno apparire relativamente più appetibili.

Eric Fine, Portfolio Manager, strategia Emerging Markets Bond: Per il debito dei mercati emergenti, la questione più importante legata alle elezioni è l'impatto che l'esito delle urne avrà sulla politica fiscale statunitense. I risultati elettorali dovrebbero portare nella maggior parte dei casi a un programma di stimoli fiscali nella fase post-elezioni. Siamo tendenzialmente d'accordo. Uno stimolo fiscale avrebbe l'effetto di sostenere la crescita economica globale e la propensione al rischio, quanto meno nel breve termine. Tuttavia, l'evento che potrebbe compromettere questo programma è se Biden vincesse le elezioni, ma il Senato restasse nelle mani dei repubblicani. Ciò perché un riaggiustamento di bilancio al Senato potrebbe ridimensionare la portata delle ampie misure di stimolo richieste dal mercato. L'altra grande questione legata alle elezioni riguarda la relazione tra Stati Uniti e Cina, dove gli eventuali cambiamenti influirebbero esclusivamente sui toni della polemica, vista la crescente dimensione di sicurezza nazionale che tale relazione riveste. Inoltre, in caso di vittoria di Biden il nostro mercato guarderà alla possibilità di nuove sanzioni contro Turchia e Russia e alla possibilità che i problemi legati ai diritti umani possano acquisire maggiore rilevanza per altre relazioni bilaterali.

Fran Rodilosso, CFA, Head of Fixed Income ETF Portfolio Management: Nell'ambito dei tassi d'interesse, verosimilmente la questione principale è come si ripercuoterà l'esito elettorale sulla possibilità di attuare un vasto programma di stimoli fiscali nel 2021. Da questo punto di vista, un'"onda azzurra" che copra presidenza e Senato porterà a un rialzo dei tassi e a un irripidimento della curva. Di contro, un risultato di parità o un'onda rossa manterrebbe basso il livello dei tassi nel breve termine, in attesa che i mercati acquisiscano maggiori informazioni. Le elezioni potrebbero contare meno per i mercati creditizi che non l'impennata dei contagi da COVID-19 e le notizie riguardanti lo sviluppo del vaccino e i tempi di commercializzazione. Ovviamente un'elezione fortemente contestata penalizzerà il mercato del credito, comprimerà i tassi e potrebbe contribuire a consolidare la recente debolezza del dollaro. L'effetto sul debito dei mercati emergenti sarebbe contrastante.

Shawn Reynolds, Portfolio Manager, strategia azionaria per le risorse naturali: Le politiche fiscali, normative e commerciali alla base di una crescita economica solida e sostenibile incideranno in misura preponderante sulle prospettive delle risorse naturali e delle materie prime. Una vigorosa attività economica sottostante dipende ancora dalle condizioni espansive poste in essere dal governo per favorire la crescita. Nonostante il persistere delle tensioni commerciali globali, riteniamo che le forze inarrestabili della globalizzazione continueranno a manifestarsi nella tenuta dei prezzi di materie prime quali minerali ferrosi, semi di soia e greggio. Uno dei temi chiave resterà quello degli incentivi alla transizione energetica.

Quali ritenete siano i maggiori rischi e le più grandi opportunità in quest'ultimo scorcio di anno?

SEMPLE: Progressi sul fronte del vaccino e l'esito delle elezioni americane sono il comun denominatore di tutte le classi di attività. La ripresa e quasi normalizzazione in atto in Cina potrebbe essere valutata meglio se negli Stati Uniti l'attenzione fosse concentrata sulle questioni interne. I segnali costanti di una rinnovata mobilità, con o senza un miglioramento sul fronte delle notizie sanitarie, hanno lasciato ben sperare per una serie di paesi dei mercati emergenti.

FOSTER: Il rischio maggiore è un risultato elettorale contestato, di sostanziale parità, che potrebbe accentuare le divisioni nel Paese e infliggere un altro duro colpo alla reputazione degli Stati Uniti in seno alla comunità internazionale. Il dollaro potrebbe essere esposto a ribassi. La maggiore opportunità è la debolezza del prezzo dell'oro, che si consolida al di sotto dei suoi massimi storici. Riteniamo che i rischi illustrati in precedenza consentiranno all'oro di raggiungere nuovi massimi nel 2021.

REYNOLDS: Una continua ripresa dalla crisi pandemica nel breve termine e i programmi di stimolo potrebbero rivelarsi vantaggiosi. Tuttavia, molti fattori trainanti della crescita sono già in moto e potrebbero continuare a sostenere l'espansione della domanda di risorse di base. Nuove misure di stimolo non adeguatamente mirate potrebbero far peggiorare in misura drammatica i deficit di bilancio. Una delle preoccupazioni è che il sottoinvestimento che ha caratterizzato il settore energetico tradizionale, ovvero petrolio e gas, è stato così consistente che a metà 2021 potremmo avere uno squilibrio in senso opposto, con l'offerta incapace di soddisfare un aumento della domanda.

RODILOSSO: Condizioni di crescita globale migliori del previsto potrebbero innescare un rialzo più sostenuto nei mercati emergenti. Questi sono ambiti in cui le quotazioni scontano il rischio più di quanto non accada nei mercati sviluppati, per quanto riguarda sia i tassi sia gli spread creditizi. In prospettiva, il maggiore rischio potrebbe essere generato dalla consapevolezza del mercato che il 2020 ha portato non solo a un'espansione dei bilanci delle Banche centrali, ma anche a quelli degli emittenti corporate. In parte, la risposta data dalla Fed quest'anno per tentare di tranquillizzare i mercati creditizi ha anche innescato un'ondata aggressiva di nuove emissioni. Le società sono riuscite ad accedere alla maggiore liquidità di cui avevano forte bisogno, ma il risultato sarà un maggiore indebitamento medio. Ciò, naturalmente, accentuerà i rischi, soprattutto se la crescita tornerà a decelerare.

FINE: Il maggiore rischio fino alla fine dell'anno resta la seconda ondata di COVID-19. Il colpo alla crescita globale e alla propensione al rischio arriva quando i prezzi di molte delle nostre attività sono ai livelli massimi post-COVID. Per inquadrare questo rischio va detto che quasi tutti i Paesi hanno aumentato debito e disavanzo e che fino a qualche settimana fa la crescita aveva registrato una ripresa a V. L'opportunità sta nel fatto che questa sarà la seconda ondata di un evento che il mercato ha già affrontato; sarebbe quindi un errore aspettarsi che gli operatori reagiscano come hanno fatto all'inizio della pandemia di COVID. Inoltre, prima della fine dell'anno dovremmo ricevere notizie positive sul fronte del vaccino, che saranno accolte con estremo favore dall'economia e dai mercati (per quanto complesso e lungo sarà il processo di distribuzione alle popolazioni dei mercati emergenti). Riteniamo che le valute dei mercati emergenti trarranno vantaggio soprattutto dalle misure di stimolo fiscale negli Stati Uniti e da eventuali novità sul fronte del vaccino, dove i beneficiari del beta più elevato saranno Messico e Sudafrica. Scorgiamo anche molti vincitori in un'ampia gamma di obbligazioni dei mercati emergenti in valuta forte.

A quali opzioni devono guardare ora gli investitori per i loro portafogli?

FOSTER: Viviamo in un'era straordinaria in cui i rischi sono aumentati. Dalla crisi tecnologica del 2000, i rischi finanziari sono cresciuti. I rischi geopolitici si sono moltiplicati dagli attentati dell'11 settembre, dall'invasione della Crimea da parte della Russia e da quando la Cina ha iniziato a occupare il Mar Cinese Meridionale. Dallo scoppio della crisi finanziaria e delle tensioni sociali i livelli di rischi sociali sono aumentati, alimentati dalla disparità tra i redditi. L'oro reagisce ai diffusi rischi sistemici, che incidono negativamente sul sistema finanziario, sull'economia e sul benessere complessivo. Non riteniamo che questi rischi possano attenuarsi nel breve termine e siamo convinti che spingeranno l'oro su nuovi massimi nei prossimi anni. Le azioni aurifere dovrebbero sovraperformare in misura significativa rispetto all'oro quando il prezzo del metallo giallo sale, in quanto le società aurifere hanno un effetto leva sulla quotazione dell'oro. A nostro avviso, le società estrattive sono finanziariamente solide, con flussi di cassa abbondanti e distribuzioni di dividendi crescenti.

SEMPLE: I mercati emergenti sembrano sottoinvestiti e sottovalutati. Si amplierà il divario tra i Paesi che possono contare su grandi dimensioni e/o innovazione ma, nel complesso, la ripresa si sta consolidando. A livello sia nazionale sia internazionale molti settori sembrano convenienti rispetto alle classi di attività alternative. Nel 2021, una migliore relazione tra Stati Uniti e Cina e la mancanza di alternative potrebbe far prendere il volo alle azioni e valute dei mercati emergenti le cui quotazioni sono convenienti.

FINE: Nella maggior parte dei casi, gli scenari per gli investitori che coprono un arco temporale di qualche anno prevedono bassi tassi di interesse nei mercati sviluppati. In queste aree non è possibile ottenere rendimenti nominali o reali elevati. Sapete dove è possibile trovare elevati rendimenti nominali o reali? Nei mercati emergenti. Il rendimento sul J.P. Morgan Emerging Markets Bond Index Global Diversified denominato in USD è del 4,19%, mentre il rendimento sul più volatile J.P. Morgan Government Bond Index Global Diversified denominato in EMFX è del 4,44%.1 Sia le obbligazioni denominate in USD sia quelle in EMFX offrono un premio di rendimento consistente in un mondo dove la redditività è molto bassa. Inoltre, molte economie dei mercati emergenti hanno fondamentali molto più solidi di quanto si possa pensare, poiché registrano ad esempio un rapporto debito pubblico/Pil molto più basso.

REYNOLDS: Gli attuali programmi di stimolo fiscale e monetario, e probabilmente quelli aggiuntivi che saranno diffusamente messi in campo in tutto il mondo, possono portare a diversi risultati possibili che, a nostro avviso, indicano che un'esposizione alle risorse naturali potrebbe essere vantaggiosa in questo momento. Innanzitutto, se questi programmi di stimolo fiscale riescono a riportare l'attività economica ai livelli pre-pandemici, la domanda di risorse di base dovrebbe accelerare. Va sottolineato che i mercati di queste materie prime restano solidi malgrado la risposta della domanda alla crisi suggerisca che si sia verificata anche una razionalizzazione dell'offerta. Un aumento della domanda potrebbe portare, quindi, a condizioni estremamente tese in questi mercati. In secondo luogo, è evidente a nostro avviso che, se la crisi si protrae, i governi sono pronti a incrementare le misure di stimolo e di sostegno. Riteniamo che questi aumenti esponenziali dell'offerta di moneta creino un'enorme spirale inflazionistica che potrebbe smontarsi se gli effetti frenanti della pandemia fossero attenuati. Riteniamo, infine, che molte aziende e settori in cui investiamo trarranno vantaggio dai programmi pluriennali di ristrutturazione che hanno creato un potenziale d'investimento convincente. Molti di questi ambiti hanno posto in essere una strategia estremamente resiliente che sta portando a una generazione molto abbondante e sostenibile di liquidità che viene restituita agli azionisti; di conseguenza, tali aziende o settori si stanno dimostrando i migliori del mercato in materia di dividend yield.

RODILOSSO: La ricerca di rendimento sembra destinata a proseguire ancora per qualche tempo. Agli attuali livelli dei Treasury e circa 14 mila miliardi di dollari di obbligazioni con rendimento negativo su scala globale, è probabile che la domanda di attività a maggiore rendimento resti vivace. La volatilità registrata nei primi mesi dell'anno è un severo monito del rischio associato a spread più ampi. Tuttavia, l'incremento graduale dell'investimento su classi di attività rischiose nell'universo del reddito fisso è stato un approccio vincente negli ultimi dieci anni. Con la volatilità generata dalla pandemia di COVID-19 e dalle elezioni statunitensi, nei prossimi mesi dovrebbero emergere altre opportunità per incrementare in chiave tattica le allocazioni sull'alto rendimento e sui mercati emergenti, sia in valuta forte sia in valuta locale. Di recente abbiamo visto crescere l'attenzione verso i titoli di Stato cinesi e le obbligazioni corporate e bancarie di alta qualità del gigante asiatico. Considerato che i rendimenti locali sono di oltre 230 punti base al di sopra della curva statunitense e che la Cina traina questa fase iniziale della ripresa economica globale, il carry e le previsioni sul fronte dei cambi suffragano la tesi a favore dell'investimento. All'interno del segmento high yield, continuiamo a credere che le strategie fallen angel siano relativamente convenienti grazie alla possibilità di combinare la qualità (allocazioni su titoli con rating BB) ad acquisti opportunistici (di obbligazioni fallen angel recentemente declassate), approccio che da inizio anno ha funzionato relativamente bene rispetto ad altre strategie high yield.

1Fonte: JP Morgan. Dati aggiornati al 30/09/2020. J.P. L'indice Morgan Emerging Markets Bond Index Global Diversified replica i ritorni totali per gli strumenti obbligazionari denominati in dollari statunitensi, emessi da enti sovrani e quasi sovrani dei mercati emergenti. J.P. L'indice Morgan Government Bond Index Global Diversified (GBI-EM GD) replica le obbligazioni in valuta locale emesse dai governi dei mercati emergenti.

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

13 agosto 2024

06 agosto 2024

01 maggio 2024

13 dicembre 2024

06 agosto 2024

01 maggio 2024

08 dicembre 2023