Premio per il rendimento offerto dalle obbligazioni cinesi

12 ottobre 2020

Quest'anno gli investitori in reddito fisso globale hanno mostrato un crescente interesse nei confronti delle obbligazioni cinesi, in particolare quelle denominate in valuta locale. Al momento, questi titoli offrono un interessante vantaggio di rendimento rispetto alle obbligazioni statunitensi e di altri mercati sviluppati. Riteniamo inoltre che il potenziale di apprezzamento valutario, la relativa stabilità e il potenziale di diversificazione forniscano supporto a un'allocazione su emissioni domestiche cinesi all'interno di un portafoglio obbligazionario globale.

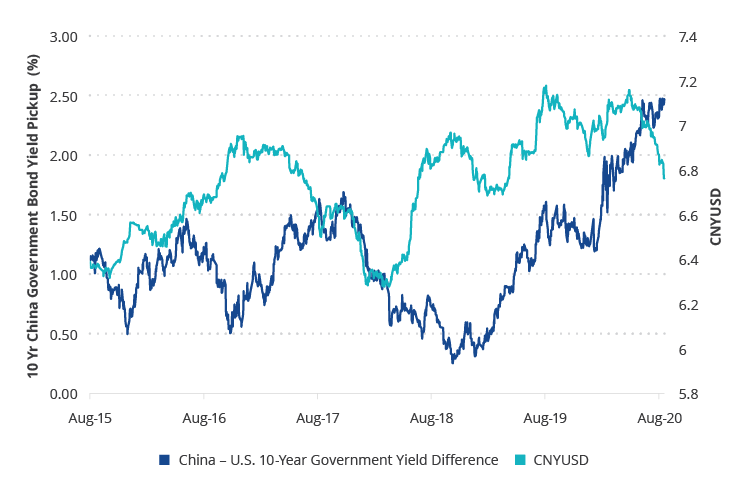

Attualmente i titoli di Stato cinesi a dieci anni rendono circa 250 punti base più dei Treasury statunitensi sulla stessa scadenza, un differenziale che ha registrato un rapido aumento negli ultimi due anni.1 I rendimenti locali sono aumentati negli ultimi tre mesi nell'ambito di un impressionante recupero economico e di una risposta moderata di politica monetaria e fiscale. Da notare che il crescente vantaggio in termini di rendimento è stato guidato principalmente dal crollo dei rendimenti statunitensi, da una percentuale superiore al 3% agli attuali livelli inferiori allo 0,70%. Questo differenziale in termini di rendimento è forse ancora più sorprendente considerando il merito di credito "A" della Cina e il fatto che il mercato obbligazionario cinese è il secondo al mondo, dopo gli Stati Uniti.

Premio per il rendimento della Cina e tasso di cambio

Fonte: Bloomberg. Dati aggiornati al 17/9/2020.

Oltre all'interessante potenziale di rendimento, ultimamente il renmimbi si è apprezzato e ha offerto ulteriore ritorno agli investitori, grazie ad alcuni degli stessi fattori che avevano determinato le recenti fluttuazioni dei tassi. Il valore della valuta è gestito con attenzione dalle autorità cinesi e questo è uno dei motivi per cui storicamnete non ha registrato il medesimo livello di volatilità di altre valute dei mercati emergenti. Esiste inoltre un'imponente base di investitori locali in grado di offrire liquidità e finanziamenti, anche in periodi di turbolenza. Queste caratteristiche rendono le obbligazioni locali cinesi una parte relativamente più stabile del panorama del debito dei mercati emergenti.

Grazie alla continua inclusione graduale negli indici obbligazionari locali, compreso il processo di inserimento negli indici J.P. Morgan GBI-EM e l'inclusione nell'FTSE World Government Bond Index annunciata di recente, si prevede che gli afflussi degli investitori esteri continuino e che possano raggiungere i 300 miliardi di dollari, con l'adeguamento nelle allocazioni dei fondi a gestione passiva. È probabile che questo importo sia ancora più alto, in quanto anche i portafogli a gestione attiva aumentano l'esposizione. Oltre al vantaggio in termini di rendimento, al potenziale di apprezzamento valutario e alla stabilità fornita, riteniamo che anche le obbligazioni domestiche abbiano dimostrato interessanti vantaggi in termini di diversificazione. Tali obbligazioni hanno una correlazione molto ridotta con i Treasury statunitensi e con le obbligazioni investment grade, una correlazione con altre obbligazioni dei mercati emergenti (sia in valuta forte sia locale) inferiore rispetto alle obbligazioni high yield statunitensi e una correlazione con il mercato azionario statunitense inferiore rispetto al debito emergente e alle obbligazioni high yield statunitensi.2

1Fonte: Bloomberg. Dati aggiornati al 17/9/2020.

2Fonte: Bloomberg. Dati aggiornati al 31/8/2020. Sulla base della correlazione dei ritorni mensili a cinque anni del ChinaBond China High Quality Bond Index (obbligazioni cinesi), Bloomberg Barclays U.S. Treasury Index (Treasury Usa), Bloomberg Barclays U.S. Aggregate Bond Index (obbligazioni investment grade), J.P. Morgan EMBI Global Diversified Index (obbligazioni dei mercati emergenti in valuta forte), J.P. Morgan GBI-EM Global Diversified Index (obbligazioni dei mercati emergenti in valuta locale), ICE BofA US High Yield Index (obbligazioni high yield Usa) e S&P 500 (azionario Usa).

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

08 gennaio 2025

23 luglio 2024

08 gennaio 2025

06 agosto 2024

23 luglio 2024

16 aprile 2024

15 novembre 2023