Criptovalute: ancora deflazionistiche?

29 luglio 2021

VanEck declina ogni responsabilità riguardo ai contenuti dei siti e/o dei materiali di soggetti terzi cui si accede tramite i collegamenti.

- Le criptovalute sono deflazionistiche

- Commissioni di intermediazione delle carte di credito/debito: nuova minaccia dal fronte giuridico

- Commissioni di intermediazione delle carte di credito/debito: nuova minaccia di mercato

- Ethereum: il mercato ribassista favorisce alcuni utilizzi

- Axie Infinity basato sulla blockchain di Ethereum: i giochi sociali basati su Ethereum fanno guadagnare divertendosi

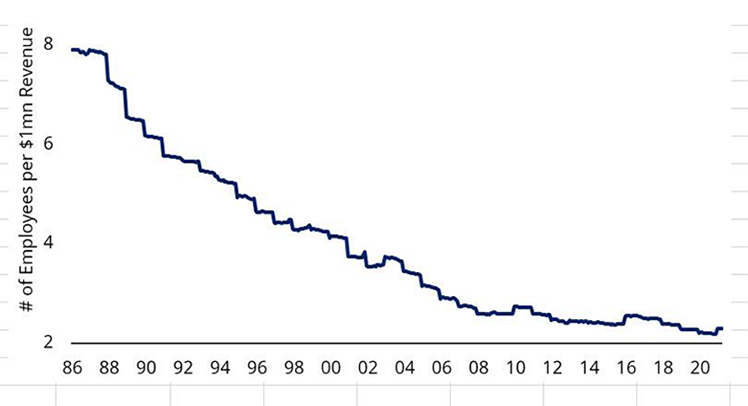

Il valore di scarsità del bitcoin e la sottostante etica di moneta a corso forzoso hanno reso le criptovalute più appetibili. Tuttavia, la vera innovazione tecnologica resterà sempre lo smart contract che consente a chiunque disponga di una connessione Internet di programmare istruzioni per gestire economicamente il proprio denaro. Quindi, secondo questo analista, la tecnologia è deflazionistica come ogni altro software (strumento di automazione) mai scritto prima. Non c'è da stupirsi che le criptovalute siano così polarizzanti dal punto di vista politico! Per capire come funziona davvero questa tendenza, esaminiamo il grafico seguente che mostra che, rispetto agli anni Ottanta, l'S&P 500 ha il 70% in meno di intensità di lavoro. Eppure la velocità alla quale si è consumato il "deterioramento" ("miglioramento"?) è rimasta stabile nell'ultimo decennio. Di certo, questo sconfessa la narrazione dei media e le nostre stesse esperienze nei pagamenti online. Che cosa accade? Possiamo dire che se le criptovalute fossero rappresentate nell'S&P 500, la curva di tendenza avrebbe continuato a scendere?

S&P 500: rapporto tra numero totale di dipendenti e ricavi totali

Fonte: Bofa Merrill.

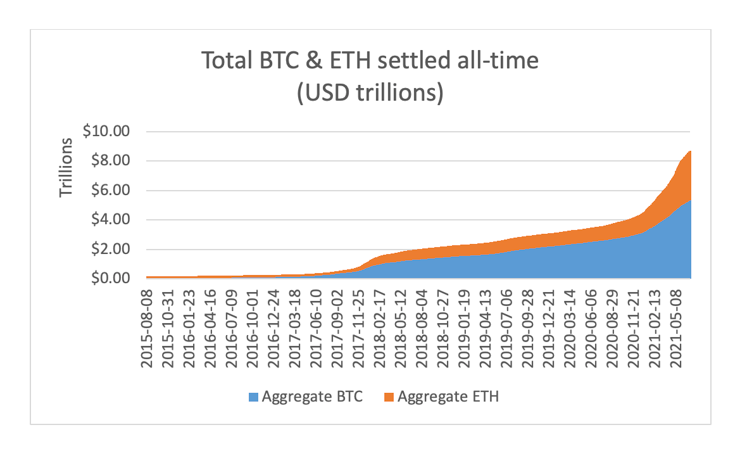

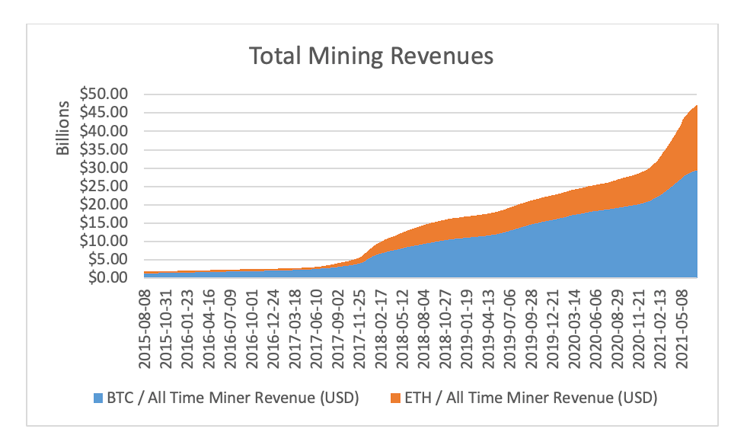

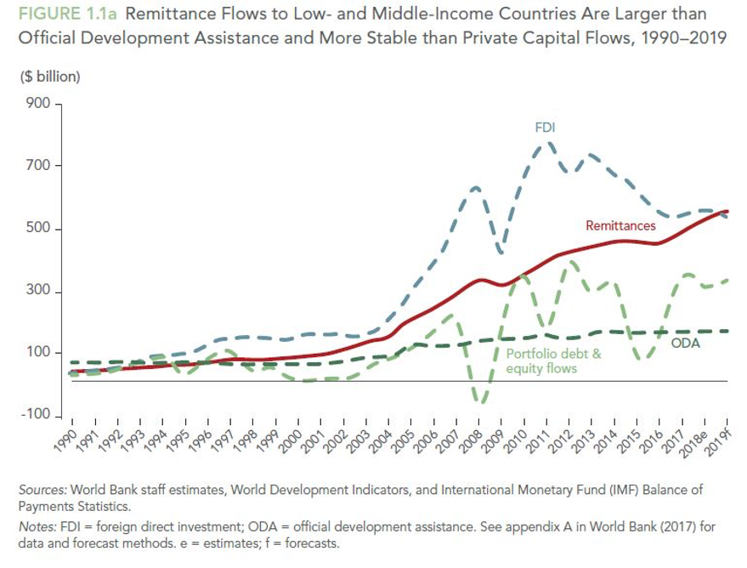

Ricordiamo che Bitcoin ed Ethereum, insieme, hanno effettuato compensazioni per un valore complessivo di oltre 8000 miliardi di dollari e che, lungo il percorso, hanno generato per i miner ricavi per 46 miliardi di dollari.

Fonte: CoinMetrics, VanEck.

Fonte: CoinMetrics, VanEck.

In nessuno dei due casi si può parlare di veri "dipendenti".

Intanto, secondo i dati di Bloomberg, la capitalizzazione di mercato più bassa dell'S&P 500 è 5,6 miliardi di dollari, ma il 7 luglio 2021 sono state contate 22 criptovalute che avevano una capitalizzazione superiore a questa soglia minima.

Secondo i miei calcoli basati sui dati Bloomberg, se dall'S&P 500 eliminassimo le 12 società più piccole per capitalizzazione di mercato (gli Stati Uniti rappresentano all'incirca il 55% della capitalizzazione di mercato globale) e le sostituissimo solo con BTC ed ETH, il grafico precedente scenderebbe da 2,10 a 2,09.

Ma esaminiamo la questione da un'altra angolazione.

Il più grande miner di bitcoin compreso nell'indice MVIS Global Digital Assets Equity è Marathon Digital (MARA, capit. di merc. 2,8 miliardi di dollari).

La società ha 3 dipendenti a tempo pieno (dati di Bloomberg) a fronte di ricavi per 250 milioni nel 2021. In questo caso abbiamo un rapporto di 0,01 dipendenti per 1 milione di dollari di ricavi.

Secondo i dati forniti da Riot Blockchain (RIOT, cap. merc. 3 miliardi di dollari) – un altro miner presente nell'indice – i 205 milioni di dollari di ricavi del 2021 sono associati a 8 dipendenti, con un rapporto dipendenti-ricavi di 1 milioni di dollari pari a 0,039.

Coinbase, il peso massimo dell'indice, dovrebbe generare ricavi per 6,3 miliardi di dollari dai suoi 1249 dipendenti, con un rapporto di 0,2.

Nel complesso, i ricavi medi delle società incluse nell'indice – che comprende pesi massimi quali NVDA e TSM – ammontano a 4,84 miliardi di dollari e il numero medio di dipendenti è 3140 con un rapporto medio dipendenti-ricavi per 1 milione di dollari di 0,65. A titolo di confronto, l'S&P è a 2,1.

Mi sembra che l'America si goda appieno il maggior tempo libero.

Fonte: Americans' Life Ratings Reach Record High (gallup.com).

Minori costi = benessere del consumatore = Pil.

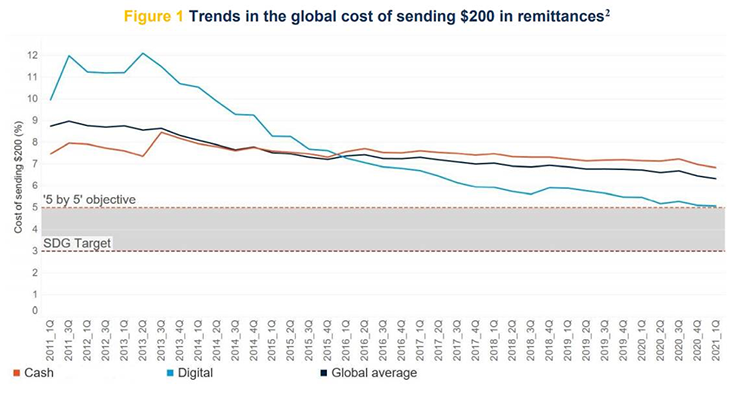

Infatti, il Global Remittance Quarterly della Banca Mondiale segnala un calo costante del costo sostenuto per trasferire all'estero 200 dollari, anche se il tasso misto rimane elevato, al 6,38%. Si noti l'andamento di stallo della linea azzurra ("digitale") nella figura 1. Torneremo su questo aspetto.

Fonte: il documento trimestrale sulle rimesse della Banca Mondiale può essere visualizzato qui.

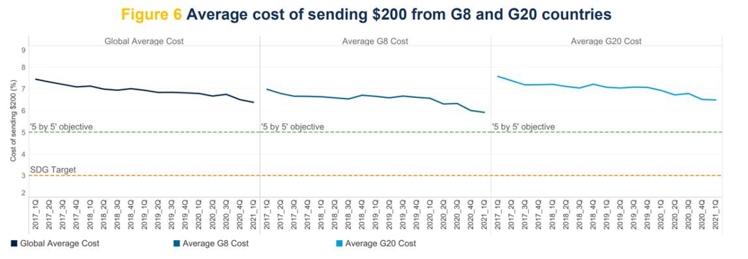

Sempre ottimista, l'Organizzazione delle Nazioni Unite ha fissato l'obiettivo di ridurre i costi di transazione delle rimesse degli emigranti a meno del 3% entro il 2030, sottolineando che le carte di credito/debito sono tra gli strumenti che maggiormente contribuiscono al raggiungimento di tale obiettivo; tuttavia, non fa alcun accenno alle tecnologie blockchain.

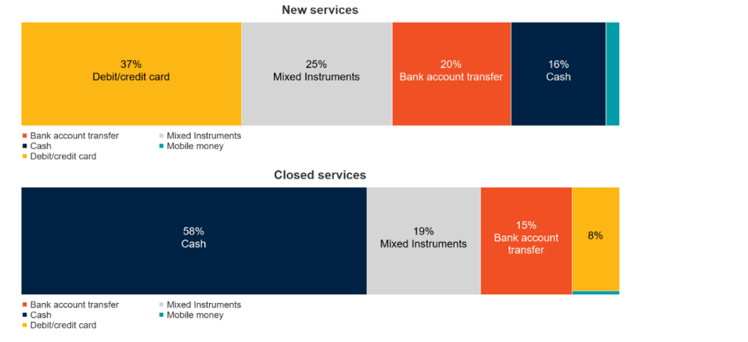

La Banca Mondiale sottolinea che le carte di debito/credito sono lo strumento per ridurre i costi delle rimesse

Fonte: Banca Mondiale.

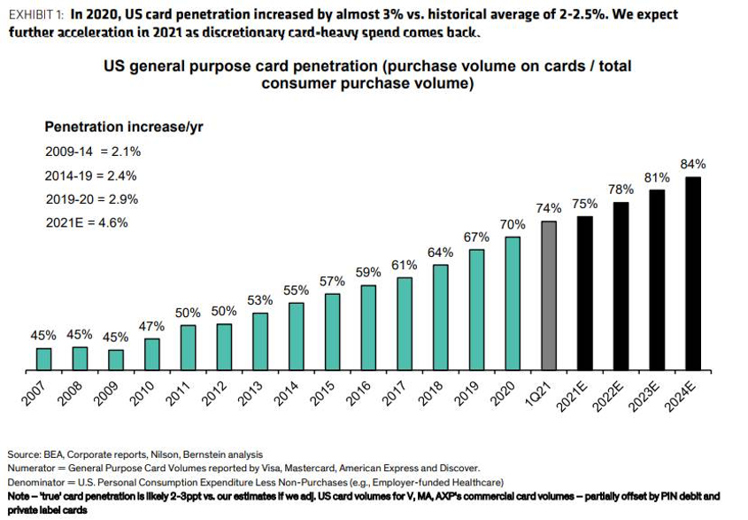

Nei mercati sviluppati vi sono ancora margini di penetrazione per le carte (attualmente al 75%), ma potrebbe essere difficile vincere l'ultimo 25% sui costi di acquisizione dei clienti visto che una notevole percentuale di questi potenziali clienti non desidera affatto essere trovata.

Bernstein stima al 75% la penetrazione delle carte di debito/credito negli Stati Uniti

Fonte: Bernstein.

E in effetti alcuni segnali premonitori indicano che i prezzi dei pagamenti digitali hanno smesso di scendere negli Stati Uniti (cfr. il precedente grafico "Andamenti del costo globale associato al trasferimento di rimesse di 200 dollari").

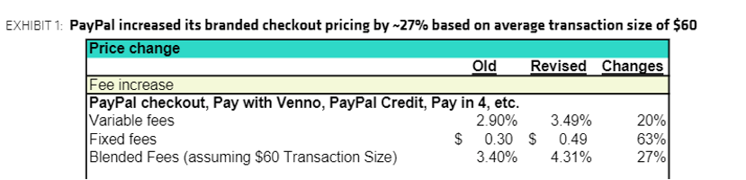

Paypal ha appena aumentato del 27% i prezzi dei pagamenti veloci (Paypal Checkout).

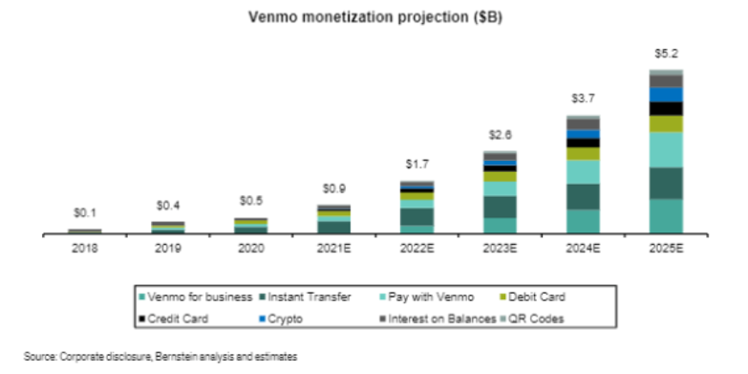

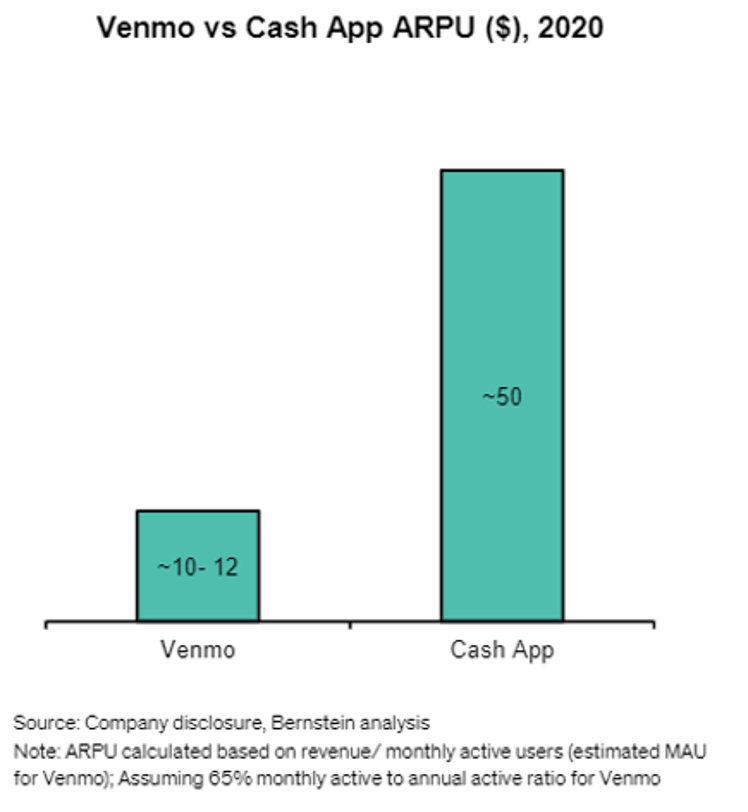

Venmo ha appena introdotto nuove commissioni per colmare con l'App Cash il suo divario di monetizzazione.

American Express ha aumentato la commissione sulla Carta Platino portandola da 550 a 695 dollari.

I prezzi di Paypal salgono

Fonte: Sanford C. Bernstein.

Inizia la monetizzazione di Venmo

Fonte: Sanford C. Bernstein.

AMEX innalza la commissione della Carta Platino da 550 a 695 dollari

Fonte: home page di American Express.

Aggiungiamo i servizi finanziari all'elenco di attività a rischio d'inflazione? Beh, vediamo se se ne occupano le autorità di regolamentazione e i tribunali.

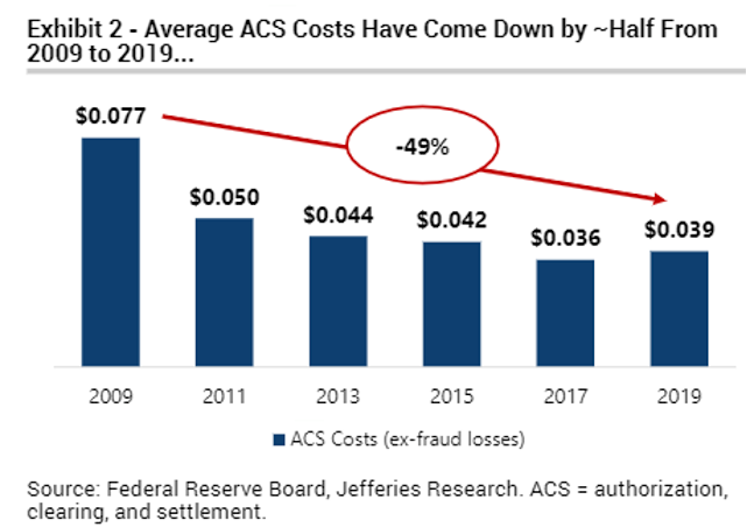

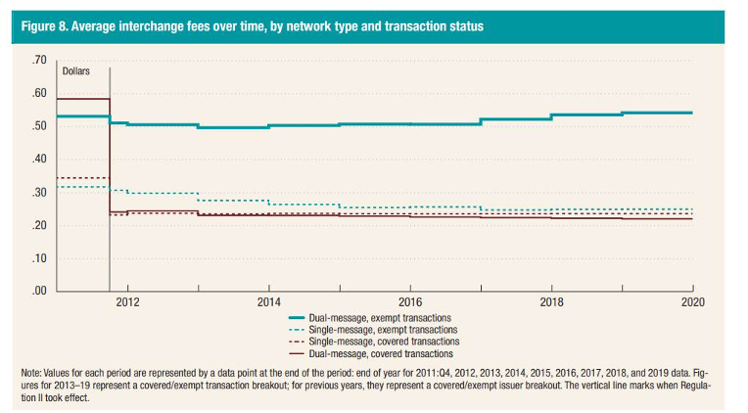

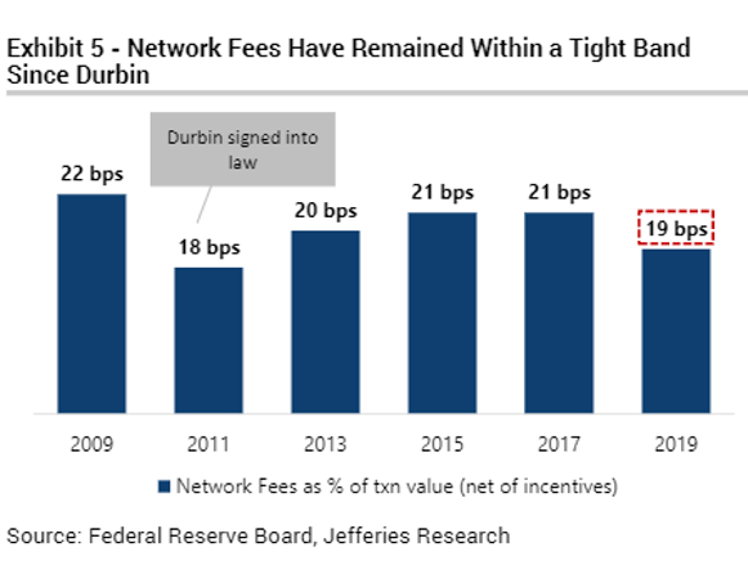

Allora, anche se i costi di trasferimento delle banche sono crollati grazie agli investimenti in tecnologie e ai rendimenti di scala (anche se gli ultimi dati segnalano una stabilizzazione)...

... le commissioni che addebitano agli esercenti per l'uso del POS sono rimaste vischiose, secondo l'indagine biennale della Fed aggiornata ad aprile 2021.

Fonte: Federal Reserve.

Fonte: Jefferies.

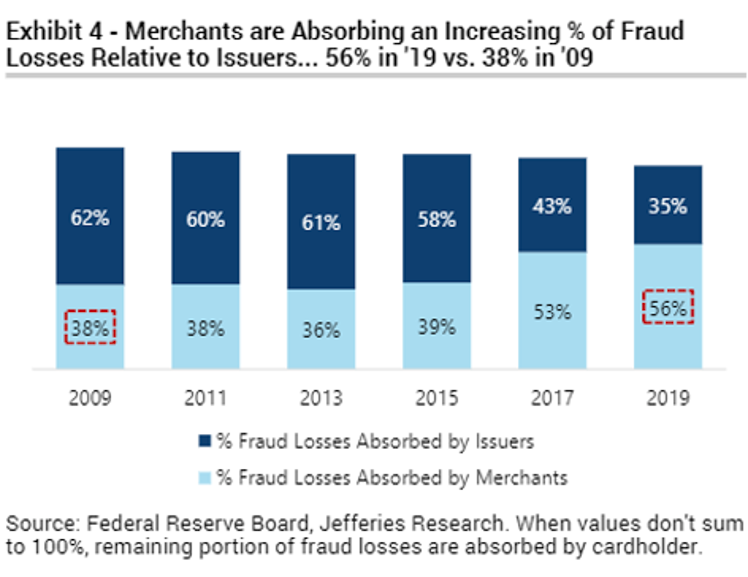

Pertanto, esercenti e consumatori si stanno accollando una quota crescente delle sempre maggiori perdite per frode associate al commercio elettronico (mio figlio ha appena subito una truffa di 1000 dollari per la vendita pro soluto di un oggetto su eBay).

Fonte: Jefferies.

Ora, però, la viscosità di queste commissioni sta generando contraccolpi sia nei tribunali che nei mercati.

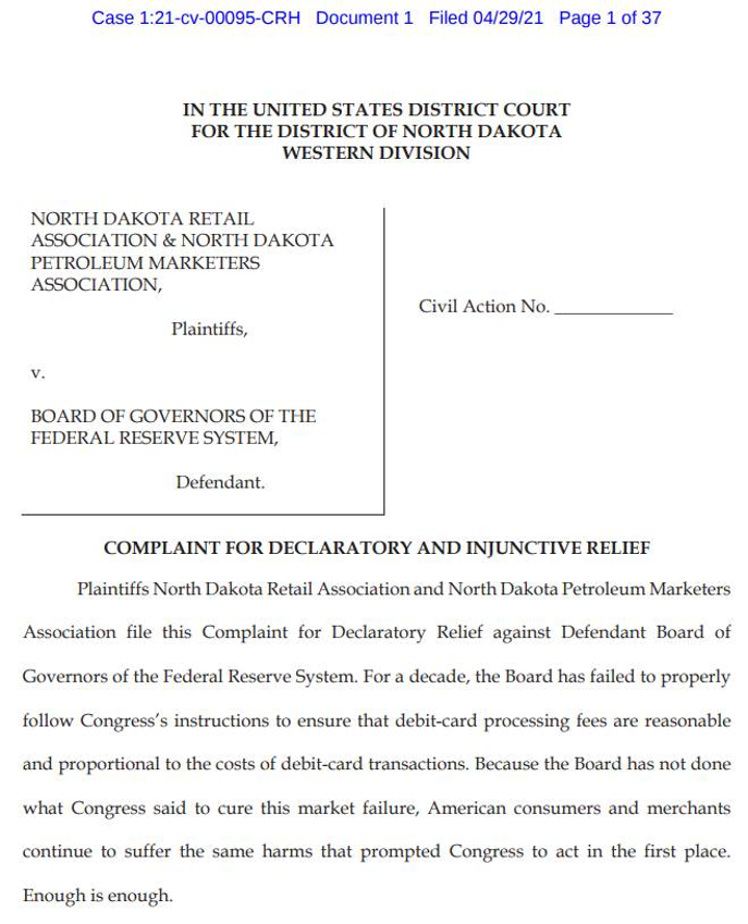

Nei tribunali:

ad aprile, un gruppo di esercenti del Nord Dakota ha citato in giudizio la Fed dinnanzi al Tribunale federale asserendo che "per dieci anni, il Federal Reserve Board non ha seguito correttamente le istruzioni del Congresso per garantire che le commissioni di elaborazione delle carte di debito siano ragionevoli e proporzionali ai costi delle transazioni effettuate con tali carte. I consumatori e i commercianti americani continuano a subire gli stessi danni che spinsero inizialmente il Congresso a legiferare in questa materia. Quando è troppo è troppo."

A titolo informativo, nel 2011 la Fed aveva inizialmente dichiarato che le commissioni interbancarie sarebbero state limitate a 12 centesimi per transazione. Dopo aver negoziato con le banche, quel limite è stato innalzato a 21 centesimi più un ulteriore centesimo per la prevenzione delle frodi e 5 pb per le perdite.

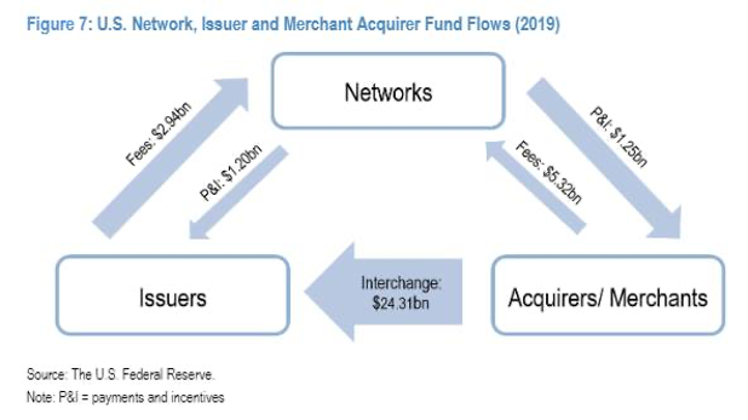

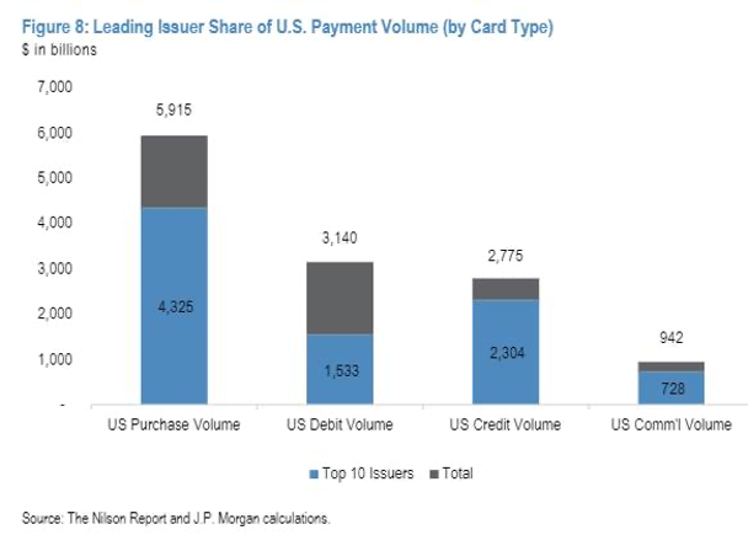

Alla fine, i 24 miliardi di dollari di ricavi interbancari che gli esercenti (e i consumatori) hanno fatto incassare alle banche potrebbero sembrare poca cosa, ma poiché coinvolge un'ampia fascia dell'economia statunitense, questa vertenza va tenuta d'occhio.

Fonte: JPMorgan.

Fonte: JPMorgan.

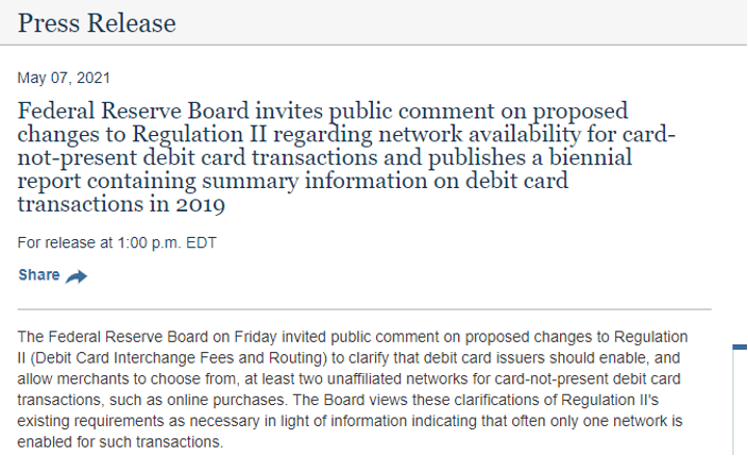

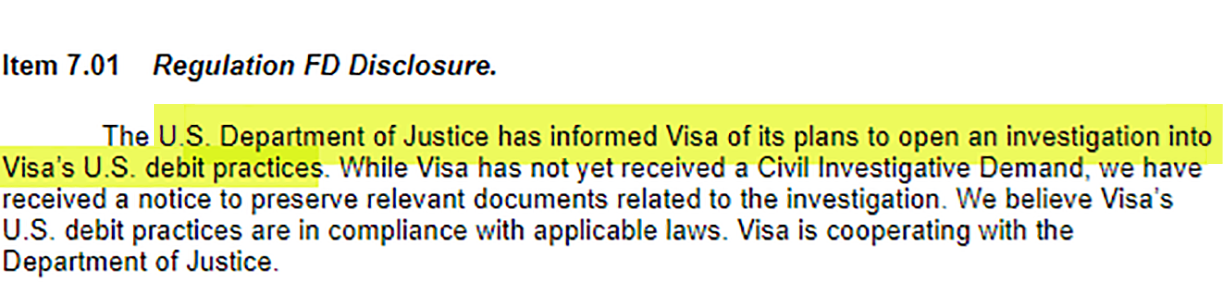

Inoltre, sul fronte legale vale la pena tener d'occhio anche l'atteso chiarimento della Fed su addebiti per transazioni tipo "card-not-present" (CNP) – che al momento è nella fase di commento pubblico – e che, secondo l'analisi di Bernstein, incide sul 16% circa dei ricavi di Visa. A marzo, Visa ha annunciato di essere oggetto di un'indagine civile da parte del Dipartimento della Giustizia.

Fonte: Federal Reserve

Visa rivela di essere sotto indagine del Dipartimento della giustizia per il problema degli addebiti

Fonte: Visa 8-K, 19 marzo 2021.

Quanto alle perturbazioni dei servizi di pagamento indotte dai mercati, l'ex TransferWise (ora solo Wise) – una società di pagamenti che ha una capitalizzazione di mercato di 13 miliardi di dollari – ha appena effettuato una quotazione diretta sulla borsa di Londra.

Fonte: Bloomberg.

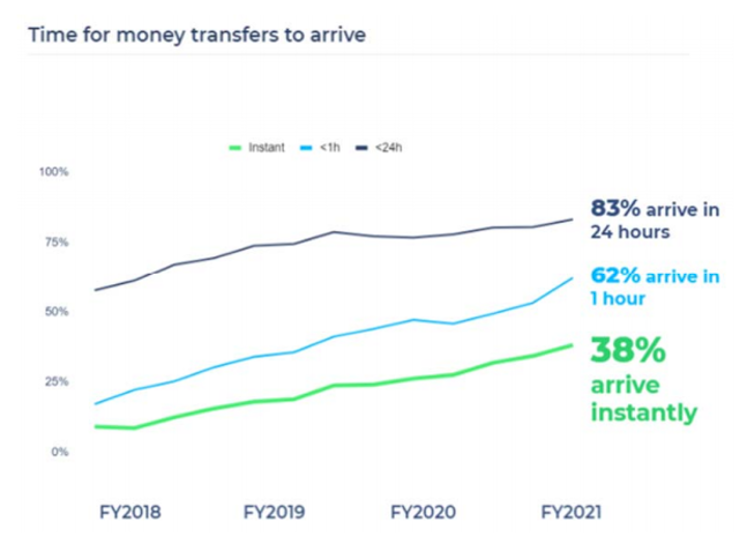

Wise promette un take rate di 70 punti base sui bonifici internazionali, con il 38% delle transazioni regolate istantaneamente.

Secondo il suo Prospetto informativo, Wise "sostituisce la tradizionale attività bancaria internazionale con 10 milioni di clienti privati e aziendali".

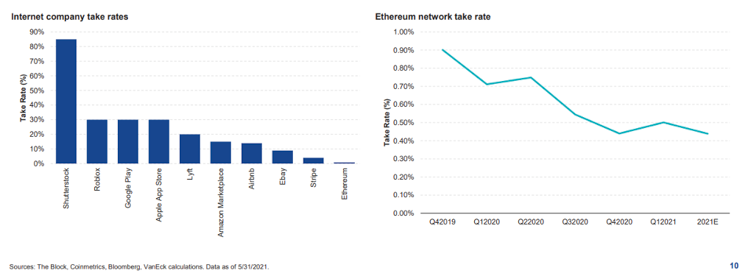

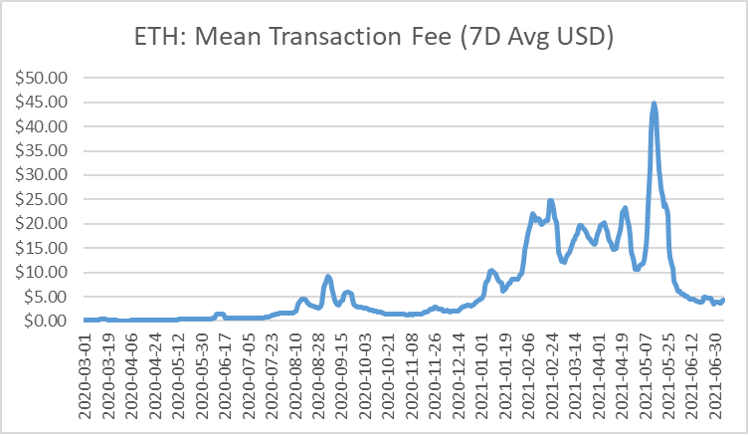

Nell'esercizio finanziario 2021, Wise ha elaborato volumi di pagamenti per 74 miliardi di dollari generando ricavi per gli azionisti di 581 milioni di dollari, con un "take rate" di 79 pb (ancora quasi il doppio dei costi della piattaforma Ethereum, cfr. grafico sotto).

Fonte: Wise, prospetto informativo.

Tuttavia, data la minaccia posta da alternative di pagamento con criptovalute addirittura più economiche…

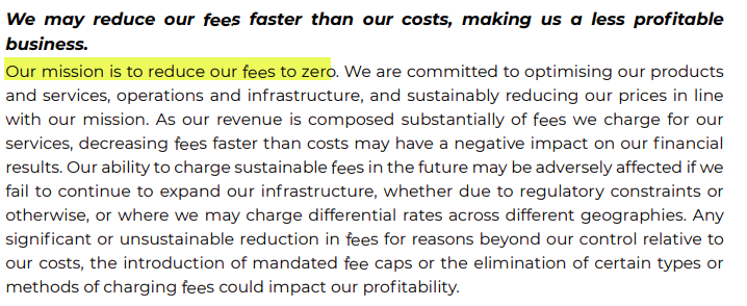

… confesso che sono sorpreso che nel prospetto di WISE, tra i fattori di rischio, non si faccia riferimento alle criptovalute o alla blockchain, diversamente da quanto ha fatto AirBnb, con non poco scalpore. Invece, WISE ha inserito un riferimento generale alla missione di "azzerare le proprie commissioni".

Fonte: Prospetto di Wise.

È difficile azzerare le commissioni a meno che non si disponga di un ecosistema basato su token in cui l'unità di scambio viene utilizzata anche per le commissioni di intermediazione che sono distribuite ai partecipanti anziché passare per una società che paga stipendiETH!).

(Credo che ci si possa anche arrivare, se si è pagati in base al flusso di ordini.)

Ad ogni modo, il co-fondatore miliardario di WISE è Taavet Hinrikus, il quarantenne estone.

- Secondo Bloomberg, Hinrikus ha venduto azioni della società per avere liquidità sufficiente per la quotazione diretta.

- Ha investito in diversi progetti blockchain quali Curve & Radix (che lancerà il suo Mainnet il 28 luglio).

- A marzo, il suo partner nel nuovo fondo di venture capital ha dichiarato a TechCrunch: "A livello superiore, si può pensare alla finanza decentralizzata come a un'estensione naturale della più ampia tesi di libertà finanziaria sul futuro della moneta da noi elaborata".

Secondo quanto riportato da Bloomberg e dal prospetto informativo, le azioni di WISE vengono scambiate a 21x le vendite realizzate.

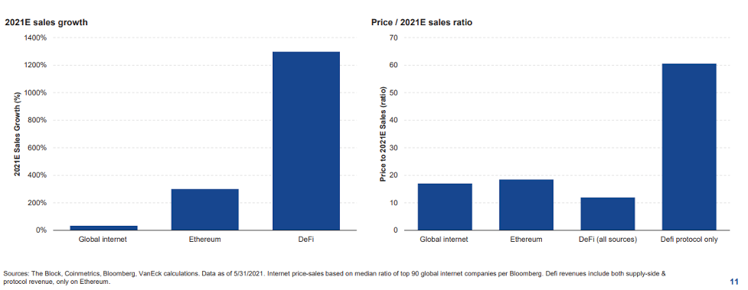

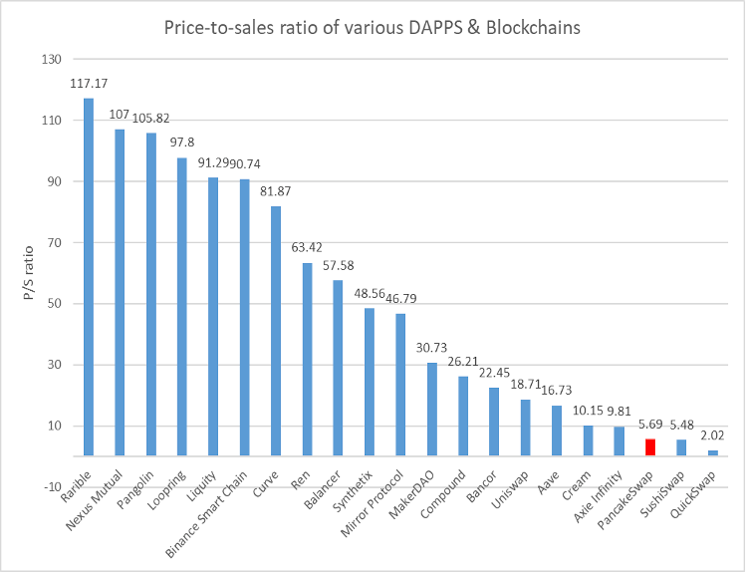

Per la maggior parte delle criptovalute, le quotazioni sono molto più basse:

Quando, ad aprile, Ethereum ha toccato i 4300 dollari, l'invio di un token non fungibile (NFT) sulla rete costava più di 40 dollari, un onere evidentemente non sostenibile.

Fonte: CoinMetrics, VanEck.

Ma proprio come Google è realmente decollato durante la recessione e le vicende legate alla banda larga nel 2002-2004, la questione fondamentale per ETH è se sia possibile che nella fase di determinazione del prezzo (ora basso) si materializzi una domanda latente che assorba la nuova capacità della rete con le app decentralizzate killer (DApp) del Web 3.0.

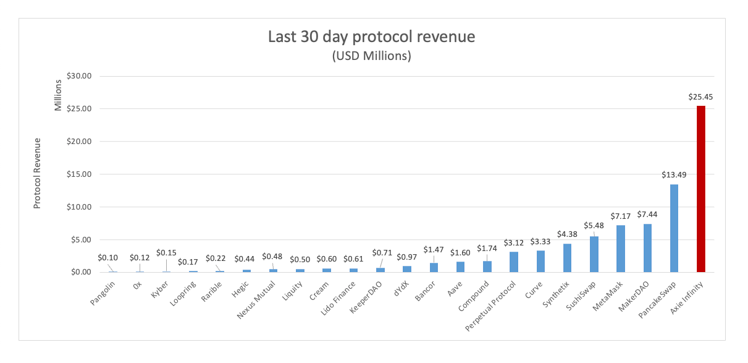

Al riguardo è incoraggiante notare la crescita di Axie Infinity, una piattaforma di negoziazione e di giochi basata sulla blockchain di Ethereum, che consente ai giocatori di collezionare, allevare, crescere, combattere e scambiare creature basate su token note come "Axies". L'offerta massima è limitata a 270 milioni e, cosa importante – a differenza di NBA Top Shot – i token possono essere scambiati con altre criptovalute. Negli ultimi 30 giorni, i ricavi del protocollo di Axie Infinity sono cresciuti del 405% e, secondo TokenTerminal, hanno superato persino le piattaforme di prestito quali Aave, Compound e Uniswap. Axie è ora il mercato di oggetti da collezione digitali più liquido al mondo; secondo Dappradar, i suoi 2,4 miliardi di dollari di valore lordo annualizzato della merce supera quello di OpenSea, NBA Top Shot, CryptoPunks e Rarible.

Fonte: TokenTerminal, VanEck. Dati al 15 luglio 2021.

Fonte: Home page di Axie Infinity.

Quindi, Wise promette micropagamenti a 70 pb e il titolo scambia a 21 volte i ricavi.

Intanto AXS vi fa guadagnare soldi mentre vi impegnate in un gioco sociale, incassa una commissione di mercato del 4,25% sulle transazioni Axie e, secondo TokenTerminal, è trattata a meno di 10 volte il fatturato.

Fonte: TokenTerminal, VanEck. Dati al 15 luglio 2021.

Naturalmente, il mercato mette in dubbio la sostenibilità del gioco e il modello operativo.

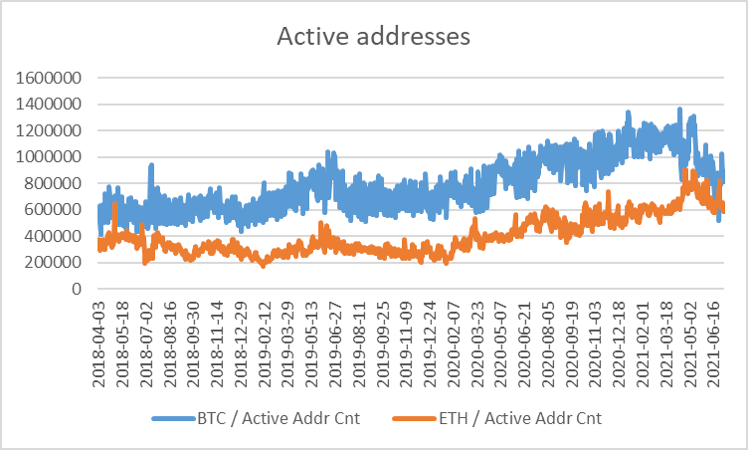

Ciò di cui il mercato non dovrebbe dubitare è che la crescita delle Dapp basate su Ethereum sta accelerando.

Infatti, la scorsa settimana, per un breve lasso di tempo ci sono stati più indirizzi attivi di ETH che di BTC.

Fonte: CoinMetrics, VanEck.

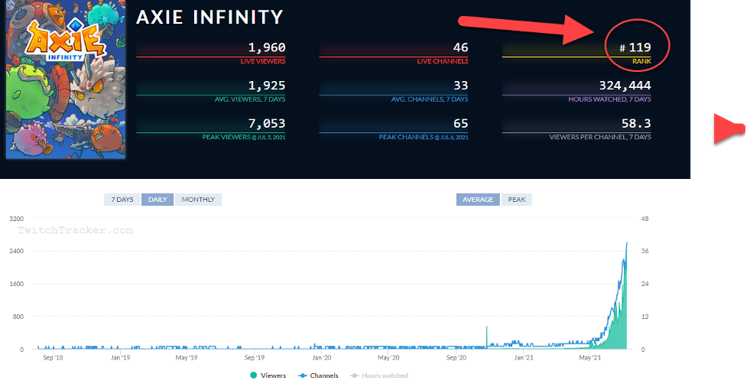

Se il gioco di Axie Infinity vi incuriosisce, consiglio di dare un'occhiata a Twitch; non sareste i primi.

Fonte: Twitchtracker

Le criptovalute non hanno bisogno di un app store; sono per loro natura un app store.

I migliori utilizzi innovativi della blockchain della settimana:

- Blockstream propone un'obbligazione digitale sulla blockchain per El Salvador.

Fonte: Bloomberg.

Analisi: qualcuno potrebbe sostenere che un'obbligazione in USD inficia l'essenza stessa della mossa di El Salvador di rendere il bitcoin una moneta a corso legale. Ma guardiamo il problema da un'ottica diversa: quando è stata l'ultima volta che avete acquistato un titolo di Stato a emissione unica? Penso che un'obbligazione di El Salvador al 4,25% con scadenza nel 2030 (un'ipotesi) negoziata su FTX potrebbe attrarre molti investitori tipo GME/AMC YOLO.

- Tre grandi banche lanciano il "Progetto carbonio", un progetto pilota che coinvolge i mercati volontari dei crediti di carbonio.

Fonte: Bloomberg.

Analisi: questa non è affatto la prima piattaforma di negoziazione di CO2 costruita sulla blockchain (di Ethereum); tuttavia, il fatto che coinvolga 3 grandi banche di 3 diversi continenti la rende più credibile di altre.

- Apple Daily, il giornale di Hong Kong chiuso dalle autorità continuerà a vivere sulla blockchain.

Analisi: il valore della resistenza alla censura dovrebbe aumentare enormemente a mano a mano che la censura si consolida.

- I gabinetti coreani trasformano gli escrementi in energia e valuta digitale

"Cho ha creato una moneta virtuale chiamata Ggool che vuol dire miele in coreano. Chiunque utilizzi un gabinetto ecocompatibile guadagna 10 Ggool al giorno. Gli studenti possono utilizzare questa moneta per acquistare beni nel campus – dal caffè preparato al momento a "cup noodles" istantanei, a frutta e libri – e ritirare i prodotti di loro scelta presso un negozio, scandendo un codice QR per pagare con Ggool. "Ho sempre pensato alle feci come a qualcosa di sporco" – dichiara il dottorando Heo Hui-jin – "ma ora le considero un vero e proprio tesoro".

Analisi: dal 2017 i prezzi delle emissioni di CO2 sono decuplicati. Il flusso continuo di idee innovative dovrebbe monetizzare asset bloccati come il metano.

Prezzo delle emissioni C02 su Intercontinental Exchange

Fonte: Bloomberg.

VanEck declina ogni responsabilità riguardo ai contenuti dei siti e/o dei materiali di soggetti terzi cui si accede tramite i collegamenti.

Le informazioni contenute nel presente commento rappresentano l'opinione dell'autore o degli autori, ma non necessariamente quella di VanEck; tali opinioni possono mutare di volta in volta e in qualsiasi momento. Le informazioni proprietarie non riferibili a VanEck contenute nel presente documento sono state ottenute da fonti ritenute affidabili, ma non garantite. VanEck non garantisce l'accuratezza dei dati forniti da terze parti. Il presente commento non intende essere una previsione di eventi futuri, una garanzia di risultati futuri o una consulenza d'investimento. I rendimenti storici non sono indicativi dei risultati futuri. i dati correnti possono essere diversi dai dati riportati. Tutti i grafici esposti sono solo a scopo illustrativo. Non costituiscono una raccomandazione ad acquistare o vendere alcuno dei titoli / strumenti finanziari ivi citati.

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

14 marzo 2025

16 gennaio 2025

07 novembre 2024

05 novembre 2024