Sollte man sich jetzt gegen die Unsicherheit der Zentralbanken absichern?

11 Oktober 2019

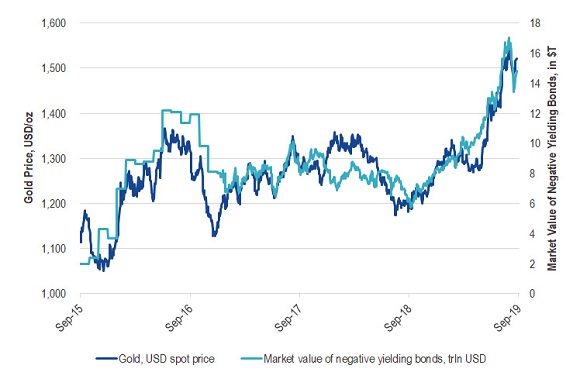

Negativzinsen befeuern Goldausbruch

Das wichtigste Ereignis auf den Märkten war im vergangenen Sommer der Anstieg von Schuldtiteln mit negativer Rendite auf 14 Bio. USD1. Bei alternativen Anlagen hatte dies bereits für eine gewisse Begeisterung gesorgt. Gleichzeitig durchbrach Gold eine sehr feste technische Sechsjahresmarke. Für Anleger ist meiner Ansicht nach der Zeitpunkt gekommen, an dem sie sich ansehen sollten, wie sie sich im verbleibenden Jahr bis Anfang 2020 gegenüber der Unsicherheit der Zentralbanken absichern können. In Immobilien investieren könnte hier neben anderen Anlagen interessant sein.

Der erste Aspekt, der Gold unterstützt, ist, dass Gold infolge negativer Zinsen attraktiv erscheint. In Hochzinsumgebungen hat es Gold tendenziell schwer, da es keine Rendite abwirft. Aber bei Negativzinsen erscheint Gold sehr viel attraktiver.

Anleihen mit negativen Renditen und Gold

Quelle: Bloomberg. Stand der Daten: 23. September 2019.

Der zweite Aspekt, der Gold unterstützt, sind Sorgen darüber, dass die Zentralbanken die Wirtschaft nicht mehr beleben können. Obwohl die Europäische Zentralbank in den vergangenen Jahren versucht hat, die europäische Wirtschaft zu beleben, ist die Konjunktur weiter gedämpft und Europa wahrscheinlich die weltweit schwächste Region. Wenn sich Europa verfangen hat und die Zentralbanken ihre Macht verloren haben, können sich Anleger, die sich Sorgen wegen des riesigen Schuldenstandes machen, Gold zuwenden. Gold wurde in letzter Zeit interessanterweise in großem Maße von anderen Zentralbanken, etwa der chinesischen und russischen Zentralbank, gekauft. Vielleicht machen sich auch sie Sorgen.

Sind die starken Zuflüsse bei Anleihefonds durch Angst oder Gier begründet?

Die größte Sorge bereitet mir, dass Anleger bei ihren Anleiheportfolios zu konservativ werden, weil sie Angst vor einem Handelskrieg und einer globalen Rezession haben. Wie ich bereits in meinem letzten Ausblick erwähnte, haben sich viele Anleger zu stark auf kurzfristige und qualitativ hochwertige Anleihen konzentriert. Anleger neigen dazu, sich kurzfristigen Anleihen und Geldmarktfonds zuzuwenden — wenn sie befürchten, dass niedrigere Zinsen eine globale Rezession nach sich ziehen. Dafür erhalten sie jedoch sehr niedrige Renditen und meiner Ansicht nach ist dieser Ansatz im derzeitigen Umfeld ein Fehler. Meiner Meinung nach legt das langsame aber beständige Wachstum in China nahe, dass uns keine globale Rezession bevorsteht. Ich bin also nicht sicher, ob man bei einer normalen Kreditallokation Bedenken haben sollte.

China ist in der Geldpolitik weiterhin relativ eingeschränkt, und wir glauben, dass die Zentralbank nicht beabsichtigt, das System mit billigen Krediten zu überfluten. Dies führt zwar möglicherweise zu geringerem Wachstum, aber es ist unserer Ansicht nach stabiler und von besserer Qualität. Schließlich denke ich, dass Anleger im festverzinslichen Bereich hiervon profitieren werden. Weitere Erkenntnisse zu China finden Sie in unseren regelmäßigen Aktualisierungen zum chinesischen Wirtschaftswachstum.

Die Anlageklasse der Schwellenländeranleihen ist in diesem Sommer meiner Meinung nach attraktiver geworden. Im letzten Jahr bot sie attraktive Renditen und Bewertungen und gegen Ende 2018 bot sie die Möglichkeit einer Diversifizierung gegenüber US-Aktien. Inzwischen gibt es sogar mehrere positive Beispiele, die wir herausstellen möchten. Brasilien, eines der wichtigsten lateinamerikanischen Länder, hat wachstumsfördernde Reformen umgesetzt und Indien hat überraschenderweise gerade umfassende Körperschaftssteuersenkungen angekündigt, die der dortigen Wirtschaft sehr förderlich sein werden. Neben den Erfolgsgeschichten bei Schwellenländeranleihen, die wir auf dem Weg ins Jahr 2019 erlebten, gibt es meiner Ansicht nach inzwischen auch positive und spannende Wirtschaftsreformen, die diese Anlageklasse befeuern könnten.

Ignorieren Sie die Politik bei Ihrem Portfolio

Der Handelskrieg zwischen den USA und China war diesen Sommer in den Schlagzeilen. Dies wird wohl auch in Zukunft so sein. Angesichts dessen bin ich der festen Überzeugung: Ignorieren Sie die Politik bei Ihrem Portfolio.

Bei meiner über zwei Jahrzehnte währenden Tätigkeit in der Branche habe ich eines gelernt: Politische Entwicklungen lassen sich nicht vorhersehen. Diesen Sommer haben wir diese Lektion immer wieder gelernt. Was Donald Trump zum Handelskrieg twittern wird, ist nicht absehbar. Alle Marktteilnehmer waren vom Wahlergebnis in Argentinien überrascht. Und dann gab es den militärischen Angriff auf Saudi-Arabiens Erdölanlagen. Ich glaube nicht, dass Anleger ihre Portfolios anhand dieser politischen Entwicklungen ausrichten können.

1Quelle: Bloomberg.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

06 August 2024

01 Mai 2024

13 Dezember 2024

06 August 2024

01 Mai 2024

08 Dezember 2023