Leidt sterke wereldwijde groei tot teleurstelling?

27 november 2020

In onze kwartaalvooruitzichten geven wij onze algemene beleggingsvisie op de markt. Elk kwartaal publiceren we een video waarin we een of twee thema's kort bespreken.

Overzicht

In ons laatste kwartaalvooruitzicht merkten we al op dat er wereldwijd sprake is van sterke groei, ondanks een pandemie die in grote delen van de wereld tot lockdowns leidde. Deze trend wordt bevestigd door belangrijke indicatoren zoals de wereldwijde PMI's (Purchasing Managers' Indices). We houden vooral de PMI's en het economisch herstel in China scherp in de gaten. Dat geldt ook voor de koperprijzen, die bijna op het hoogste niveau sinds vier jaar staan. Verder daalt de werkloosheid in de VS, wat een zeer positief teken is. De sterke groei is niet zo verrassend gezien de grootschalige ondersteuning in de vorm van expansief begrotingsbeleid en renteverlagingen van centrale banken. Daar komt bij dat de economieën later in de zomer uit hun lockdowns ontwaakten.

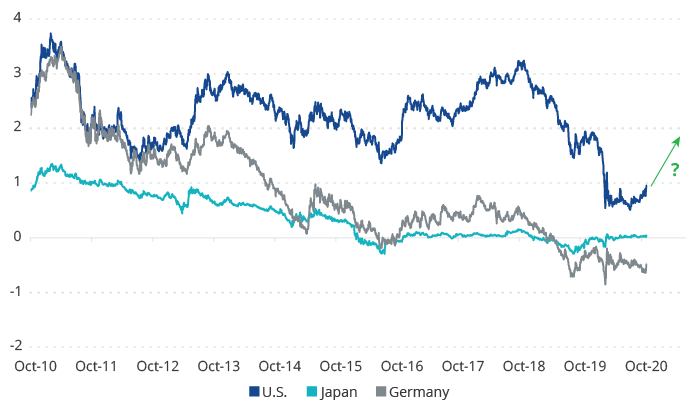

Leidt wereldwijde groei tot hogere rentes?

Over 2021 zeg ik nu: "Bereid u voor op een teleurstelling." Niet alles wat er momenteel speelt, is namelijk gunstig voor de financiële markten. Als de wereldwijde groei sterk blijft, zouden de 10-jaarsrentes kunnen stijgen. Die stijging blijft waarschijnlijk binnen de perken, maar zelfs een stijging in de richting van 1,5% of 2% zou al ongunstig zijn voor de aandelen- en obligatiemarkten. Misschien niet al te dramatisch, maar positief zal het niet worden. Laat ik het anders stellen. Ze zeggen wel eens dat alles wat goed is voor de beurs, niet altijd goed hoeft te zijn voor iedereen. Welnu, ook het omgekeerde kan het geval zijn.

Als de wereldwijde groei sterk blijft, kan de rente stijgen.

Bron: Bloomberg. Gegevens per 10 november 2020. Resultaten uit het verleden vormen geen garantie voor toekomstige resultaten.

Er zijn denk ik twee scenario's die we in ogenschouw moeten nemen. Het eerste kan een Goudlokje-scenario1 zijn, waarbij de rentes langere tijd laag blijven en financiële assets het goed blijven doen. Het tweede scenario is er een waarin de economische groei in de aanloop naar 2021 aan kracht blijft winnen, en er opwaartse druk op de rentes ontstaat. Houd dan, zoals ik al zei, rekening met teleurstellingen.

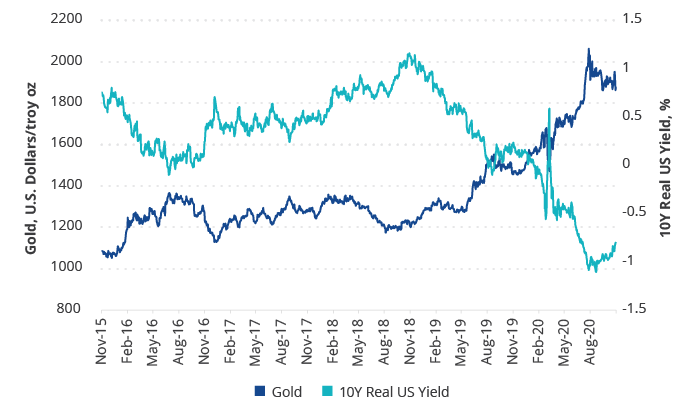

Als de nominale rente stijgt, moeten we ook kijken naar wat er gebeurt met de reële rente en de gevolgen voor goud. De nominale rentes zijn verlaagd, maar omdat deze zich onder het inflatieniveau bevinden, zijn de reële rentes negatief. Negatieve reële rentes zijn een droomscenario voor goud.

Als de nominale rentes stijgen, stijgen dan ook de reële rentes? En is dat ongunstig voor goud?

Bron: Bloomberg. Gegevens per 30 september 2020. Resultaten uit het verleden vormen geen garantie voor toekomstige resultaten. Deze grafiek dient uitsluitend ter illustratie.

We moeten ons wel realiseren dat het niet gunstig is voor goud wanneer de inflatie niet tegelijk met de rente oploopt. Een zwakkere dollar kan de inflatie echter ondersteunen. Ondanks deze waarschuwing houden we vast aan onze verwachting dat de goudprijs blijft stijgen. Daarnaast hebben we te maken met het potentiële risico dat de langetermijnrentes pas in 2022 of 2023 gaan stijgen.

We geloven nog steeds in een evenwichtige aandelenportefeuille.

Afgelopen zomer wezen we erop dat groeiaandelen oververhit kunnen raken. En we zagen toen dat de aandelenmarkt zichzelf corrigeerde. De aandelen met kleinere marktkapitalisaties deden het beter en waardeaandelen stonden weer wat meer in de belangstelling. En sinds onze zomerprognose bereikte het populaire aandeel Tesla (TSLA) tot nu toe geen nieuwe recordhoogten. Wij zijn van mening dat beleggers op dit moment niet moeten streven naar een al te groeigerichte aandelenblootstelling.

Ook uit de gratie geraakte sectoren zoals de financiële sector kunnen profiteren van hogere rentes. Aanhoudende wereldwijde groei kan opwaartse druk op de olieprijzen geven en zou kunnen zorgen voor enige rugwind voor de geplaagde energiesector. Weliswaar hebben beide sectoren te maken met langetermijnuitdagingen, maar over het geheel genomen zullen de aandelen het goed doen.

Wat betekent de verkiezingsuitslag voor beleggers?

In de aanloop naar de Amerikaanse presidentsverkiezingen deelden onze beleggingsprofessionals hun visie op de gevolgen van de presidentsverkiezingen voor hun respectievelijke beleggingscategorieën en schetsten ze wat beleggers daarna zouden mogen verwachten. We weten dat de Fed ongeacht de uitslag gaat proberen om de rentes nog voor langere tijd laag te houden.

Wat betreft begrotingsbeleid zullen budgettair strenge Senaatsleden ervoor zorgen dat de overheidsuitgaven binnen de perken blijven. Dat was een van de redenen dat er voor de verkiezingen geen begrotingsakkoord kon worden bereikt. Wanneer dat het geval is, bereid u dan ook voor op een teleurstelling. Enkele van de gunstige factoren die de aandelenmarkt eind 2020 rugwind gaven, zullen in 2021 wegvallen.

1In een Goudlokje-scenario is de economie niet dermate verhit dat deze inflatie veroorzaakt, en ook niet dermate afgekoeld dat deze een recessie veroorzaakt.

Belangrijke kennisgeving

Uitsluitend voor informatie- en advertentiedoeleinden.

Deze informatie is afkomstig van VanEck (Europe) GmbH. VanEck (Europe) GmbH is aangesteld als distributeur van VanEck-producten in Europa door VanEck Asset Management B.V., een beheermaatschappij onder Nederlands recht en geregistreerd bij de Nederlandse Autoriteit Financiële Markten (AFM). VanEck (Europe) GmbH, met als vestigingsadres Kreuznacher Str. 30, 60486 Frankfurt, Duitsland, is een financiële dienstverlener die onder toezicht staat van BaFin, de Duitse toezichthouder voor de financiële markten. De informatie is uitsluitend bedoeld om beleggers te voorzien van algemene en voorlopige informatie en mag niet worden opgevat als beleggings-, juridisch of fiscaal advies. VanEck (Europe) GmbH en de aan VanEck (Europe) GmbH verbonden en gelieerde bedrijven (samen "VanEck") wijzen elke aansprakelijkheid van de hand met betrekking tot beslissingen die de belegger op basis van deze informatie neemt ten aanzien van het kopen, verkopen of aanhouden van beleggingen. De visies en meningen die hier worden gegeven, zijn die van de auteur(s) en komen niet noodzakelijkerwijs overeen met die van VanEck. De meningen zijn actueel op de datum van publicatie en kunnen worden aangepast op basis van veranderende marktomstandigheden. Bepaalde verklaringen in deze bijdrage kunnen ramingen, voorspellingen en andere op de toekomst gerichte verklaringen zijn die niet overeenkomen met de werkelijkheid. Wij achten de informatie die afkomstig is van derden, betrouwbaar. Deze informatie is echter niet onafhankelijk gecontroleerd. De nauwkeurigheid en volledigheid ervan kunnen daarom niet worden gegarandeerd. Alle indices die worden vermeld, zijn maatstaven voor het vergelijken van algemene marktsectoren en rendementen. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Alle rendementsgegevens hebben betrekking op het verleden en bieden geen garantie voor toekomstige resultaten. Beleggen brengt risico's met zich mee, waaronder mogelijk verlies van de hoofdsom. Lees het prospectus en de essentiële beleggersinformatie voordat u gaat beleggen.

Niets in dit materiaal mag in welke vorm dan ook worden verveelvoudigd en er mag ook niet naar worden verwezen in andere publicaties zonder de uitdrukkelijke schriftelijke toestemming van VanEck.

© VanEck (Europe) GmbH

Nu inschrijven op onze nieuwsbrief

Gerelateerde inzichten

Related Insights

13 december 2024

06 augustus 2024

08 december 2023

13 december 2024

06 augustus 2024

01 mei 2024

08 december 2023