Een tijd van tarieven benadrukt de wijsheid van diversificatie

12 maart 2025

Ik ben een voorstander van vrije handel, en ik ben blij dat ik in een geglobaliseerde wereld leef waar de handel internationaler is dan ooit. Persoonlijk geloof ik dat de groei van de handel tussen naties een grote rol heeft gespeeld in de grotere welvaart van de huidige generatie.

Maar helaas gaat Amerika in de richting van een periode van protectionisme. Dat heeft er al toe geleid dat de winsten die Amerikaanse aandelen sinds de presidentsverkiezingen van november vorig jaar hadden gemaakt, zijn afgezwakt. Sommige marktanalisten vragen zich ook af of het thema van het Amerikaanse exceptionalisme, dat vaak wordt vertegenwoordigd door het succes van Amerikaanse bedrijven, vooral in de technologiesector, wordt overschat.

Tegen deze achtergrond wordt het pleidooi voor diversificatie in beleggingsportefeuilles steeds luider. Traditionele marktkapitalisatiegewogen indices zijn gevaarlijk geconcentreerd geworden in Amerikaanse aandelen in het algemeen en de tech-aandelen van de 'magnificent 7' in het bijzonder. Zou het verstandig zijn om in plaats daarvan te kiezen voor meer gediversifieerde, gelijkgewogen indices?

Terug in de tijd: Historische ontwikkeling van tarieven

Zorgen over tarieven zijn gegrond. Economen zijn het erover eens dat protectionisme schadelijk is voor economische groei en stabiliteit. Zo toonde een onderzoek met gegevens van de onderzoeksafdeling van het IMF het negatieve effect van tarieven op de groeisnelheid van de productie gedurende de 50 jaar van 1963 tot 2014. De grafieken hieronder laten zien hoe de tarieven in deze periode zijn gedaald en wat het gemiddelde negatieve effect van tarieven op de productie in 151 landen is.

Tarieven dalen in de loop der tijd (%)

Let op: De tariefgegevens zijn gebaseerd op gegevens op productniveau, geaggregeerd per land, met gewichten die worden bepaald door het importaandeel van elk product. De tarieven zijn gemiddeld over de inkomensgroepen, met AM = geavanceerde economieën, EM = opkomende economieën, en LIC = ontwikkelingslanden met een laag inkomen.

Bron: "Zijn tarieven slecht voor de groei?". 2020. Gegevens samengesteld door de afdeling Onderzoek van het IMF met onderliggende bronnen: WITS, WDI, WTO, GATT, BTN.

Het effect van tarieven op de productiegroei (%)

Jaren na tariefverhoging

Let op: Jaarlijkse groei van de productie na tariefverhogingen (procent), gemiddelde in landen met aanzienlijke tariefverhogingen. (meer dan een derde standaardafwijking, of een verandering van 3,6 procentpunt)

Bron: "Zijn tarieven slecht voor de groei?". 2020. Gegevens samengesteld door de afdeling Onderzoek van het IMF met onderliggende bronnen: WITS, WDI, WTO, GATT, BTN.

Overmatige concentratie

Ik zou niet zeggen dat Amerikaanse aandelen afstevenen op een val. Alleen dat de onverwachte beweging in de richting van protectionisme op een moment dat ze zeer gewaardeerd worden, ons herinnert aan de risico's. De MSCI World Index heeft momenteel meer dan driekwart (75%) van zijn waarde in Noord-Amerika. Beleggers van over de hele wereld hebben daar veel van hun vermogen vastgezet, vooral in de techaandelen van de 'magnificent seven' die de AI-revolutie hebben aangevoerd.

Naar mijn mening is de concentratie van rijkdom in Amerikaanse aandelen een van de grootste risico's voor beleggers van dit moment. Gezien deze ontwikkelingen kunnen beleggers overwegen om hun portefeuilles te diversifiëren om risico's te beheersen en overmatige blootstelling te beperken.

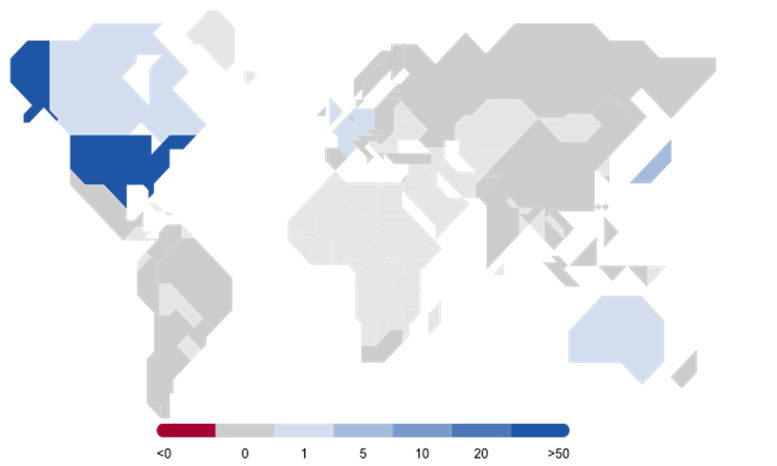

Regionale blootstelling in wereldindices (%)

Omzetblootstelling van landen MSCI World Index (%)

Bron: Morningstar, gegevens per 28-02-2025. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Is het Amerikaanse exceptionalisme overschat?

Om het pleidooi voor diversificatie kracht bij te zetten - ooit door Nobelprijswinnaar Harry Markowitz omschreven als de "enige gratis lunch" bij beleggen - is het rendement van aandelen in de afgelopen volatiele maanden tegengesteld aan wat verwacht werd.1 Ten tijde van de presidentsverkiezingen van vorig jaar werd algemeen verwacht dat Amerikaanse aandelen een beter rendement zouden hebben.

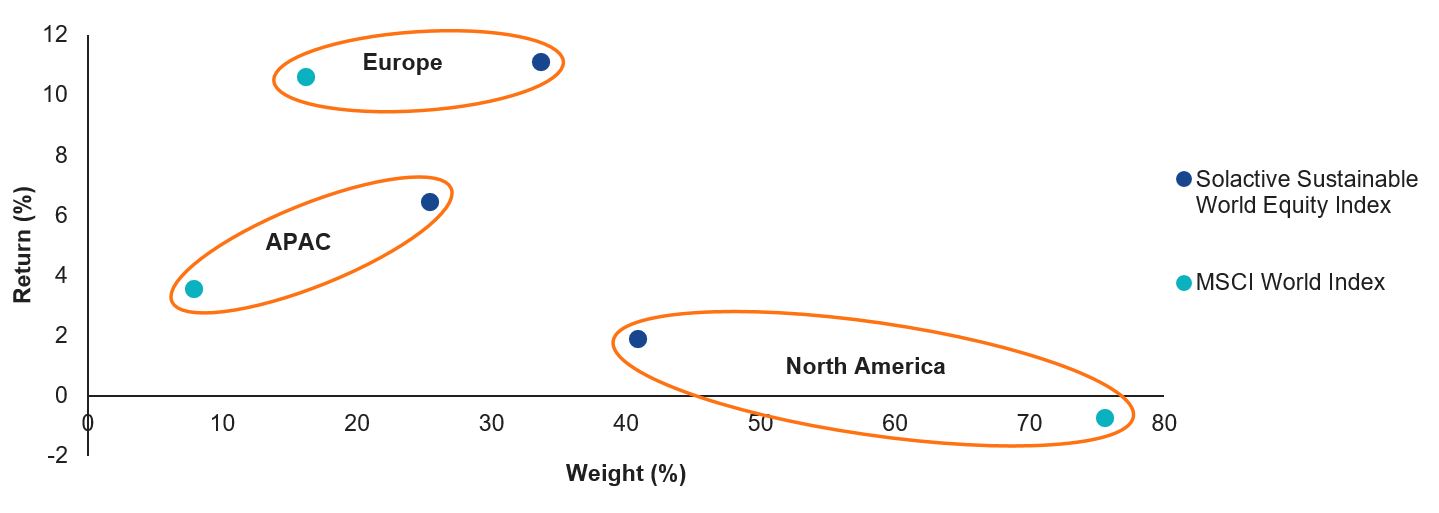

Toch is het, zoals de grafiek hieronder laat zien, Europa dat de afgelopen drie maanden beter heeft gepresteerd. Niet alleen hebben de recente verkiezingen in Duitsland geleid tot de verwachting van een fiscale stimulans, maar ook wordt gedacht dat de Europese Centrale Bank meer mogelijkheden heeft voor renteverlagingen dan de Amerikaanse Federal Reserve.

Vergelijking van regionaal rendement: Laatste 3 maanden - Solactive Sustainable World Equity Index versus MSCI World Index

Bron: Morningstar, gegevensperiode van: 2024-11-30 tot 2025-02-28, totaalrendement in euro. Rendementen uit het verleden zijn geen indicatie voor toekomstige rendementen. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Meer in het algemeen benadrukken de verrassingen van begin 2025 echter hoe moeilijk het is om markten te voorspellen – en hoe verstandig het is om gediversifieerd te zijn voor het geval het onverwachte gebeurt.

1 Bron: The Journal of Finance. 1952.

Belangrijke kennisgeving

Uitsluitend voor informatie- en advertentiedoeleinden.

Deze informatie is afkomstig van VanEck (Europe) GmbH. VanEck (Europe) GmbH is aangesteld als distributeur van VanEck-producten in Europa door VanEck Asset Management B.V., een beheermaatschappij onder Nederlands recht en geregistreerd bij de Nederlandse Autoriteit Financiële Markten (AFM). VanEck (Europe) GmbH, met als vestigingsadres Kreuznacher Str. 30, 60486 Frankfurt, Duitsland, is een financiële dienstverlener die onder toezicht staat van BaFin, de Duitse toezichthouder voor de financiële markten. De informatie is uitsluitend bedoeld om beleggers te voorzien van algemene en voorlopige informatie en mag niet worden opgevat als beleggings-, juridisch of fiscaal advies. VanEck (Europe) GmbH en de aan VanEck (Europe) GmbH verbonden en gelieerde bedrijven (samen "VanEck") wijzen elke aansprakelijkheid van de hand met betrekking tot beslissingen die de belegger op basis van deze informatie neemt ten aanzien van het kopen, verkopen of aanhouden van beleggingen. De visies en meningen die hier worden gegeven, zijn die van de auteur(s) en komen niet noodzakelijkerwijs overeen met die van VanEck. De meningen zijn actueel op de datum van publicatie en kunnen worden aangepast op basis van veranderende marktomstandigheden. Bepaalde verklaringen in deze bijdrage kunnen ramingen, voorspellingen en andere op de toekomst gerichte verklaringen zijn die niet overeenkomen met de werkelijkheid. Wij achten de informatie die afkomstig is van derden, betrouwbaar. Deze informatie is echter niet onafhankelijk gecontroleerd. De nauwkeurigheid en volledigheid ervan kunnen daarom niet worden gegarandeerd. Alle indices die worden vermeld, zijn maatstaven voor het vergelijken van algemene marktsectoren en rendementen. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Alle rendementsgegevens hebben betrekking op het verleden en bieden geen garantie voor toekomstige resultaten. Beleggen brengt risico's met zich mee, waaronder mogelijk verlies van de hoofdsom. Lees het prospectus en de essentiële beleggersinformatie voordat u gaat beleggen.

Niets in dit materiaal mag in welke vorm dan ook worden verveelvoudigd en er mag ook niet naar worden verwezen in andere publicaties zonder de uitdrukkelijke schriftelijke toestemming van VanEck.

© VanEck (Europe) GmbH

Nu inschrijven op onze nieuwsbrief

Gerelateerde inzichten

Related Insights

07 maart 2025

07 februari 2025

07 maart 2025

12 februari 2025

07 februari 2025

16 januari 2025

15 januari 2025