Bitcoin van Terra als wettig betaalmiddel: sleutel tot succes van gedecentraliseerde stablecoins?

23 maart 2022

Samenvatting

De beslissing van Terra om hun stablecoin te dekken met bitcoinreserves is een belangrijke stap in een proces waarbij de algoritmische stablecoin losgekoppeld wordt van het traditionele anker.

"Gedecentraliseerde economieën hebben gedecentraliseerd geld nodig. Toezichthouders zullen steeds agressiever worden in het reguleren van gecentraliseerde stablecoins, om ze vervolgens feitelijk te beheren als banken. En ik denk dat deze algemene naleving begint door te sijpelen in de keten. … Als het onderliggende geld wordt gecentraliseerd, kan het alles daarboven gegijzeld houden …. Simpel gezegd is het probleem met bestaande algoritmische stablecoins dat ze hun kruit te vroeg hebben verschoten." - Do Kwon, oprichter van Terra, op Twitter Spaces, 18 maart 2022

We hebben eerder drie vectoren voor de verdeling van crypto over beleggingscategorieën beschreven, wat in totaal neerkomt op 15% aan agressieve portefeuilles. We hebben familiekantoren gezien die op deze manier te werk gingen:

- Bitcoin als waardeopslag (1-5% allocatie naast of in plaats van goud).

- Tokens als groeitechnologie, een fundamenteel middel om waarde veilig te stellen voor Web 2.0 (1-5% allocatie).

- Rendement uit de uitleen van stablecoins en andere cryptovaluta (1-5% allocatie).

Om deze 15% allocatie in perspectief te zien, moeten we kijken naar de grootte van de Amerikaanse sector voor geldmarktfondsen: 312 fondsen beleggen $ 5 biljoen van klanten.1 Een "marktaandeel" van 15% voor crypto zou een marktkapitalisatie voor stablecoin inhouden van $ 750 miljard versus de huidige $ 183 miljard (waarvan 95% wordt belegd in de top 20 van stablecoins) en dan hebben we het alleen nog maar over de VS.2 Hoe komen we daar? We denken dat drie overkoepelende thema's een katalysator zullen zijn voor deze verschuiving in het marktaandeel: 1) De wettelijke behandeling van concurrerende, directe betaalsystemen, zoals CashApp en PayPal, moet worden geharmoniseerd met het toezicht op stablecoins, aangezien er fundamentele gelijkenissen zijn tussen de bedrijfsmodellen (afb. 1). 2) De acceptatie van stablecoins door handelaren zal sterk toenemen (vooral in opkomende markten), niet alleen door gedecentraliseerde financiering (DeFi) maar ook door veelgebruikte web3-applicaties zoals op NFT-gebaseerde tickets, gaming en social messaging, en ook belangrijk, fysieke goederen en diensten; en 3) Algoritmische stablecoins, waarvan de code een derivatieve blootstelling aan een andere asset of mandje van activa belooft, kunnen eindelijk enige mate van succes behalen. In feite zijn al deze katalysatoren met elkaar verbonden.

Voor de regelgeving heeft VanEck voorgesteld dat stablecoinsponsoren die als custodian fungeren, zoals USDC en Tether, worden toegestaan om zichzelf vrijwillig te onderwerpen aan het toezicht van SEC, net als een fonds dat zijn activiteiten uitvoert onder de Investment Company Act van 1940.3 Dit zou betekenen dat de SEC toezicht houdt op het bewaren en waarderen van bepaalde stablecoin-assets. Praktisch gesproken zouden degenen die meedoen waarschijnlijk de meest eenvoudige stablecoinsponsoren zijn, die hun munten één-op-één met dollars of goud in een kluis dekken. Een openbaarmaking van deze aard is eenvoudig en onthult geen handelsgeheimen. In periodes van volatiliteit of periodes zonder risico kunnen beleggers massaal op deze geregistreerde munten afgaan, waardoor de markt de waarde van het toezicht kan bepalen. In elk geval bieden financieel technologische betalingssystemen als PayPal al gelijkaardige openbaarmakingen als Tether. Bekijk hoe elk van hen het geld van hun klanten belegt.4 Welke optie is volgens u veiliger?

Afb. 1. PayPal versus Tether: Welke is veiliger?

| Geld van klanten (in miljoen USD) |

PayPal | Tether |

| Contanten, kasequivalenten | $ 17,805 | $ 65,881 |

| 49% | 84% | |

| Schuldbewijzen beschikbaar voor verkoop | $ 18,336 | $ 7,771 |

| 51% | 10% | |

| Andere (digitale assets) | $ - | $ 5,023 |

| 0% | 6% | |

| Totaal | $ 36,141 | $ 78,676 |

Bron: PayPal-dossiers (12/2021), Tether-rapport over geconsolideerde reserves (12/2021).

Helaas gaan de voorgestelde regelgevingskaders voor stablecoins over het algemeen voorbij aan de nuances van "algoritmische" of quasivastgezette stablecoins, waarvan de digitale assets worden gedekt door wat de afdeling Crypto-activa van de Europese Centrale Bank (ECB) "de verwachting van de toekomstige marktwaarde" noemt.5 Deze protocollen blijven in aantallen toenemen, zij het met over het algemeen slechte prestaties (afb. 2), maar het zijn geen "fondsen" of "banken" in de klassieke zin van het woord. De voornaamste risico's die daaraan gerelateerd zijn, zijn 1) de waarde van de onderliggende effecten (alhoewel niet noodzakelijkerwijs via een rechtstreeks tegenpartijrisico, aangezien de prijs van veel effecten wordt bepaald met behulp van "gegevensoracles" in plaats van via swaps) 2), de betrouwbaarheid van de onderliggende code en 3) de mate van "vasthoudendheid" van de gemeenschap. Maar het helpt hierbij niet om "sponsoren" van algoritmische stablecoins te dwingen zich te registreren als bank, aangezien vele van hen niet meer zijn dan een opensourceplatform voor smart contracts, die in feite geen leningen verstrekken. Ook zou het verplichten van algoritmische stablecoinprotocollen om een bankingcharter te verkrijgen niet helpen tegen het witwassen van geld. Zelfs gereguleerde Amerikaanse fondsen kennen de namen van de onderliggende eigenaars niet en zijn dus niet onderworpen aan de regelgeving voor de bestrijding van witwaspraktijken. Dit gebrek aan kennis strekt zich in het algemeen uit tot algoritmische stablecoins en in feite tot alle opensource-blockchainprotocollen. (Tether en USDC zijn geen opensource. Het zijn ommuurde tuinen en dat is ook de reden waarom zij sancties kunnen opleggen.)

Afb. 2. Stablecoins die niet als custodian fungeren: Successen en mislukkingen

| Naam | Ticker | Top van de marktkapitalisatie (miljoenen) | Daling vanaf ATH | Opmerkingen |

| Successen | ||||

| Terra USD | UST | $15,206 | 0% | Snelstgroeiende en nu grootste algoritmische stablecoin, die qua marktkapitalisatie in het 4de kwartaal van 2021 boven DAI uitkwam. |

| UXD | UXD | $20 | 0% | Eerste algoritmische stablecoin op Solana. |

| Frax | FRX | $2,921 | -3% | Hybride stablecoin die gedeeltelijk wordt gedekt met onderpand en algoritmisch wordt gestabiliseerd. |

| Dai | DAI | $10,380 | -5% | Oudste actieve algoritmische stablecoin. |

| FlexUSD | FLEXUSD | $531 | -62% | Koppeling heeft standgehouden, blijft yield genereren. Succesverhaal. |

| Mislukkingen | ||||

| Ampleforth | AMPL | $687 | -70% | "Re-base token" belooft % constant eigendom van de uitstaande marktkapitalisatie. De volatiliteit is enigszins afgenomen. |

| Wonderland | TIJD | $2,083 | -98% | De oprichter heeft een anonieme veroordeelde misdadiger ingehuurd als schatkistbeheerder. Toen gebruikers daarachter kwamen, ontstond er een run op de bank. |

| OlympusDAO | OHM | $4,356 | -98% | Verkopen door grote beleggers. |

| Dynamic Set Dollar | DSD | $243 | -99% | Niet dynamisch genoeg. |

| GYRO | GYRO | $96 | -99% | Afname van het sentiment na mislukking van OHM en TIJD. Run op de bank. |

| Empty Set Dollar | ESD | $560 | -99% | Inderdaad leeg. |

| KlimaDAO | KLIMA | $1 | -100% | Afname van het sentiment na mislukking van OHM en TIJD. Run op de bank. |

| IRON | TITAN | Geen info | -100% | De enorme verkopen door grote beleggers veroorzaakte een run op de bank, die ook storingen veroorzaakte in smart contracts. |

| Basis Cash | BAC | $93 | -100% | Er blijft nog geen basispunt over. |

| Based Money | BASED | $75 | -100% | Duidelijk niet gebaseerd. |

Bron: VanEck research, Messari per 17 maart 2022.

Ondanks de over het algemeen teleurstellende prestaties die hierboven zijn beschreven, hebben verschillende stablecoins die niet als custodian fungeren de laatste tijd toch veel succes geboekt op de markt. De DAI van MakerDao en UST van Terra bereikten op 17 maart een gecombineerde marktkapitalisatie van $ 25 miljard, dicht bij hun hoogste punt ooit.6 Stablecoins die niet als custodian fungeren, zoals UST en Dai, zijn verder gebaseerd op een mix van marktprikkels, arbitragemogelijkheden, geautomatiseerde smart contracts en aanpassingen van reservetokens, om te proberen een stabiele koppeling te handhaven.

Afb. 3. Drie soorten stablecoins

| Type | Voorbeelden van tokens | Beschrijving |

| Stablecoins die als custodian fungeren | USDC, Tether | Gedekt door een gecentraliseerde entiteit die een "equivalent" in dollars bezit en zo verder. De tokens zijn in wezen schuldbewijzen die op het punt van oorsprong kunnen worden ingewisseld. |

| Schuldstablecoins met overpanding | Dai | Gelijkaardig aan coins die als custodian fungeren, omdat ze gedekt worden door een valuta, maar die valuta kan een volatiele digitale valuta zijn zoals ETH. Om de koppeling te beschermen, moeten gebruikers die Dai willen genereren meer dan 150% van de Dai die zij willen ontvangen in onderpand geven, door deze vast te zetten in een CDP (collateralized debt position). Het protocol vergemakkelijkt het liquideren van leners om de koppeling te beschermen. |

| Algoritmische stablecoins | Terra UST | Kunnen een breed scala aan mechanismen toepassen om hun koppeling te behouden, variërend van de aankoop van obligaties tot gedeeltelijke collateralisatie en programmatische inkrimping en verruiming van het geldaanbod (of een combinatie van al deze mogelijkheden). |

Stelt u de hele Terra-economie voor als twee pools: één voor de Terra (stablecoins inclusief UST) en één voor LUNA (het eigen stakingtoken van het Terra-protocol, die de prijsvolatiliteit van de stablecoins opvangt). Om de prijs van de UST-stablecoin in stand te houden, voegt de LUNA-pool steeds iets aan de UST-voorraad toe of onttrekt er iets uit. Gebruikers "verbranden" LUNA om UST te genereren en verbranden UST om LUNA te genereren. Het "marktmodule-algoritme"van het protocol maakt swaps mogelijk tussen verschillende stablecoinvaluta en tussen UST en LUNA, altijd tegen een waarde van $ 1.7 Prijsstabiliteit wordt bereikt door arbitrageactiviteiten volgens het marktonderhoudsalgoritme "Constant Product" van het protocol, dat de liquiditeit voor Terra/Luna-swaps garandeert en swapvergoedingen afdwingt (35 bps Tobin-tax en 50 bps minimumspread), als bescherming tegen prijsvertragingen en als beloning voor netwerkdeelnemers.8

Tot voor kort werden Terra-stablecoins alleen gedekt door eigen onderpand (d.w.z. LUNA zelf), in combinatie met het vertrouwen van de markt in de marktmodule van Terra, waardoor gebruikers altijd $ 1 aan LUNA voor 1 UST kunnen inwisselen en vice versa. Een deel van dat vertrouwen komt voort uit het vertrouwen in Do Kwon, de agressieve oprichter van Terra en een voormalig ontwikkelaar bij Microsoft en Apple, die computerwetenschappen studeerde aan Stanford. Het stablecoinmodel van Terra staat in contrast met de op schulden gebaseerde algo-stablecoin die MakerDao heeft geïntroduceerd. De stablecoin Dai kan in een smart contract worden gegenereerd door externe activa zoals USDC, ETH enz., maar moet gedekt worden door overpanding (over het algemeen 150%), met activa die automatisch geliquideerd kunnen worden als hun waarde onder een bepaald niveau daalt.9 UST is dus kapitaalefficiënter en kan sneller groeien dan Dai, maar heeft ook een hoger staartrisico omdat het één-op-één wordt gedekt door LUNA (20% van de LUNA-uitgifte is toegewezen aan "stabiliteitsreserves" om de koppeling in stand te helpen houden).10 Dai heeft aan de andere kant een extra zekerheidsstelling van 150% met een mix van activa (59% USDC, 21% ETH bij de laatste telling). Dai heeft een goed algoritme nodig voor het rentepercentage, dat onderuit kan gaan als USDC en ETH plotseling instorten; UST heeft een continue netto-instroom van het LUNA-ecosysteem nodig, anders riskeert het een activaspecifieke, dodelijke spiraal. En kijk eens naar figuur 3: De volatiliteit van UST is nu lager dan die van Dai.

Afb. 4. Omgekeerde volatiliteitsrollen van stablecoins: Dai vs. dagelijkse volatiliteit van UST op jaarbasis

Bron: Messari, VanEck. Gegevens per 17 maart 2022.

De meest tastbare katalysator voor deze rolomkering was de particuliere tokenverkoop van $ 1 miljard in februari door de non-profitinstellingen van LUNA, bedoeld om een gedecentraliseerd, in bitcoin luidend buitenlands reservefonds op te richten, zodat Terra-stablecoins ook in bitcoin kunnen worden verzilverd en niet alleen in LUNA. Do Kwon legde later uit dat de bitcoinreserves van UST uiteindelijk $ 10 miljard zullen bedragen en zijn bedoeld om de prijs van de stablecoins tijdens hoge verkoopgolven op crypto-markten gekoppeld te houden aan hun traditionele tegenhangers.11 Op 18 maart zei hij daarover op Twitter Spaces: "Je kunt op elk moment in bitcoins handelen met een waarde van $ 1, en $ 1 UST ontvangen, waarna je in $1 UST kunt verhandelen voor net iets minder dan $ 1 aan bitcoinwaarde. Hierdoor blijft niet alleen de mogelijkheid behouden om deze reserve alleen actief te verhandelen wanneer de UST gekoppeld is aan een lagere waarde, maar ook de mogelijkheid dat de omvang van de bitcoinreserves lineair meegroeit wanneer het UST-aanbod toeneemt."12 Door niet alleen nieuwe LUNA te genereren, maar UST-beleggers ook het recht te geven om UST in te wisselen voor bitcoin ter waarde van $ 1, is het mogelijk dat Terra een oplossing heeft gevonden rond het "nul-eindwaarde-argument" dat door de meeste traditionele pessimisten op het gebied van algo-stablecoins wordt aangehaald. (afb. 4).

Afb. 5. "Dodelijke spiraal" afgezwakt?

Leden van de LUNA-gemeenschap en beleggers hebben deze ontwikkeling omarmd. LUNA heeft van de large-cap cryptovaluta's de afgelopen drie maanden veruit het beste gepresteerd, met een stijging van 55% in de 30 dagen voorafgaand aan 17 maart. Op die dag werd een bedrag van $ 33 miljard bereikt, waarmee de $ 29 miljard van Solana werd overtroffen.13 En toch moeten we de voor de hand liggende vraag stellen om ervan overtuigd te worden dat het ecosysteem duurzaam zal zijn: wat hebben al die UST's voor zin als zij niet gebruikt kunnen worden om goederen en diensten te kopen? Volgens de pessimisten zal de liquiditeit uiteindelijk verdwijnen en zou UST bij een stormloop eerder crashen dan bitcoin. Denk wat dat betreft eens terug aan de eerste paragraaf van dit stuk: Er moet aan drie voorwaarden worden voldaan om meer dan $ 800 miljard aan stablecoinassets te dekken. Een daarvan is acceptatie door de "handelaren". Dai wordt bijvoorbeeld door de meeste apps voor gedecentraliseerde financiële markten, zoals Uniswap en Aave, geaccepteerd. Dat is een bepaald type handelaren, maar alleen in financiële diensten. Er zijn ook een aantal liefdadigheidsinstellingen, blockchaingames en partnerschappen voor betaalkaarten die Dai accepteren.14 Maar omdat Terra een blockchain op niveau 1 is, met een breder scala aan stablecoinkeuzes en gedecentraliseerde applicaties (dapps), kan het de liquiditeit met minder volatiliteit en op een consistentere manier laten toenemen, zonder toevlucht te nemen tot de 7000%+ APY's die uiteindelijk voor eerdere algo-stablecoins zoals OHM de ondergang betekenden.15 Daar refereerde Do Kwon aan in het citaat bovenaan dit artikel.

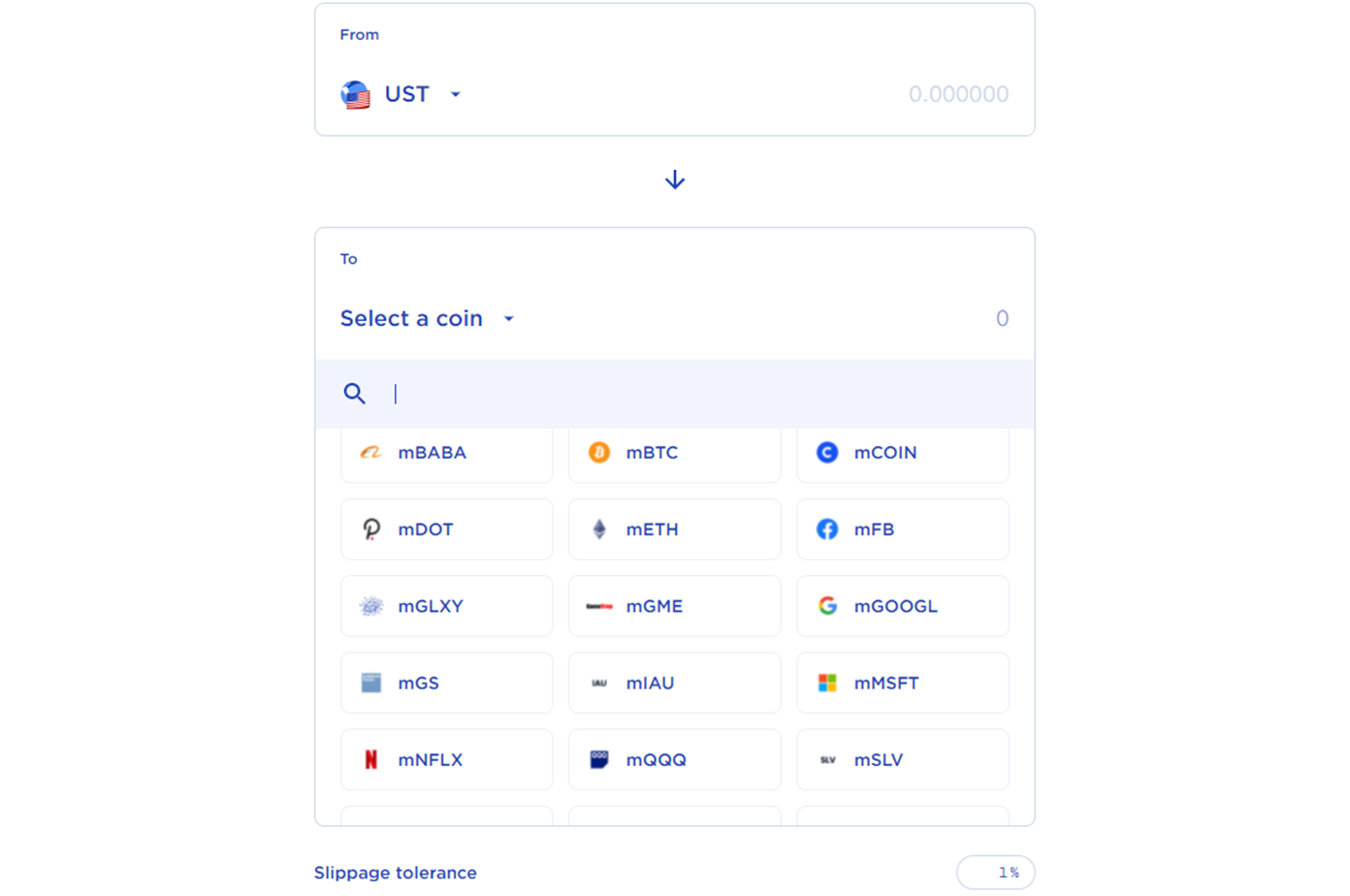

De acceptatie door handelaren vindt plaats op verschillende extra manieren, zodat Terra gevuld kan worden met UST, waarvan de marktkapitalisatie sinds november is opgelopen van $ 3 miljard naar $ 15 miljard.16 Ten eerste exploiteert LUNA naast de USD-stablecoin ook een reeks andere algoritmische, traditioneel gekoppelde stablecoins die een onmiddellijke grensoverschrijdende waardeoverdracht mogelijk maken tegen tarieven die variëren van 10 tot 200 bps, afhankelijk van de onderliggende liquiditeit van het paar. (Vergoedingen worden uitgedrukt in LUNA, die worden verbrand om een deflatoir ankerpunt voor de uitgifte van tokens te creëren. LUNA wordt ook elke keer wanneer een marktdeelnemer UST koopt, verbrand.)17 Deze veelzijdige, traditionele functionaliteit is nuttig voor grensoverschrijdende handel in opkomende markten, zoals in de ASEAN. Beleggers in Terra-stablecoin kunnen hun munten vervolgens investeren in door LUNA ondersteunde dapps zoals Mirror (een platform voor synthetische assets dat toegang biedt tot Amerikaanse "aandelen", zie afb. 5) en Anchor (een gedecentraliseerd leen- en uitleenprotocol dat mogelijk wordt gemaakt door een gediversifieerde stroom van stakingbeloningen, in combinatie met rente van leners, waarvoor momenteel een APY met dubbele cijfers wordt uitgekeerd).18 Mongoolse taxichauffeurs accepteren naar verluidt al sinds 2020 Mongoolse Terra-stablecoins, en de Washington Nationals van de MLB overwegen om stadionverkopers aan te moedigen UST te accepteren als onderdeel van de vijfjarige sponsorovereenkomst van $ 40 miljoen met Terra.19 In Zuid-Korea zorgt de integratie van het betaalsysteem "Chai" van Terra met Apple Pay en Android ervoor dat handelaren er gebruik van gaan maken, ook al is dat nog beperkt. Terra heeft soortgelijke ambities voor het betaalsysteem "Alice" in de VS, maar nu de SEC Do Kwon heeft gedagvaard voor documenten over Mirror en zijn advocaten beweren dat er geen jurisdictie is, is het misschien verstandig om het marktpotentieel in de VS buiten beschouwing te laten.20 Grote Amerikaanse beurzen zoals Coinbase bieden inderdaad nog steeds geen institutionele bewaring van de munten aan.

Afb. 6. Stablecoins swappen voor synthetische aandelen met het protocol "Mirror" van Terra

Het is opmerkelijk dat Terra uit Zuid-Korea komt, een land dat al lang leider is op het gebied van online gaming, eSports en crypto. In maart kreeg deze analist de eer om Kwan-Ho Park te ontmoeten, directeur van Wemade (112040 KS, marktkapitalisatie $ 3 miljard). Wemade is een Zuid-Koreaanse game-ontwikkelaar, die zich agressief heeft uitgebreid naar blockchaingames en nu zeven cryptogames heeft, elk met zijn eigen token, samen met het eigen token WEMIX dat een circulerende marktkapitalisatie van $ 500 miljoen heeft.21 Volgens Park genereren play-to-earn blockchaingames momenteel 1% van de bedrijfsomzet, maar kan dit tegen het einde van het jaar oplopen tot 50%, nu er 20 games in ontwikkeling zijn. Park zei dat WEMIX het hoofdnet later dit jaar zal migreren van het smart contractplatform Klaytn naar een keten die compatibel is met Ethereum Virtual Machine (EVM), zodat het nog makkelijker wordt om waarde te swappen tussen open metaverseplatformen terwijl spelers in wezen de 'status' behouden die ze in een ander spel hebben verdiend. Wemade-aandelen worden verhandeld tegen ruwweg 7x de verwachte inkomsten, wat relatief goedkoop is in vergelijking met de meeste blockchains op niveau 1 en sommige gamingplatforms zoals Axie Infinity (AXS).22 Apart van Koreaanse metaverse-ontwikkelingen zei blockchaingamingplatform C2X dat het, als onderdeel van een financieringsronde van $ 25 miljoen met een waardering van $ 500 miljoen, games zal ontwikkelen in samenwerking met de Zuid-Koreaanse game-ontwikkelaar Com2Us (078340 KS, marktkapitalisatie $ 1 miljard). FTX, Jump Crypto en Animoca Brands namen allemaal deel aan C2X dat hun platform zal ontwikkelen op de blockchain van Terra.23 Blockchaingamers overtreffen nu on-chain de gebruikers op de gedecentraliseerde financiële markten, met een verhouding van meer dan 2:1. Leuke nieuwe spellen vertegenwoordigen voor de UST-beleggers van Terra een ander belangrijk gebruikersscenario in de echte wereld.24 Ondertussen heeft de nieuwe president van Zuid-Korea, Yoon Suk-yeol, die in maart werd verkozen, beloofd om de gunstige cryptobelastingen te verlengen en de ICO-markt (initial coin offering) nieuw leven in te blazen, hoewel play-to-earn-games illegaal blijven in het land.25

Terugkomend op het raakvlak van stablecoins en handelaarsacceptatie, wat zo cruciaal is voor ons haussescenario voor crypto, moeten we het volgende verhaal dat waarnemers deze maand versteld deed staan, onder de aandacht brengen: AMC Entertainment, de grootste bioscoopketen ter wereld, heeft aangekondigd 22% van het in Nevada gevestigde goud- en zilvermijnbedrijf Hycroft Mining Holdings te zullen kopen. In zijn beschrijving van de overeenkomst benadrukte Adam Aron, directeur van AMC, zijn expertise in het omgaan met retailbeleggers en het aantrekken van liquiditeit.26 AMC accepteert al bitcoin en ethereum en heeft verschillende NFT-campagnes gevoerd. Fysieke bioscopen kunnen na COVID te maken krijgen met nog meer structurele druk, gezien de veranderingen in de distributie van content.27 Over een paar jaar kan deze analist zich een keten van AMC-theaters voor eSports voorstellen, met identificatieplicht bij binnenkomst, waarin een door goud gedekte AMC-stablecoin het ruilmiddel vormt. Ter vergelijking: de grootste met goud gekoppelde stablecoin, PAX Gold, heeft slechts een marktkapitalisatie van $ 600 miljoen tegenover de grootste met fysiek goud gedekte ETF van $ 57 miljard.28 Zelfs de Japanse handelsgigant Mitsui is naar verluidt van plan een door goud gedekte cryptovaluta uit te geven.29 Misschien kijkt AMC met enige jaloezie naar de stablecoins van Terra.

Onze beleggersconclusie voor Terra wordt bemoeilijkt door het feit dat een van onze fondsbewaarders de LUNA-munten niet ondersteunt. Bovendien hebben wij geen betrouwbare bron gevonden om de vergoedingen te traceren die op het Terra-netwerk worden gegenereerd, hoewel dit ook geldt voor sommige blockchains op niveau 1 in een vroeg stadium van onze benchmark. Wij vragen ons ook af of de blockchain niet bijzonder kwetsbaar is voor handhaving door SEC. Toch doen deze redenen niets af aan onze grootste emotie, namelijk spijt over het missen van deze munt. Wij complimenteren Do Kwon en het team van Terra voor de aanzienlijke risicovermindering van hun ecosysteem door bitcoin als wettig betaalmiddel in te zetten in 2022 en hebben spijt van onze vergissing. LUNA is toegenomen en heeft nu een gewicht van 15% in de MVIS CryptoCompare Smart Contract Leaders Index, wat wij opmerkelijk vinden, gezien ons kader voor de verdeling over beleggingscategorieën en het feit dat Terra het enige gedecentraliseerde stablecoinplatform is onder de blockchains op niveau 1. Al in al zijn we kleine LUNA-kopers, zij het onderwogen.

VanEck aanvaardt geen aansprakelijkheid voor de inhoud van sites van derden waarnaar wij via een link verwijzen en/of voor inhoud die op externe sites wordt gehost. Houd er rekening mee dat beleggen risico's met zich meebrengt, waaronder mogelijk verlies van de hoofdsom.

De onderliggende index is exclusief eigendom van MV Index Solutions GmbH. MVIS heeft CryptoCompare Data Limited gecontracteerd om de index te bij te houden en te berekenen. CryptoCompare Data Limited doet er alles aan om ervoor te zorgen dat de index correct wordt berekend. Ongeacht de verplichtingen jegens MV Index Solutions GmbH heeft CryptoCompare Data Limited geen enkele verplichting om derden te wijzen op fouten in de index.

1 SEC Money Market Fund Information, feb. 2022, https://www.sec.gov/files/mmf-statistics-2022-02_1.pdf.

2 Messari, per 15 maart 2022.

3"What the government’s recommendations for stablecoins got wrong, and how to do better," door Jan van Eck, Barron’s, 9 feb. , 2022.

4Paypal-dossiers, 31-12-2021; Tether-kwartaaldossiers, 31-12-2021.

5 "The inherent fragility of algorithmic stableoins," Wake Forest Law Review, oktober 2021.

6Messari, per 17 maart 2022.

7 Terra-website.

8 Terra-website.

9 "The Maker Protocol: MakerDAO’s Multi-collateral Dai system" - whitepaper.

10Delphi Digital research, 17-03-2022.

11Twitter-account van Do Kwon, 14-03-2022.

12Twitter Spaces van Do Kwon, 18-03-2022.

13Messari, 17-03-2022.

14 MakerDao-website.

15 "OlympusDAO might be the future of money (or it might be a ponzi)." Coindesk, 12-05-2021.

16Messari, 17/3/2022.

17 Terra-website.

18"Polychain, Arca propose Anchor protocol yield cut." 11/3/2022.

19Twitter-account van Terra, 12-12-2019; "Washington Nationals to "explore" Terra's UST stablecoin in DAO-approved partnership deal," 09-02-2022.

20"Terraform Labs hits back at SEC: 'No jurisdiction over Do Kwon.'" 20-12-2021.

21Interview met directeur; Bloomberg, per 17 maart 2022.

22TokenTerminal, Bloomberg consensus per 17-03-2022.

23Bloomberg per 17-03-2022; "C2X announces $25M funding round led by FTX Ventures." Persbericht, 18-03-2022.

24Dappradar per 17-03-2022.

25"South Korea's incoming president vows big cryptocurrency push." Nikkei News, 15-03-2022.

26"AMC Entertainment Holdings announces significant investment, buying 22% of Hycroft Mining." Persbericht, 15-03-2022.

27"Cinema owners say simultaneous streaming has become a scourge." FT, 12-11-2021.

28Messari, per 20 maart 2022.

29"Mitsui & Co. to issue cryptocurrency linked to gold prices." Nikkei News, 04-02-2022.

Belangrijke kennisgeving

Uitsluitend voor informatie- en advertentiedoeleinden.

Deze informatie is afkomstig van VanEck (Europe) GmbH. VanEck (Europe) GmbH is aangesteld als distributeur van VanEck-producten in Europa door VanEck Asset Management B.V., een beheermaatschappij onder Nederlands recht en geregistreerd bij de Nederlandse Autoriteit Financiële Markten (AFM). VanEck (Europe) GmbH, met als vestigingsadres Kreuznacher Str. 30, 60486 Frankfurt, Duitsland, is een financiële dienstverlener die onder toezicht staat van BaFin, de Duitse toezichthouder voor de financiële markten. De informatie is uitsluitend bedoeld om beleggers te voorzien van algemene en voorlopige informatie en mag niet worden opgevat als beleggings-, juridisch of fiscaal advies. VanEck (Europe) GmbH en de aan VanEck (Europe) GmbH verbonden en gelieerde bedrijven (samen "VanEck") wijzen elke aansprakelijkheid van de hand met betrekking tot beslissingen die de belegger op basis van deze informatie neemt ten aanzien van het kopen, verkopen of aanhouden van beleggingen. De visies en meningen die hier worden gegeven, zijn die van de auteur(s) en komen niet noodzakelijkerwijs overeen met die van VanEck. De meningen zijn actueel op de datum van publicatie en kunnen worden aangepast op basis van veranderende marktomstandigheden. Bepaalde verklaringen in deze bijdrage kunnen ramingen, voorspellingen en andere op de toekomst gerichte verklaringen zijn die niet overeenkomen met de werkelijkheid. Wij achten de informatie die afkomstig is van derden, betrouwbaar. Deze informatie is echter niet onafhankelijk gecontroleerd. De nauwkeurigheid en volledigheid ervan kunnen daarom niet worden gegarandeerd. Alle indices die worden vermeld, zijn maatstaven voor het vergelijken van algemene marktsectoren en rendementen. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Alle rendementsgegevens hebben betrekking op het verleden en bieden geen garantie voor toekomstige resultaten. Beleggen brengt risico's met zich mee, waaronder mogelijk verlies van de hoofdsom. Lees het prospectus en de essentiële beleggersinformatie voordat u gaat beleggen.

Niets in dit materiaal mag in welke vorm dan ook worden verveelvoudigd en er mag ook niet naar worden verwezen in andere publicaties zonder de uitdrukkelijke schriftelijke toestemming van VanEck.

© VanEck (Europe) GmbH

Nu inschrijven op onze nieuwsbrief

Gerelateerde inzichten

Related Insights

10 oktober 2024

Strijd der Orakels: Een vergelijkende analyse van toonaangevende gedecentraliseerde oracle-netwerken

19 september 2024

03 september 2024

16 januari 2025

10 oktober 2024

Strijd der Orakels: Een vergelijkende analyse van toonaangevende gedecentraliseerde oracle-netwerken

19 september 2024

03 september 2024