Wie werden sich die US-Wahlen auf Ihr Portfolio auswirken?

02 November 2020

Das Hauptaugenmerk gilt den Wahlen, deren Ausgang, und was danach geschieht. Laut Analysen unseres Partners Ned Davis Research konnte seit 1952 die amtierende Partei nicht mehr gewinnen, wenn an den Märkten im Wahljahr ein Kurseinbruch von 20% oder eine Rezession zu verzeichnen war – was für 2020 beides zutrifft.

Amtierende Präsidenten tun sich schwer, im Weißen Haus zu bleiben, wenn entweder die Märkte um 20% eingebrochen sind oder eine Rezession zu verzeichnen war

| 20% Kurseinbruch oder Rezession | |||

| Seit 1900, regierende Partei: | Ja | Nein | |

| Gewinner | 5 | 13 | |

| Verlierer | 9 | 3 | |

| Seit 1952, regierende Partei: | Ja | Nein | |

| Gewinner | 0 | 8 | |

| Verlierer | 6 | 3 | |

Rückgang von 20%, basierend auf Dow Jones Industrial Average. Rezessionsdaten: National Bureau of Economic Research.

Copyright 2020, Ned Davis Research, Inc. Weitere Verbreitung ohne vorherige Genehmigung untersagt. Alle Rechte vorbehalten.

Siehe NDR-Rechtshinweis auf www.ndr.com/copyright.html. Für Rechtshinweise des Datenlieferanten siehe www.ndr.com/vendorinfo/.

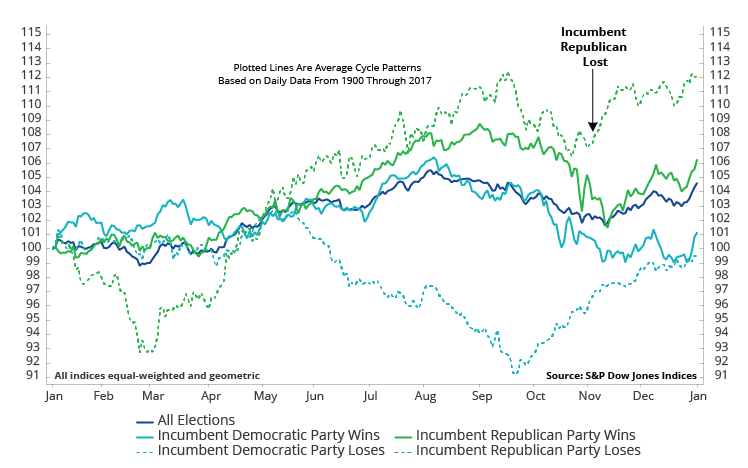

Obwohl eine Wahlniederlage eines republikanischen Amtsinhabers in der Vergangenheit für die Märkte im weiteren Verlauf eines Wahljahres in der Regel nichts Gutes verhieß, erzielten diese ihre stärkste Performance gewöhnlich im darauf folgenden Jahr.

Kursschwäche nach Wahlschlappe des Amtsinhabers kehrt sich im Jahr nach der Wahl um

Copyright 2020, Ned Davis Research, Inc. Weitere Verbreitung ohne vorherige Genehmigung untersagt. Alle Rechte vorbehalten.

Siehe NDR-Rechtshinweis auf www.ndr.com/copyright.html. Für Rechtshinweise des Datenlieferanten siehe www.ndr.com/vendorinfo/.

Derlei historische Trends lassen sich durchaus für gewisse Einblicke heranziehen. Allerdings war das Jahr 2020 wahrlich alles andere als typisch. In Anbetracht dieser Unsicherheit wollen die Anleger unter Umständen mehr über die potenziellen Auswirkungen auf ihre Anlageportfolios in Erfahrung bringen.

CEO Jan van Eck erinnert die Anleger oft daran, dass sich nach dem politischen Umfeld nur schlecht investieren lässt. Politische Schlagzeilen sollten also ignoriert werden und das Augenmerk sollte vielmehr möglichen politischen Änderungen in der Zukunft gelten, bevor Umschichtungen vorgenommen werden. Unserer Meinung nach wird die US-Notenbank (Fed) unabhängig davon, wer gewählt werden wird, kaum wesentliche geldpolitische Veränderungen vornehmen. Außerdem müsste zunächst ein hohes Vertrauen in die Konjunkturerholung bestehen, bevor ein Fiskalschock, etwa im Sinne einer umfangreichen Steuererhöhung, möglich ist.

Um den Anlegern weitere Orientierungshilfen für die Führung ihrer Portfolios im übrigen Jahresverlauf zu bieten, sprachen wir mit einer Gruppe unserer erfahrenen Anlageexperten. Wir brachten in Erfahrung, worauf sie bei den Anlageklassen in ihrem Zuständigkeitsbereich jeweils achten.

Welche Themen rund um die Wahl werden Ihren Ausblick am meisten beeinflussen?

Joe Foster, Portfoliomanager, Gold Strategy: Die Wahlen haben keinen wesentlichen Einfluss auf unseren Ausblick für einen starken Gold-Bullenmarkt, den wir mit außergewöhnlich hohen systemischen, finanziellen und wirtschaftlichen Risiken begründen. Egal, wer im Amt ist, die Herausforderungen aufgrund der Pandemie, monumentaler Schuldenstände, wirtschaftlicher Schwäche und sozialer Unruhen werden überwältigend sein. Allerdings könnte ein Erdrutschsieg der Demokraten diese Risiken nach vorne verlagern. In der Regel erhöhen die Demokraten die Steuern, verschärften Vorschriften und steigern die Defizitausgaben über das von den Republikanern erwartete Niveau hinaus. Dies wäre für das Wirtschaftswachstum eine weitere Belastung.

David Semple, Portfoliomanager, Emerging Markets Equity Strategy: Bei den Schwellenländern erkennen wir als die beiden wichtigsten Themen eine mögliche Änderung der Beziehungen zwischen den USA und China und die potenziellen Auswirkungen stärkerer Konjunkturanreize und/oder eines unsicheren Wahlausgangs auf den US-Dollar. In Bezug auf ersteren Punkt lautet unser Basisszenario, dass eine US-Regierung unter Biden China gegenüber anfangs freundlicher gesinnt wäre, ganz einfach, weil sie einen eher multilateralen und vorhersehbaren politischen Ansatz verfolgen würde. Außerdem erwarten wir eine stärkere Fokussierung auf Menschenrechte. Bei letzterem Punkt können wir eindeutig Bewegungen am langen Ende des US-Anleihenmarktes im Sinne eines Wahlsiegs der Demokraten erkennen. Am stärksten dürfte sich auf die Schwellenländer-Aktien jedoch weiterhin der jüngste Trend eines schwächeren US-Dollars auswirken. Einer der Gründe für die relativ verhaltene Begeisterung gegenüber Schwellenländer-Aktien waren die stattdessen attraktiven Bedingungen an dem von Technologieunternehmen dominierten US-Aktienmarkt. Sollten die Demokraten die Körperschaftsteuer anheben, Aktienrückkäufe erschweren und darauf hinarbeiten, die Dominanz der Technologieriesen zu schmälern, könnten Schwellenländer-Aktien vergleichsweise attraktiver erscheinen.

Eric Fine, Portfoliomanager, Emerging Markets Bond Strategy: Das wichtigste Thema für Schuldpapiere der Schwellenländer sind die Auswirkungen der Wahlen auf die US-Fiskalpolitik. Unter den meisten Szenarien zum Wahlausgang dürfte es nach den Wahlen zu einem Konjunkturprogramm kommen – eine Einschätzung, die auch wir teilen. Konjunkturprogramme würden, zumindest auf kurze Sicht, dem globalen Wirtschaftswachstum und der Risikobereitschaft zugutekommen. Ein Risiko für Konjunkturprogramme wäre ein Wahlsieg von Biden unter einem weiterhin von den Republikanern dominierten Senat, da die Verabschiedung des Haushalts im Senat den vom Markt erhofften umfangreichen Anreizen einen Riegel vorschieben könnte. Das andere große, von den Wahlen beherrschte Thema sind die Beziehungen zwischen den USA und China, bei denen sich etwaige Veränderungen angesichts der immer schwerer wiegenden Dimension der nationalen Sicherheit nur auf die Rhetorik beschränken könnten. Darüber hinaus werden unsere Marktteilnehmer bei einem Wahlsieg von Biden die Möglichkeit neuer Sanktionen gegenüber der Türkei oder Russland sowie einer stärkeren Betonung von Menschenrechten in anderen bilateralen Beziehungen im Auge behalten.

Fran Rodilosso, CFA, Head of Fixed Income ETF Portfolio Management: Bei den Zinssätzen lautet wohl die wichtigste Frage, welche Auswirkungen die Wahlen auf die Wahrscheinlichkeit eines großen Konjunkturprogramms im Jahr 2021 haben werden. In dieser Hinsicht dürfte eine „blaue Welle“ mit Joe Biden als Präsident und einem von den Demokraten beherrschten Senat zu höheren Zinssätzen und zu einem steileren Verlauf der Renditekurve führen. Ein Patt oder ein Erdrutschsieg der Republikaner sprechen auf kurze Sicht für eher niedrigere Zinsen, während die Märkte weitere Informationen abwarten. Für die Anleihenmärkte mögen die Wahlen unterdessen weniger wichtig sein als die Auswirkungen einer neuen COVID-19-Welle sowie etwaige Meldungen über die Entwicklung eines Impfstoffs und den Zeitpunkt seiner Einführung. Ein stark umstrittenes Wahlergebnis dürfte den Anleihenmärkten natürlich abträglich sein, für weiterhin niedrige Zinssätze sorgen und eventuell dazu beitragen, den jüngsten Trend der Dollarschwäche aufrechtzuerhalten. Für Schwellenländer-Anleihen wären dies uneinheitliche Meldungen.

Shawn Reynolds, Portfoliomanager, Natural Resources Equity Strategy: Eine Steuer-, Regulierungs- und Handelspolitik, die ein solides und nachhaltiges Wirtschaftswachstum unterstützt, wird sich am stärksten auf den Ausblick für natürliche Ressourcen und Rohstoffe auswirken. Eine robuste zugrunde liegende Konjunktur fußt wie eh und je darauf, dass die Regierung ein für das Wachstum günstiges Umfeld schafft. Trotz anhaltender globaler Handelsstreitigkeiten offenbaren sich unseres Erachtens die unbezähmbaren Kräfte der Globalisierung in den beständigen Preisen für Rohstoffe wie Eisenerz, Sojabohnen und Rohöl. Anreize für den Energiewandel werden ein Schlüsselthema bleiben.

Was erachten Sie als die größten Risiken und Chancen bis zum Jahresende?

SEMPLE: Der Fortschritt bei einem Impfstoff und der Ausgang der US-Wahlen sind für alle Anlageklassen von Bedeutung. Chinas anhaltende Erholung und die fast eingetretene Normalisierung könnten wohl stärker wertgeschätzt werden, wenn in den USA der Fokus inländischen Themen gilt. Anhaltende Anzeichen einer wieder zunehmenden Mobilität – unabhängig von sich bessernden Meldungen in medizinischer Hinsicht – verheißen für einige Schwellenländer Gutes.

FOSTER: Das größte Risiko besteht in einem engen, umkämpften Wahlergebnis, das im Land für weitere Spaltung sorgen und das Ansehen der Vereinigten Staaten in der internationalen Gemeinschaft weiter beschädigen könnte. Der Dollar könnte einem Ausverkauf ausgesetzt sein. Die größte Chance besteht in der Schwäche des Goldpreises, wenn er sich unterhalb seiner Allzeithochs konsolidiert. Unserer Meinung nach dürften die vorstehend aufgeführten Risiken dem Goldpreis 2021 zu neuen Höchstständen verhelfen.

REYNOLDS: Eine anhaltende kurzfristige Erholung von der Pandemie und Konjunkturprogramme könnten vorteilhaft sein. Allerdings sind viele für das Wachstum positive Faktoren bereits etabliert und könnten die Nachfrage nach Grundstoffen unterstützen. Neue Anreize ohne präzise Ausrichtung könnten für die Haushaltsdefizite äußerst schädlich sein. Eine Sorge gilt den mangelnden Investitionsausgaben in den traditionellen Energie-, Öl- und Gassektoren. Sie sind derart ausgeprägt, dass wir ab der zweiten Jahreshälfte 2021 ein Ungleichgewicht in der anderen Richtung erleben könnten, in dem das Angebot mit der sich erholenden Nachfrage nicht Schritt halten kann.

RODILOSSO: Ein unerwartet solides globales Wachstumsumfeld könnte zu einer nachhaltigeren Erholung in den Schwellenländern führen. Hier sind mehr Risiken eingepreist als in den Industrieländern, und zwar sowohl im Hinblick auf die Zinssätze als auch auf die Kreditspreads. Das größte Risiko könnte darin bestehen, dass sich die Anleger bewusst werden, dass die Ereignisse im Jahr 2020 nicht nur die Bilanzen der Zentralbanken sondern auch der sich verschuldenden Unternehmen aufgebläht haben. Ein Teil der Reaktion der Fed in diesem Jahr, mit der die Anleihenmärkte beruhigt werden sollten, zog auch aggressive Neuemissionen nach sich. Unternehmen haben zusätzlichen Zugang zu dringend benötigter Liquidität erhalten, was jedoch letztlich im Durchschnitt höhere Schulden und somit natürlich mehr Risiken nach sich ziehen wird, insbesondere, wenn sich das Wachstumsumfeld wieder verschlechtern sollte.

FINE: Das größte Risiko bis zum Jahresende bleibt die zweite COVID-19-Welle. Die damit einhergehende Verschlechterung des globalen Wachstums und der Risikobereitschaft stellt sich nämlich dann ein, wenn sich viele Vermögenswerte nach der ersten COVID-19-Welle auf erneuten Höchstwerten befinden. Fast alle Länder weiteten ihre Schulden und Defizite aus und das Wachstum verzeichnete bis in den letzten Wochen eine V-förmige Erholung. Die Chance besteht indes darin, dass wir es mit einer zweiten Welle einer Krise zu tun haben werden, mit der die Anleger bereits vertraut sind. Deshalb wäre es falsch davon auszugehen, dass der Markt auf eine zweite Infektionswelle wieder wie beim ersten Mal reagiert. Ferner dürfte es vor Jahresende noch positive Meldungen zu einem Impfstoff geben, die von der Wirtschaft und den Märkten stark begrüßt werden sollten (unabhängig davon, wie schwierig und langwierig sich letztlich dessen Einführung für die Bevölkerungen in den Schwellenländern gestalten wird). Unseres Erachtens dürften Lokalwährungen der Schwellenländer besonders von den fiskalpolitischen Anreizen in den USA und etwaigen Meldungen zu einem Impfstoff profitieren, wobei Mexiko und Südafrika diesbezüglich ein höheres Beta aufweisen. Ferner können wir bei diversen Hartwährungsanleihen aus Schwellenländern Gewinner ausmachen.

Was könnten die Anleger für ihre Portfolios derzeit in Betracht ziehen?

FOSTER: Wir erleben derzeit eine außergewöhnliche Zeit mit erhöhten Risiken. Seit dem Platzen der Technologieblase im Jahr 2000 sind die finanziellen Risiken gestiegen. Dagegen haben seit den Terrorangriffen am 11. September 2001 und seit der Invasion Russlands auf der Krim und der beginnenden Besetzung des Südchinesischen Meeres durch China die geopolitischen Risiken zugenommen. Infolge der ausgeprägteren Einkommensungleichheit seit der Finanzkrise sind die Risiken sozialer Proteste und Rassenunruhen gestiegen. Der Goldpreis reagiert auf weitverbreitete systemische Risiken, d.h. Risiken mit negativen Auswirkungen auf das Finanzsystem, die Wirtschaft und den allgemeinen Wohlstand. Unseres Erachtens dürften diese Risiken vorerst nicht nachlassen und in den kommenden Jahren den Goldpreis auf neue Höchstpreise steigen lassen. Wir glauben, dass Goldaktien gegenüber dem Edelmetall angesichts steigender Goldpreise eine beträchtliche Outperformance erzielen werden, denn Goldunternehmen weisen gegenüber Gold einen Gewinnhebel auf. Unserer Einschätzung nach sind die Goldminen dank starker Cashflows finanziell solide und heben ihre Dividendenausschüttungen an.

SEMPLE: Anlagen der Schwellenländer scheinen unterrepräsentiert zu sein und nicht ausreichend gewürdigt zu werden. Die Zweiteilung zwischen Ländern mit Größenvorteilen und/oder Innovationen wird sich fortsetzen, aber insgesamt verfestigt sich die Erholung. Viele Bereiche erscheinen gegenüber alternativen Anlageklassen sowohl im inländischen als auch im internationalen Vergleich günstig bewertet. Ein besseres Verhältnis zwischen den USA und China sowie mangelnde Alternativen könnten günstig bewertete Schwellenländer-Aktien und -Währungen im Jahr 2021 vorantreiben.

FINE: Die meisten Anlegerszenarien, die sich über mehrere Jahre erstrecken, gehen von niedrigen Zinssätzen in den Industrieländern aus. Dort lassen sich kaum hohe nominale oder reale Renditen erwirtschaften. Wissen Sie, wo diese stattdessen vorzufinden sind? In den Schwellenländern. Die Rendite des auf USD lautenden J.P. Morgan Emerging Markets Bond Index Global Diversified beträgt 4,19%, und die des volatileren, auf EMFX lautenden J.P. Morgan Government Bond Index Global Diversified 4,44%.1 Sowohl auf den USD als auch auf EMFX lautende Anleihen bieten in einer renditearmen Welt erhebliche Zinsvorteile. Die Volkswirtschaften vieler Schwellenländer weisen ferner überraschend starke Fundamentaldaten auf, etwa im Hinblick auf ein wesentlich niedrigeres Verhältnis zwischen Staatsverschuldung und BIP.

REYNOLDS: Die derzeitigen und wahrscheinlichen zusätzlichen massiven geld- und fiskalpolitischen Initiativen zur Konjunkturbelebung weltweit weisen auf unterschiedliche mögliche Szenarien hin, die unserer Meinung nach darauf hindeuten, dass ein Engagement in natürlichen Ressourcen zum gegenwärtigen Zeitpunkt vorteilhaft sein könnte. Wenn diese Konjunkturprogramme die Wirtschaftstätigkeit auf das Niveau vor der Pandemie ankurbeln sollten, würden wir zunächst erwarten, dass sich die Nachfrage nach Grundstoffen beschleunigt. Ausschlaggebend ist, dass die Märkte für viele dieser Rohstoffe nach wie vor solide sind, auch wenn die Reaktion auf die geringere Nachfrage infolge der Krise darauf hindeutet, dass eine Rationalisierung des Angebots stattgefunden hat. Eine Erholung der Nachfrage könnte folglich an diesen Märkten zu beträchtlichen Engpässen führen. Zweitens ist unseres Erachtens offensichtlich, dass die Regierungen bereit sind, weitere Anreize zu setzen und Unterstützung zu bieten, falls die Krise anhalten sollte. Ein derart exponentielles Wachstum des Geldangebots führt nach unserer Einschätzung zu einem immens steigenden Inflationspotenzial, das dann freigesetzt werden könnte, wenn die negativen Auswirkungen der Pandemie nachlassen. Abschließend sollten viele der Unternehmen und Branchen, in die wir investieren, von mehrjährigen Restrukturierungsprogrammen profitieren, was ein überzeugendes Anlagepotenzial geschaffen hat. Einige dieser Unternehmen haben eine äußerst widerstandsfähige Strategie entwickelt, die mittlerweile sehr umfangreiche und nachhaltige Cashflows zeitigt, welche wiederum an die Aktionäre zurückfließen. Dadurch gehören diese Unternehmen/Branchen gemessen an den Dividendenrenditen zu den derzeit besten am Markt.

RODILOSSO: Vorerst dürfte die Renditejagd noch eine Weile anhalten. Angesichts der gegenwärtigen Renditeniveaus für Treasuries und rund 14 Bio. USD an Anleihen weltweit mit einer negativen Verzinsung dürfte die Nachfrage nach höher rentierlichen Anlagewerten robust bleiben. Die Volatilität zu Beginn dieses Jahres dient als ernste Mahnung, dass höhere Renditedifferenzen mit Risiken einhergehen. Im Allgemeinen hat es sich in den letzten zehn Jahren jedoch bezahlt gemacht, Positionen in risikoreicheren Anlageklassen innerhalb des Universums der festverzinslichen Anlagen geduldig auszubauen. Angesichts von COVID-19 und der US-Wahlen sowie der damit zusammenhängenden Volatilität können wir für die kommenden Monate weitere Gelegenheiten erkennen, um Allokationen in Hochzins- und Schwellenländeranleihen – ob in Hart- oder Lokalwährung – taktisch auszubauen. Unlängst stieg das Interesse an chinesischen Staatsanleihen und chinesischen Anleihen von Staatsbanken sowie qualitativ hochwertigen Unternehmen. Da die Renditen von Lokalwährungstiteln um mehr als 230 Basispunkten über der US-Renditekurve liegen und China bei der globalen Wirtschaftserholung die Nase vorne hat, sprechen sowohl der Carry als auch das Potenzial der Währungen für eine Allokation. Bei Hochzinsanleihen sind wir außerdem weiterhin der Meinung, dass in sogenannten gefallenen Engeln investierende Strategien relativ attraktiv sind, da sie einen Mix aus Qualität (d.h. eine Allokation in hochwertigen Emissionen mit BB-Rating) und opportunistischen Kaufgelegenheiten (von unlängst auf unter Investment Grade herabgestuften Anleihen) bieten. Im Vergleich zu anderen Hochzinsstrategien hat dies seit Jahresanfang gut funktioniert.

1Quelle: J.P. Morgan. Stand der Daten: 30.09.2020. Der J.P. Morgan Emerging Markets Bond Index Global Diversified misst die Gesamtrenditen für auf den US-Dollar lautende Schuldinstrumente, die von Regierungen und quasi-staatlichen Einrichtungen in Schwellenländern begeben wurden. Der J.P. Morgan Government Bond Index Global Diversified (GBI-EM GD) verfolgt die Wertentwicklung von auf Lokalwährung lautenden Staatsanleihen aus Schwellenländern.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

06 August 2024

01 Mai 2024

13 Dezember 2024

06 August 2024

01 Mai 2024

08 Dezember 2023